【导读】来源:期货日报 横向对比其他有色金属,锌市基本面相对最强,产业链供应偏紧、库存持续低位或对锌价构成一定支撑。四季度在海外采暖季到来之际,锌可作为有色金属对冲策略中多头配置的品种。 展望四季度,一方面,在美元持续刷新20年历史高位的背景下,外盘金属普遍或受到压制;另一方面,海外锌市场正面临着前所未有的供应紧缩,北溪天然气管道三条支线同时遭到…

来源:期货日报

横向对比其他有色金属,锌市基本面相对最强,产业链供应偏紧、库存持续低位或对锌价构成一定支撑。四季度在海外采暖季到来之际,锌可作为有色金属对冲策略中多头配置的品种。

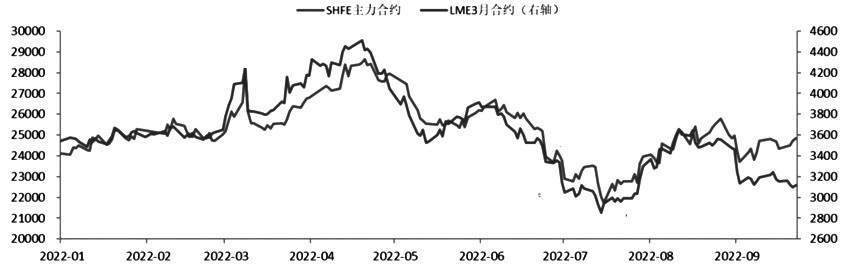

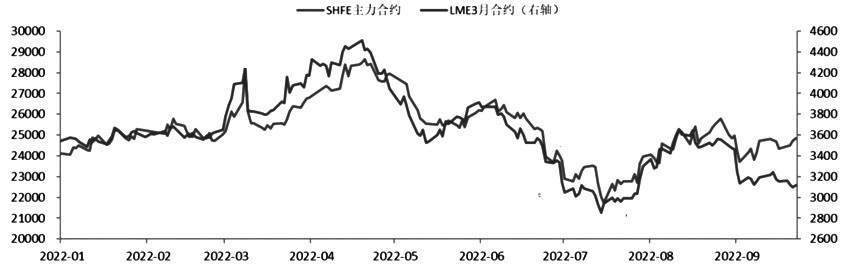

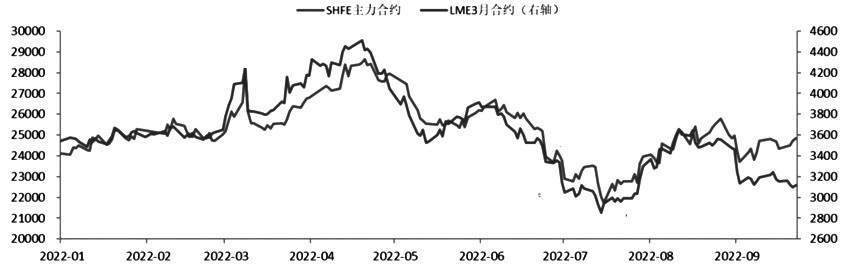

展望四季度,一方面,在美元持续刷新20年历史高位的背景下,外盘金属普遍或受到压制;另一方面,海外锌市场正面临着前所未有的供应紧缩,北溪天然气管道三条支线同时遭到破坏尚属首次,恢复供气时间相对较长。同时,低库存问题对市场的扰动也需要格外警惕。

供应增量预期仍未兑现

据ILZSG数据统计,今年1—7月全球锌矿累计产量为720.8万吨,较去年同期下滑2.1%。大型矿企2022年上半年样本矿企锌精矿产量共计234.7万金属吨,较去年同期的249.7万金属吨下滑15万金属吨。当前来看,预期中的矿端供应增量仍未兑现。与2021年实际产量对比,大多数企业2022年产量指引同比均有所下调,其中主要是受到海外矿山品位降低、计划外检修、社会动荡以及新增产能投产进度缓慢等因素的影响。而供应增量主要体现在生产相对灵活的小型矿企。因此,全年海外锌精矿供应增量或不足5万吨。另外,由于近两年部分矿山开采殆尽,部分产能计划2023年关停,产能收缩引发海外锌精矿产量增长乏力。

国产矿方面,进入三季度后,冶炼厂受利润影响检修增多,加之云南、四川等地限电,炼厂对原料的需求有所减少,四季度国内矿端整体供应较为宽松。但今年由于新增项目较为有限,并且客观干扰因素较多,因此实际兑现的产量较低。若下半年海外锌价受宏观流动性收紧承压,国内需求回归将导致沪伦锌比值回升,冶炼厂有望搭配一定比例的进口矿来完善企业利润。

海外炼厂复产动力不足

海外冶炼方面,四季度随着采暖季的到来,欧洲能源危机及其对当地精炼锌冶炼的干扰仍面临很大的不确定性,尽管电价边际缓和,但仍处于历史高位,假设没有额外的政府补贴,当地部分炼厂仍有减产的可能。国内冶炼方面,三季度后,在进口矿补充下,原料供应趋于宽松,但硫酸价格疲弱,冶炼厂利润低下,精锌产量仍不及预期。四季度,虽然炼厂逐步恢复正常生产,但低利润背景下,预计2022年国内精炼锌产量同比增幅有限。

消费方面,当前海外市场对需求端的预期转向悲观,由此也带动了有色金属集体承压。国内方面,尽管供应增加相对有限,但需求疲弱仍是干扰国内价格的主旋律。近期国内稳增长继续发力,基建板块表现尚可,四季度基建投资增速有望维持在15%左右的较高水平。其中,交通、光伏板块仍有订单,但镀锌管、钢结构等板块受利润限制,企业生产积极性不佳,预计后期随着房地产表现的逐步好转,将带动镀锌板、镀锌管和压铸锌合金等方面的五金卫浴订单以及氧化锌中的涂料板块回升。

综合来看,国内稳增长政策提供一定的托底支撑,我们仍对“金九银十”消费持乐观态度,但同时仍需警惕疫情和环保方面的影响。横向对比其他有色金属,锌市基本面相对最强,产业链供应偏紧,库存持续低位或对锌价构成一定支撑。四季度在海外采暖季到来之际,锌可作为有色金属对冲策略中多头配置的品种。策略上,可关注沪伦锌比值上修的反套策略,以及去库背景下,高升水带动的买近抛远正套策略。(作者单位:一德期货)

展望四季度,一方面,在美元持续刷新20年历史高位的背景下,外盘金属普遍或受到压制;另一方面,海外锌市场正面临着前所未有的供应紧缩,北溪天然气管道三条支线同时遭到破坏尚属首次,恢复供气时间相对较长。同时,低库存问题对市场的扰动也需要格外警惕。

供应增量预期仍未兑现

据ILZSG数据统计,今年1—7月全球锌矿累计产量为720.8万吨,较去年同期下滑2.1%。大型矿企2022年上半年样本矿企锌精矿产量共计234.7万金属吨,较去年同期的249.7万金属吨下滑15万金属吨。当前来看,预期中的矿端供应增量仍未兑现。与2021年实际产量对比,大多数企业2022年产量指引同比均有所下调,其中主要是受到海外矿山品位降低、计划外检修、社会动荡以及新增产能投产进度缓慢等因素的影响。而供应增量主要体现在生产相对灵活的小型矿企。因此,全年海外锌精矿供应增量或不足5万吨。另外,由于近两年部分矿山开采殆尽,部分产能计划2023年关停,产能收缩引发海外锌精矿产量增长乏力。

国产矿方面,进入三季度后,冶炼厂受利润影响检修增多,加之云南、四川等地限电,炼厂对原料的需求有所减少,四季度国内矿端整体供应较为宽松。但今年由于新增项目较为有限,并且客观干扰因素较多,因此实际兑现的产量较低。若下半年海外锌价受宏观流动性收紧承压,国内需求回归将导致沪伦锌比值回升,冶炼厂有望搭配一定比例的进口矿来完善企业利润。

海外炼厂复产动力不足

海外冶炼方面,四季度随着采暖季的到来,欧洲能源危机及其对当地精炼锌冶炼的干扰仍面临很大的不确定性,尽管电价边际缓和,但仍处于历史高位,假设没有额外的政府补贴,当地部分炼厂仍有减产的可能。国内冶炼方面,三季度后,在进口矿补充下,原料供应趋于宽松,但硫酸价格疲弱,冶炼厂利润低下,精锌产量仍不及预期。四季度,虽然炼厂逐步恢复正常生产,但低利润背景下,预计2022年国内精炼锌产量同比增幅有限。

消费方面,当前海外市场对需求端的预期转向悲观,由此也带动了有色金属集体承压。国内方面,尽管供应增加相对有限,但需求疲弱仍是干扰国内价格的主旋律。近期国内稳增长继续发力,基建板块表现尚可,四季度基建投资增速有望维持在15%左右的较高水平。其中,交通、光伏板块仍有订单,但镀锌管、钢结构等板块受利润限制,企业生产积极性不佳,预计后期随着房地产表现的逐步好转,将带动镀锌板、镀锌管和压铸锌合金等方面的五金卫浴订单以及氧化锌中的涂料板块回升。

综合来看,国内稳增长政策提供一定的托底支撑,我们仍对“金九银十”消费持乐观态度,但同时仍需警惕疫情和环保方面的影响。横向对比其他有色金属,锌市基本面相对最强,产业链供应偏紧,库存持续低位或对锌价构成一定支撑。四季度在海外采暖季到来之际,锌可作为有色金属对冲策略中多头配置的品种。策略上,可关注沪伦锌比值上修的反套策略,以及去库背景下,高升水带动的买近抛远正套策略。(作者单位:一德期货)

本文链接地址是https://www.qihuo88.net/qhzx/17933.html,转载请注明来源