第一部分行情回顾及逻辑梳理

图1:原油指数(周线)

资料来源:文华财经大越期货整理

图2:动力煤指数合约(周线)

资料来源:文华财经大越期货整理

图3:PTA指数(周线)

资料来源:文华财经大越期货整理

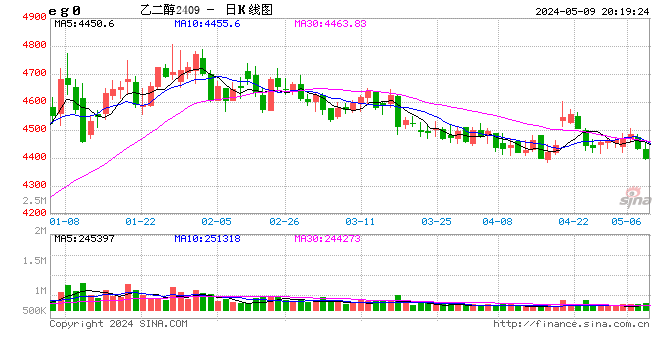

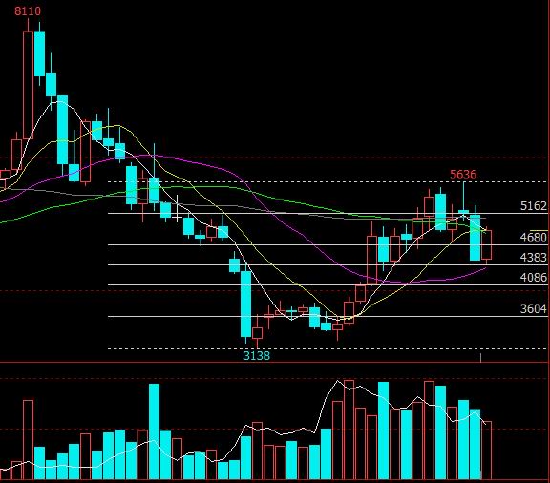

图4:MEG指数合约(周线)

资料来源:文华财经大越期货整理

自2021年春节以来,聚酯原料端PTA与MEG呈现明显分化的行情,这与其产业链结构是分不开的,PTA上游对应单纯的原油,而MEG上游分为油头与煤头,2021年正是动力煤波动极其罕见的大年,直接造成了PTA与MEG走势的差异。

PTA行情回顾:

2月18日-2月25日(上涨):春节后受到美国寒潮的影响,油价大幅上涨,聚酯市场开门红,产业链中枢快速上移。

2月26日-4月1日(下跌):随着十年期美债收益率持续走高,市场情绪有所发酵,油价显著回调,聚酯产业链重心下移。PTA维持低加工费,装置检修明显增多,现货流通性紧张。

4月2日-5月7日(上涨):油价震荡走强,装置检修集中,供应量持续缩减,聚酯负荷高位,现货偏紧。

5月10日-6月8日(下跌):装置检修重启交替,供应量回升,聚酯方面效益压缩,库存压力增加下逐渐减产。

6月9日-7月30日(上涨):成本推动下PTA装置产量兑现缓慢,不及市场预期,表现为超预期的去库。

8月2日-9月10日(下跌):油价回落,下游聚酯工厂减产落实,需求端面临考验。

9月13日-10月18日(上涨):能耗双控发酵,PTA供需双方皆受影响,成本逻辑大于供需逻辑。

10月19日-11月30日(下跌):装置陆续重启,后期确定性检修计划较少,PTA面临成本走弱和累库双重压力,聚酯工厂库存回流,部分聚酯工厂自律减产,原料采购积极性较弱。

12月1日至今(上涨):变异病毒恐慌情绪消退,油价触底反弹,聚酯上游效益低迷,PX及PTA企业生产积极性下降,供应缩减对冲下游疲软,供需仍维持去化。

整体来看,2021年PTA行情受原油支配明显,PTA与成本端的相关性进一步增加。

MEG行情回顾:

相较于PTA,MEG走势差异主要集中在三个方面:

1、春节美国寒潮天气令当地多套乙二醇装置宣布了不可抗力,直接对我国进口产生影响,相较PTA由油价传导的路径而言更为直接。

2、煤炭价格的干扰,2021年动力煤价格有两轮异常剧烈的冲高回落,高点分别出现在5月10月与10月19日。煤制成本的大幅攀升极大地拉动了低效益下乙二醇的价格,走势相较完全油制的PTA明显强势。

3、国内处于加速扩产周期,如卫星石化与浙石化等大型一体化装置的投产均对价格产生压制,但是2021年进口低位与煤制成本的挤占下扩产进度有所推迟。当10月下旬煤炭价格受到行政干预之后,MEG的逻辑又重新回归累库周期,走势相较PTA明显偏弱。

第二部分基本面分析

一、供需数据

1、PX产量增速较低,进口基本维持

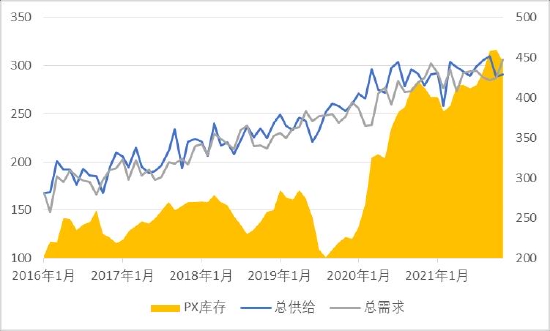

图5:PX月度供需平衡表

资料来源:CCF大越期货整理

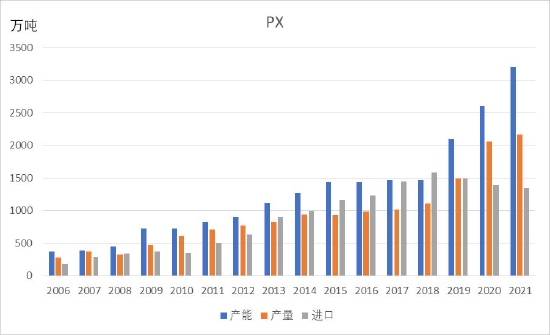

图6:PX供应端数据

资料来源:CCF大越期货整理

2021年全年PX新增装置偏少,产能增速放缓,一、二季度国内没有新增装置投产,三季度新投浙石化二期250万吨装置,四季度恒力炼化25万吨产能扩充,新投浙石化二期第二条线250万吨装置,全年PX产能增长共计605万吨。但由于浙石化装置开工不稳,实际产量投放不足,产量增速明显不及产能增速,同时部分工厂的停车检修也令四季度出现产量明显下降的情况。

全年PX进口水平较2020年略减少,台湾、文莱、新加坡等地的增量对冲了印度、日本等地的减量,进口依存度进一步降低。

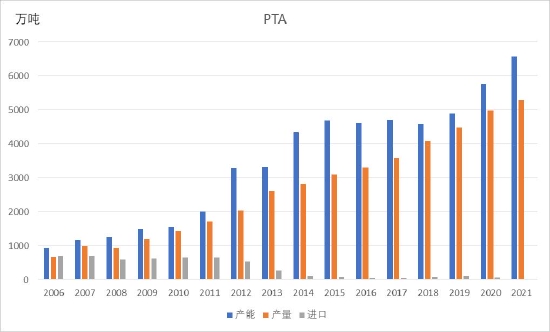

2、PTA产量维持高增长,过剩程度加剧

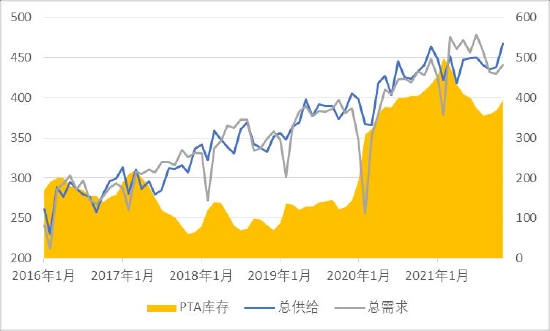

图7:PTA月度供需平衡表

资料来源:CCF大越期货整理

图8:PTA供应端数据

资料来源:CCF大越期货整理

2021年PTA产能延续2020年增长的势头,一季度新增福建百宏250万吨装置、虹港石化250万吨装置,三季度新增逸盛新材料360万吨装置,全年PTA产能增长共计800万吨。随着国内产能快速扩张,装置一体化、规模化发展竞争下,行业过剩压力进一步加重,效益进一步压缩。

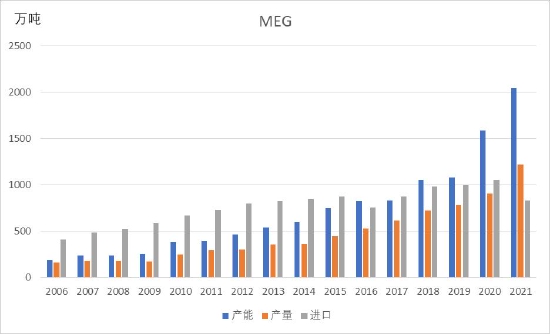

3、MEG产量扩张,进口锐减

图9:MEG月度供需平衡表

资料来源:CCF大越期货整理

图10:MEG供应端数据

资料来源:CCF大越期货整理

自2020年来,国内MEG进入大幅扩产周期,2021年MEG产能增速明显快于PTA,MEG产量也同步加。分工艺来看,全年新投乙烷制卫星石化180万吨,石脑油制浙石化二期80万吨、福建古雷70万吨,合成气制陕西延长10万吨、陕煤渭化30万吨、内蒙古建元26万吨、湖北三宁60万吨、安徽昊源30万吨。全年MEG产能增长共计486万吨,其中煤化工产能增长156万吨。

全年MEG进口量偏低,年内海外装置开工稳定性不佳,整体产出偏低,尤其是北美方面,进口相较2020年减量明显。

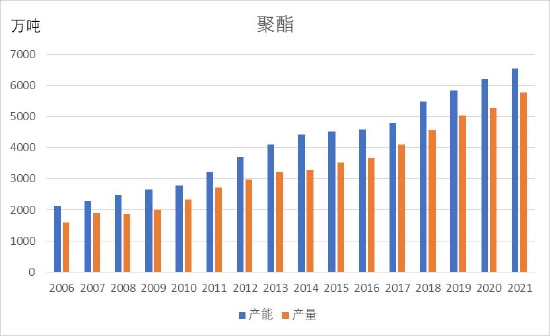

4、聚酯产能稳步增长,原料端获得支撑

图11:聚酯供应端数据

资料来源:CCF大越期货整理

2021年聚酯产能继续稳步增长,新增投产主要集中在年中时段,4月、7月单月投产均达到100万吨及以上,二、三季度投产明显高于一、四季度,全年聚酯产能增长共计447万吨。聚酯平均负荷达到90.62%,相较2020年上升近3个百分点,得以于此,聚酯产量增速明显快于产能增速。

二、供需格局分析

1、PX投产计划

图12:PX投产计划表

资料来源:信息资讯大越期货整理

根据资讯网站的统计,国内PX方面,2022年预计新投4套装置,共计产能640万吨,2023年预计新投3套装置,共计产能770万吨,但较远装置存在不确定性,不排除一部分提前至2022年以及延后至2024年的可能。

2、PTA投产计划

图13:PTA投产计划表

资料来源:信息资讯大越期货整理

根据资讯网站的统计,国内PTA方面,2022年预计新投4套装置,共计产能1110万吨,确定性较高。2023年预计新投5套装置,共计产能1340万吨,2024年及以后预计新投3套装置,共计产能1350万吨。且2022年投产计划主要集中在下半年。

3、MEG投产计划

图14:MEG投产计划表

资料来源:信息资讯大越期货整理

根据资讯网站的统计,国内MEG方面,2022年预计新投11套装置,共计产能720万吨。其中石脑油制一体化3套,共计产能360万吨;煤制6套,共计产能210万吨;乙烷制1套,共计产能100万吨;合成气制甲醛路线1套,共计产能50万吨。

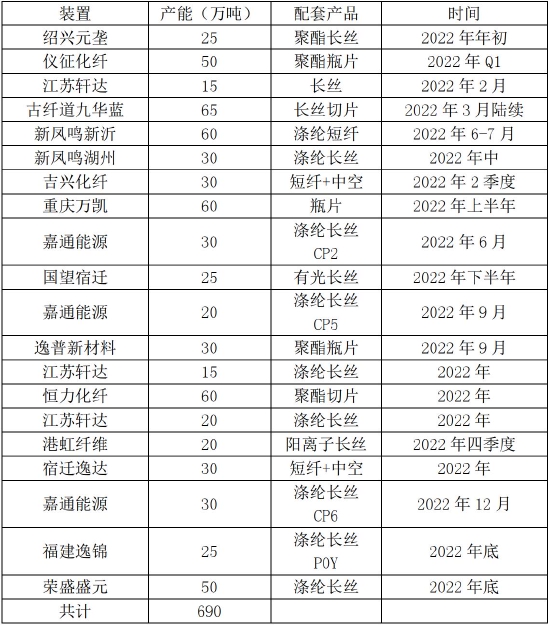

4、聚酯投产计划

图15:聚酯投产计划表

资料来源:信息资讯大越期货整理

根据资讯网站的统计,国内聚酯方面,2022年预计新投20套装置,共计产能690万吨。但聚酯下游装置多而分散,集中度不及上游原料,计划与实际进度相差较大。

三、产业状态

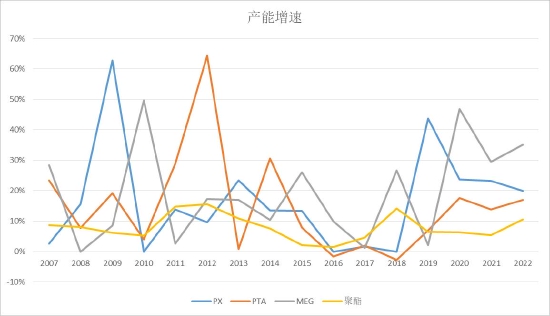

1、产能增速排序:MEG>PX>PTA>聚酯

图16:聚酯产业链产能增速对比

资料来源:大越期货整理

通过对聚酯产业链上下游投产计划的梳理,发现2022年全年MEG、聚酯、PTA产能增速出现大幅提升,但PX产能增速出现回落,其中PTA投产计划主要集中在下半年。聚酯产业链下游产能的扩张将对上游的需求起到明显支撑作用,预计2022年PX的供需情况将有所改善,尤其是PX端的投产进度,可能会出现不及预期的情况。而MEG的累库预期将明显高于PTA,期间仍需要关注全年负荷的变化。

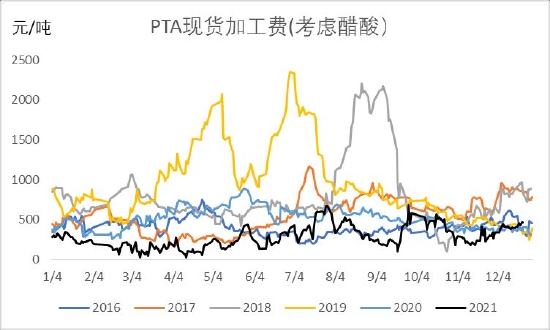

2、PTA全年加工费维持低位,预计2022年先高后低

图17:PTA现货加工费(考虑醋酸)

资料来源:Wind大越期货整理

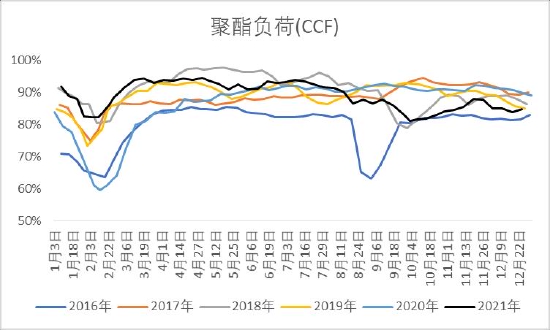

图18:聚酯负荷(CCF)

资料来源:CCF大越期货整理

国内PTA产能经过三轮集中投放周期后,在产装置加工费大幅压缩,而2021年PTA市场引入了一个新的变量:醋酸,2021年醋酸的价格奇高,导致在计算加工费的过程中不得不去考虑醋酸的成本,考虑醋酸以后,全年加工费的均值仅为280元/吨,该加工费对于大部分PTA企业来说都面临亏损的压力,少量新装置由于能耗和物耗偏低,可以保本。因此,2021年PTA长停的装置增加,目前国内已经有831.5万吨装置处于长停状态,占总产能的12.7%。在PTA扩产增速持续快于下游聚酯的情况下,预计加工费低位的局面仍会继续维持,而2022年上半年属于PTA投产的相对真空期,叠加低加工费下在产装置检修意愿增加与下游聚酯负荷季节性回升的因素,预计将迎来PTA加工费修复的黄金时期,而下半年随着新装置陆续兑现,加工费又会再次回归低位。

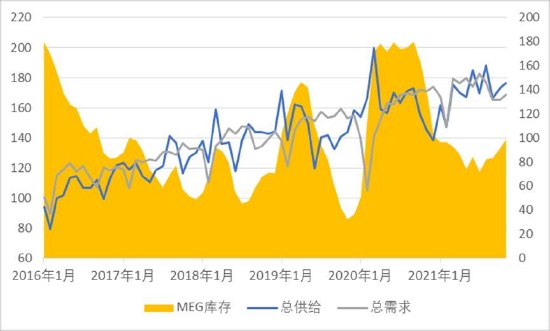

3、煤价整体偏空,MEG难言乐观

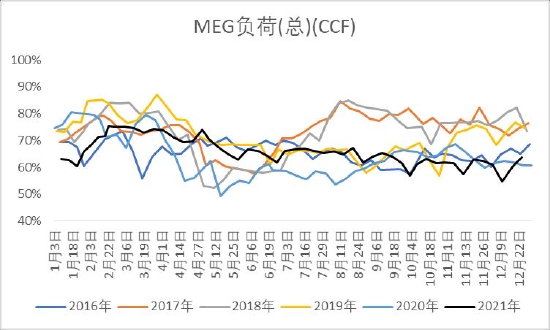

图19:MEG总负荷(CCF)

资料来源:CCF大越期货整理

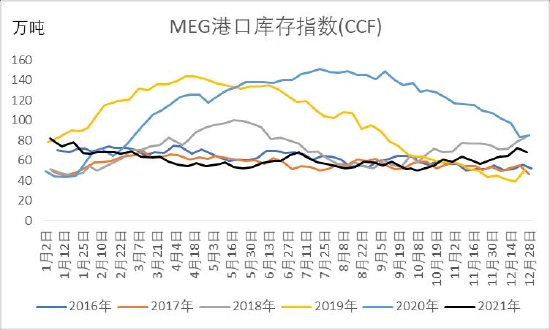

图20:MEG港口库存指数(CCF)

资料来源:CCF大越期货整理

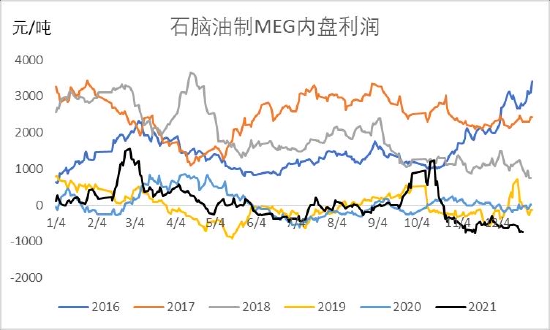

图21:石脑油制MEG内盘利润

资料来源:CCF大越期货整理

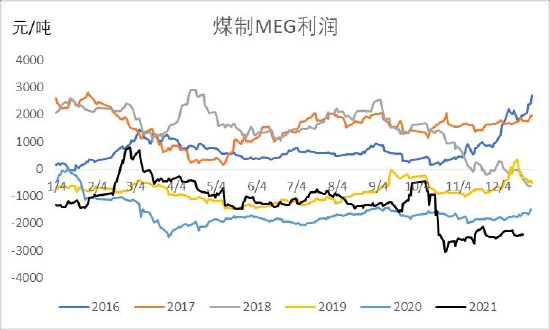

图22:煤制MEG利润

资料来源:Wind大越期货整理

2021年乙二醇跟随成本端大幅波动,在管理层一系列保供稳价的措施颁布之后,年末煤价持稳,行情又重新回归基本面。展望2022年,煤炭端再次出现大幅波动的几率微乎其微,目前来看,主产区保供有序进行,年末安监以及陕西局部疫情对于矿区生产影响也十分有限,随着长周期下游用电增量有序回落,预计2022年煤炭现货价格中枢将下移至800-1000。

在成本端支撑减弱的情况下,MEG自身供应也在持续扩张,根据2022年的计划,MEG是聚酯产业链中产能扩张最快的品种,不仅如此,2022年海外新增供应较多,二季度起美国货增量将较为可观,2022年进口端也将迎来明显改观,因此MEG的累库预期将进一步增加。

4、终端市场2021年已成定局,2022年增长仍乏力

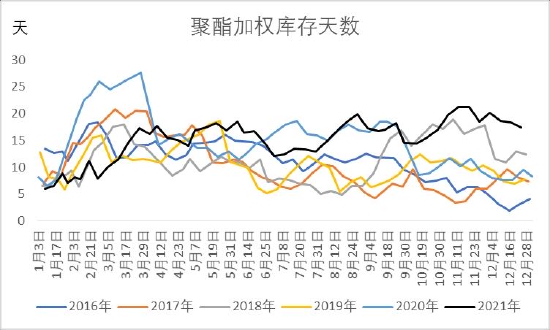

图23:聚酯加权库存天数

资料来源:CCF大越期货整理

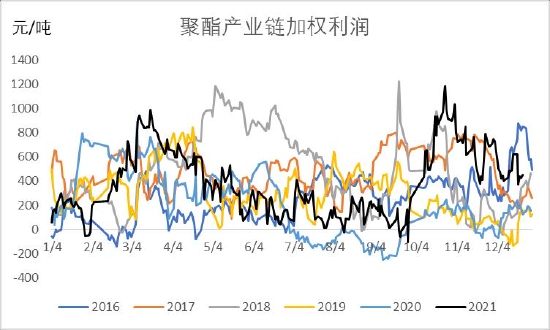

图24:聚酯产业链加权利润

资料来源:Wind大越期货整理

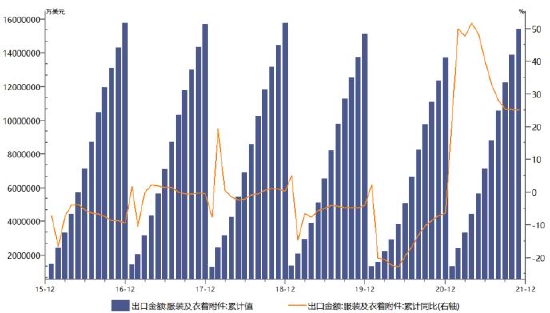

图25:服装及衣着附件出口金额

资料来源:Wind大越期货整理

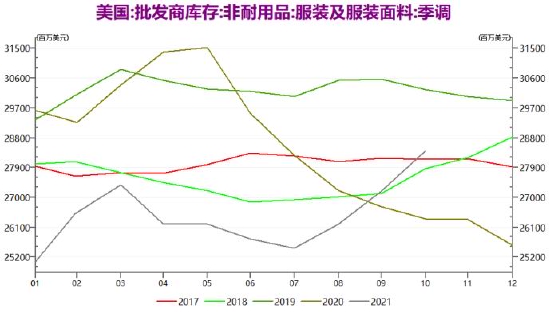

图26:美国服装及服装面料库存

资料来源:Wind大越期货整理

随着上游原料端产能不同程度的扩张,得益于后疫情时代终端需求的恢复,聚酯产业链利润不断向下游转移,2021年涤纶长丝利润表现良好,一年中有两轮非常明显的扩张周期。但聚酯产品环节类似原料端的矛盾也逐渐显现,终端需求增速不及聚酯产量增速,导致全年聚酯产品库存都位于高位,这种情况在年末进一步加剧。2021年终端市场旺季表现明显不及预期,织造企业新订单接单表现惨淡,受制于库存压力,主流涤丝大厂纷纷自律减产、检修。

展望2022年,受制于能耗双控的影响,未来聚酯负荷与产能投放进度可能受阻,预计聚酯综合开工将低于2021年均值。内需方面,疫情的风险仍存,同时受到2021年高基数影响,预计纺服内需增长有限;外需方面,海外需求难以维持高增长,我国的出口替代效益也在减弱。目前海外纺织服装成品库存仍处于补库周期,相较上半年库存出现明显积累,同时海运的问题依然存在,预计国内出口将维持高位回落的态势。

第三部分期货市场技术分析

图27:PTA指数月线

资料来源:文华财经大越期货整理

图28:MEG指数月线

资料来源:文华财经大越期货整理

针对PTA指数月线,从技术分析的角度来看,2021年12月份的低点正处于自2020年4月份以来这一轮上涨回调的0.382位置,预计指数在4400附近存在较强的支撑,整体趋势性较弱,预计2022年全年仍然维持宽幅震荡,上方5600的压力位比较明显。

针对MEG指数月线,从技术分析的角度来看,2021年12月的低点正处于自2020年4月份以来这一轮上涨回调的0.618位置,预计短期4700附近的支撑作用较强,但是2022年预计会向下考验4100整数关口的支撑作用,整体来看存在构成顶部形态的可能。

第四部分综述

2021年以来,聚酯原料端PTA与MEG呈现明显分化的行情,其中MEG明显以成本更低,调节产量效率更高的煤制MEG为锚,油价的波动对于下半年的MEG影响相较较弱。

回顾2021年全年供需情况,PX方面,新增装置偏少,产能增速放缓,同时由于浙石化装置开工不稳,实际产量投放不足,产量增速明显不及产能增速。PTA方面,国内产能快速扩张,装置一体化、规模化发展竞争下,行业过剩压力进一步加重,效益进一步压缩。MEG方面,国内进入大幅扩产周期,产能增速明显快于产业链其他品种,但年内海外装置开工稳定性不佳,整体产出偏低,尤其是北美方面,全年进口量偏低。聚酯方面,产能稳步增长,全年负荷高位,产量释放良好。

展望2022年,通过对新增装置投产计划的梳理,判断聚酯产业链产能增速排序为:MEG>PX>PTA>聚酯,其中MEG是产能扩张最快的品种,PX产能增速出现回落,PTA投产计划主要集中在下半年,受制于能耗双控的影响,聚酯负荷与产能投放进度可能受阻,预计聚酯综合开工将低于2021年均值。同时预计2022年终端市场内需增长乏力,而外需维持高位回落的态势。

细化来看,PX的供需情况将有所改善;PTA上半年投产相对真空,叠加低加工费下在产装置检修意愿增加与下游聚酯负荷季节性回升的因素,预计春节过后将迎来PTA加工费修复的黄金时期;煤制成本支撑减弱、MEG国内供应扩张叠加进口方面迎来明显改观,MEG的累库预期将明显高于PTA。

风险点:成本大幅波动、装置变动、终端需求超出预期

图29:PTA指数季节性

资料来源:Wind大越期货整理

图30:MEG指数季节性

资料来源:Wind大越期货整理

大越期货单钧

本文链接地址是https://www.qihuo88.net/qhzx/6901.html,转载请注明来源