研究结论:

供应水平平稳增长,后续增产受限于下游需求情况:随着现货价格连续走强,螺纹高炉利润亏损幅度有所收缩,2月以来产量连续增长,日均铁水产量超230万吨,预计3月份供应保持缓慢增长,但增幅受下游需求情况影响较大。

宏观预期稳健,下游需求兑现程度中规中矩:节后复工以来,钢材下游需求消费回升,成交量扩张,库存峰值低于同期,总体兑现程度符合预期。不过下游行业对需求支撑分化,基建行业有望保持两位数增长,制造业PMI回暖至扩张区间,但从地产投资销售相关数据来看,上半年仍处调整周期,难有明显改善。

螺纹价格上方承压,价格走势或转震荡:前期预期改善驱动已基本兑现至盘面继续突破上行缺乏基本面驱动,下方主要受原材料成本支撑。但在地产调整周期之下,上半年旺季强度未超预期,则价格高点之后或将回调转震荡。

一、行情回顾

图1:螺纹钢期货日线图

图片来源:博易大师大越研发部

去年四季度随着地产支持政策力度不断加大,疫情防控政策全面放开,宏观经济预期大幅改善,螺纹、热卷等钢材及上游原材料价格在下跌创全年新低后,开启本轮连续反弹震荡上行局面。而年后首周市场情绪有所降温,对需求担忧开始加重,盘面价格高开后出现连续回调。

2月份以来,价格呈现先跌后涨V形走势,总体呈现高位宽幅震荡,且在需求逐步回升之后,在上游原料成本大涨驱动之下,螺卷价格均突破前期高点创年内新高。

二、供需基本面概况

(一)供应端

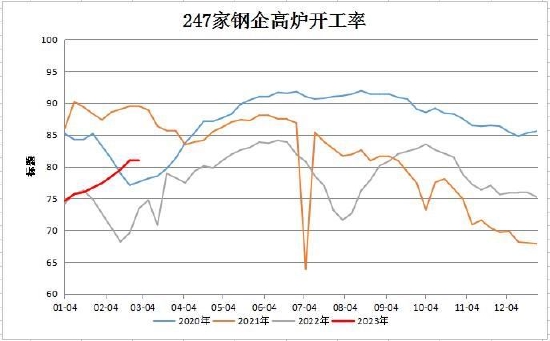

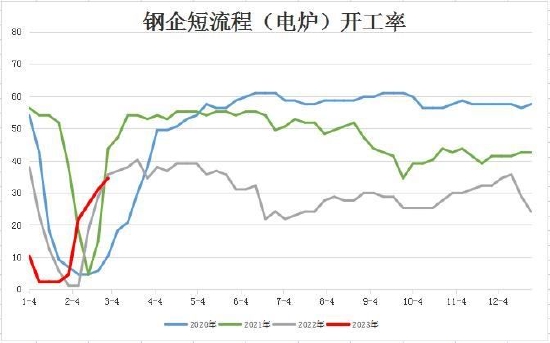

近期螺卷高炉电炉亏损幅度均有所收缩,三月初高炉开工率升至81.07%,年后产量保持连续增长,电炉开工率反弹至34.48%。当前日均铁水产量约234万吨,预计3月份延续缓慢上行走势,但未来增产预期受下游需求情况影响较大。

图2:高炉开工率

图片来源:钢联大越研发部

图3:电炉开工

图片来源:钢联大越研发部

图4:螺纹实际周产量

图片来源:钢联大越研发部

图5:热卷实际周产量

图片来源:钢联大越研发部

(二)需求端

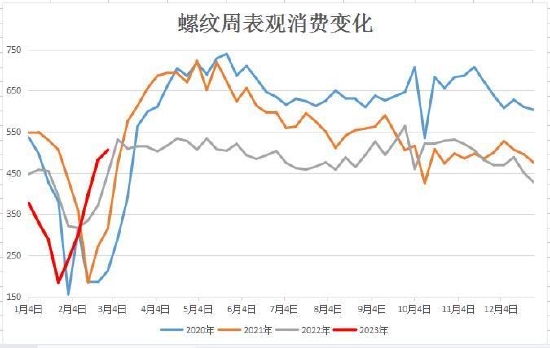

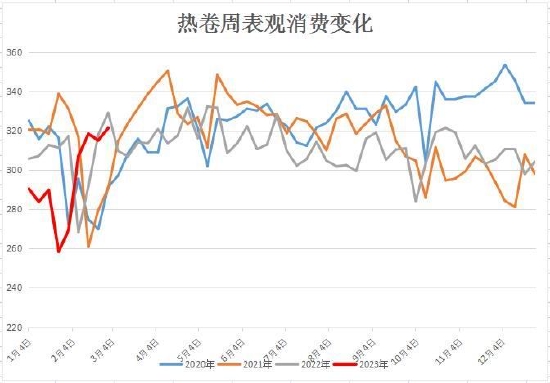

2月螺卷需求表现有所分化,随着下游行业需求继续推进,建材成交量日均值升至17.41万吨,但螺纹表观消费增幅相对一般,去库速度较同期偏慢,需继续关注接下来需求库存情况,热卷方面需求保持小幅回升,表观消费达到同期水平。

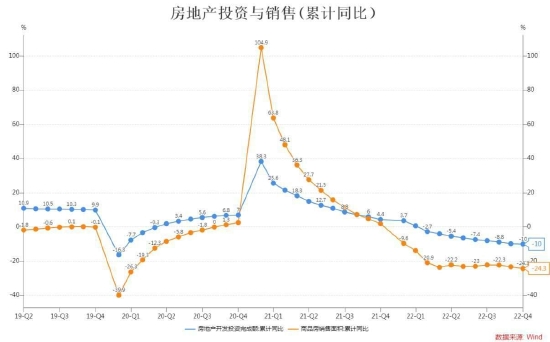

从固定投资相关数据来看,1-12月固定投资累计同比增速为5.1%,其中基建增速11.52%,制造业增速9.1%,房地产投资增速-10%。

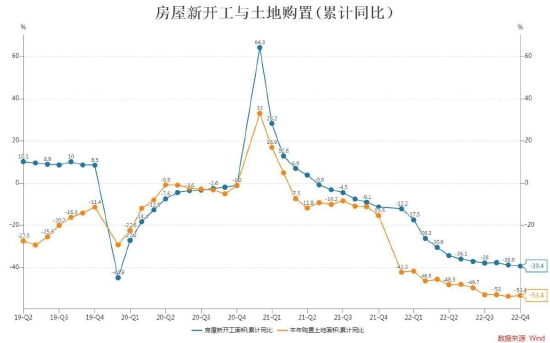

1-12月房地产投资累计同比增速-10%,降幅扩大0.2%,商品房销售面积同比增速-24.3%,降幅扩大1%,房屋新开工面积累计同比增速-39.4%,降幅扩大0.5,土地购置面积增速-53.4%,降幅收缩0.4。从竣工面积数据来看,去年7月份以来“保交楼”取得部分成效。1-12月房屋施工面积累增速继续下行,但竣工面积增速低位回升。

12月份汽车销量同比下降8.42%,增速转负主要原因在于购置税到期,当前国内汽车保有量巨大,行业已过顶峰,进入下行周期;12月挖掘销量同比下降29.8,单月增速下滑主要是部分机型11月冲量带来需求短期扰动所致,整体来看,受基建行业拉动,挖机全年销量逐步维持企稳回升。

2月制造业PMI继续会暖反弹,新开工保持扩张区间:2月份国内制造业PMI为52.6%,12月份钢材出口540万吨,东南亚等主要出口市场制造业不景气,以卷板为主的国内钢材出口环比小幅回落。

图6:螺纹表观消费

图片来源:大越研发部

图7:热卷表观消费

图片来源:大越研发部

图8:房地产投资与销售

图片来源:wind资讯大越研发部

图9:房屋新开工增速

图片来源:wind资讯大越研发部

图10:中国制造业PMI

图片来源:wind资讯大越研发部

图11:每周建材成交量均值

图片来源:钢联大越研发部

三、技术分析

图12:螺纹钢日线图

图片来源:博易大师大越研发部

螺纹钢日线来看,价格在2月份回调跌破上行通道后在下方4000附近支撑位企稳反弹,不过价格在突破前期高点后再次承压回落,当前上方压力4300附近,下方4000附近强支撑,预计3月维持宽幅震荡。

四、总结及操作建议

如上所述,当前盘面高位价格已包含前期强预期,下方主要受原材料成本支撑。在供应端相对稳定的局面下,上半年价格主要受需求引导,在成材需求——成材供给——原料需求——原料供给传导链上,若三月旺季需求不及预期,负反馈将传导至上游,黑色系或将迎来一定幅度回调;若需求符合预期,盘面价格已兑现,继续向上空间不大,走势维持高位震荡。

大越期货赵通

本文链接地址是https://www.qihuo88.net/qhzx/23973.html,转载请注明来源