巴以冲突能将大宗商品价格推多远?

来源:华尔街见闻葛佳明

可能性的天平或许还是倾向于冲突得到控制,对经济和市场的影响有限。

自10月7日开始,巴勒斯坦和以色列冲突骤然升级以来,能源市场及黄金等大宗商品市场正面临剧烈冲击。

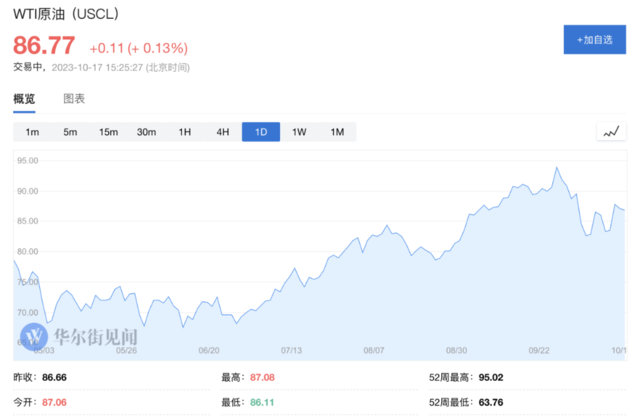

上周,原油再创半年最大日涨幅,周四一度盘中齐跌的国际原油昂首上行,周五盘中涨幅扩大到5%以上,布油一周涨超7%创八个月最大涨幅。欧洲天然气市场的紧张情绪蔓延,欧洲TTF天然气基准一周飙涨44%。

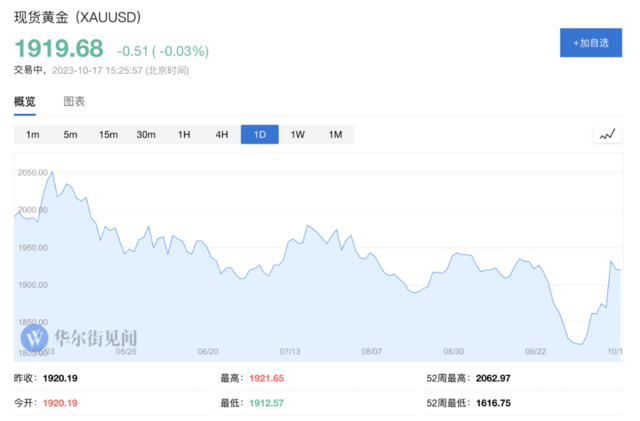

而地缘冲突加剧,也让黄金的避险属性再度回归,上周五黄金自9月26日以来首次收盘站稳1900美元,一周内金价飙升超过5%,创近七个月来最大周涨幅。

虽说市场对于以色列目前的行动早有预期,但为什么黄金和原油等大宗商品现在才开始飙升?未来大宗商品的走势又将如何?

战火再燃,油价会破150吗?

经济研究分析,如果更多国家卷入其中,势将严重扰乱全球经济。在这种情况下,油价可能会飙升至150美元/桶。

尽管以色列和巴勒斯坦都不是主要产油国,但两国的地理位置都处在石油供应的关键地区,而中东地区占全球海运贸易的三分之一以上,市场普遍担忧巴以冲突可能对原油供应产生影响。

目前以色列的盟友已经大多不再依赖中东石油,所以油价上涨的逻辑不再是禁运,而是因为以色列周边有能力且愿意介入的外力,大都是产油国。

产油国的介入,会影响该国的原油供给;另外,看到中东战火重燃,也会加大各国对原油的购买和储备力度。

彭博经济研究指出,如果冲突蔓延到黎巴嫩和叙利亚,实际上将演变成伊朗和以色列之间的代理战争,经济代价也将上升。

而更极端的情景将是,伊朗与以色列爆发冲突,一旦两者冲突爆发,可能引发全球经济衰退,油价飙升和风险资产暴跌,并使通胀率上升一个台阶,对经济增长造成沉重打击。

不过,可能性的天平还是倾向于冲突得到控制,对经济和市场的影响有限。

另一方面,因美国向亚洲出口原油数量在近年持续增加,已提升到平均接近20%的水平,对亚洲各国而言,企业也能更好的管理价格风险。

正如,芝商所国际研究暨商品开发部总监廖耕辉所说,“美国原油产量预计在未来几年会继续增长,美国出口的原油预计仍将是欧洲和亚洲消费国的重要供应源。”

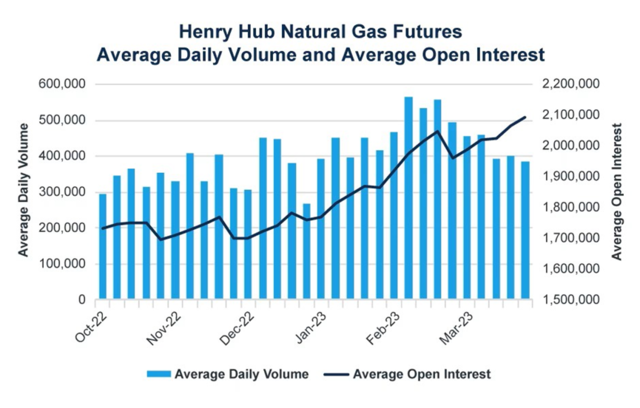

天然气价大幅波动

当中东紧张局势加剧时,除了对油价的担忧外,气价的剧烈波动也不容忽视,供应受到冲击时,天然气市场没有PlanB。

全球天然气供应迎来了“暴击”,市场紧张情绪快速蔓延,以色列要求美国能源巨头雪佛龙停止塔玛天然气平台的生产,欧洲天然气供应受威胁。

考虑到天然气没有后备供应,气价比油价波动更为剧烈,市场将在异常缺乏备用产能的情况下进入冬季。

但就目前的情况分析,由于欧洲和北美的天然气库存充足,供需矛盾不是特别突出:今年全球天然气消费量约为40700亿立方米,供应量约为40800亿立方米。市场正处于微妙的平衡状态。

因此在上周天然气价大幅上周后,本周欧洲基准天然气期货日内一度下跌6.5%。

因此有分析认为,从长期看,天然气价格未来的走势还是会趋于稳定,当基本面被消化后,天然气则有可能会跟随原油下跌,投资者可使用芝商所的亨利港天然气标准期货(NG)、迷你合约(QG)来对冲天然气的下跌风险。

相比现货天然气,天然气期货可以锁定远期天然气价格,根据期限结构或远期曲线可以分析投资者对远期价格的预期。

除了标准合约,亨利港天然气期货还有迷你合约(QG),规模是标准合约的1/4,这两份合约目前都可在市场交易。另外,芝商所计划在11月6日推出微型合约(MNG),该合约的规模更小,仅是标准合约的1/10,灵活度更高,可更精准地管理天然气市场的风险。

黄金避险归来

黄金上周的上涨逻辑则更加直接一些,美元指数高位回落叠加巴以冲突导致黄金避险属性凸显,金价自上周开始开启了大反攻模式。

因此有分析认为,从中长期角度来看,金价走势取决于美债收益率和核心CPI走势,预计金价四季度先抑后扬。

美国三季度核心CPI还处于下行通道而十年期美债收益率维持强势,这将使金价承压。四季度随着核心通胀回落,市场很可能炒作降息预期,届时美债收益率下行将给予金价上行动力。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

本文链接地址是https://www.qihuo88.net/qhzx/28556.html,转载请注明来源