黑色早评|2023年10月11日

品种:铁矿石、双焦、钢材

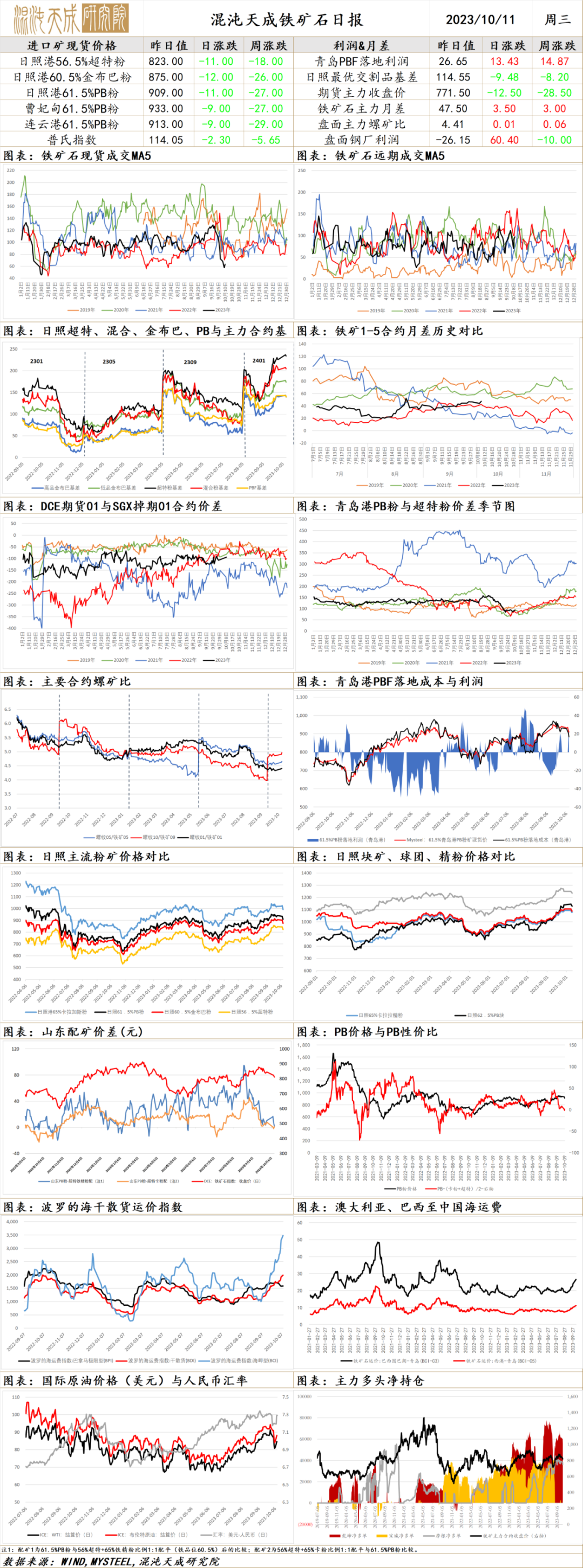

铁矿石

铁矿

一、市场点评

供应端,上周全球铁矿发运明显回落,主要是巴西减量明显,澳洲和非主流发运也有小幅下降。此外,受台风干扰近期到港量也有明显减少,叠加假期仍有铁矿疏港,导致周一港口铁矿库存延续下降趋势。国内矿方面,受国庆假期影响,近日国内铁精粉和球团产量也有小幅回落。

需求端,节后钢厂高炉开工率及铁水产量有小幅减少,日均铁水降1.98万吨至247.01万吨。钢厂盈利率也进一步下降至30.74%,目前有近七成的钢厂处于亏损状态。随着钢厂亏损的增大,假期前后山西、云南等地部分钢厂已有限产检修,近日河北地区也开始有钢厂检修消息,不过当前钢厂铁水产量仍处高位,且因节后钢厂铁矿库存有明显减少,本周仍有一定的补库动能。昨日铁矿港口现货成交继续小幅回升,但远期美元货成交明显回落,PB粉落地利润继续扩大,显示当前国内需求仍强于国外。

综合而言,短期铁矿市场供减需增,但考虑到钢厂亏损加大,减产预期增强,且供应端后期到港仍有回升,预计近日矿价走势延续偏弱震荡。

二、消息及数据

1.本期港口进口铁矿石库存继续下降,减量以北方地区为主。截至本周一Mysteel统计中国45港进口铁矿石库存总量10961.86万吨,47港库存总量11668.86万吨。周期内铁矿石到港量明显下滑,港口进口铁矿石库存同步下降。本期库存减量主要集中在北方地区,主因铁矿石卸货入库量减少,加上目前北方务区域铁矿石出库量尚可,综合导致北方港口库存减量较为明显,其中华北降幅位居首位,华东次之,东北降幅相对较小。另外,节后沿江和华南两区域港口疏港量高位回落,卸货入库量高于其出库量,因此该两地区港口库存均有小幅提升。

2.根据Mysteel卫星数据显示,2023年10月2日-10月8日期间,澳大利亚、巴西七个主要港口铁矿石库存总量1249万吨,较上期小幅上升36.6万吨,处于今年均值附近。

3.Mysteel:01合约基差率目前为10.75%,低于年内均值13.72%,对基差有支撑。目前PB粉处于估值偏低,与超特粉和卡粉价差均处于较低水平,截止10月9日,PB粉与高低配(卡粉+超特粉/2)价差-0.5。PB粉港库较低叠加估值偏低,综合预计PB粉的基差支撑更强于其他品种。节后钢厂刚需补库对基差有所支撑,基差与节前补库期间相比小幅波动为主,未见明显收缩走势,最新一期日均铁水产量247.01万吨,周环比降1.98万吨,铁水虽出现明显回落但仍处于偏高水平,短期对现货支撑仍存。从钢厂盈利状况来看,后期终端需求证伪引发负反馈,叠加原料价格持续高位,钢厂盈利状况持续恶化,减产压力不断增加,但目前的排产情况看,10月检修规模涉及铁水暂只有4万吨/天的水平,现货下跌或慢于盘面,将导致基差走扩。

4.10月9日,马来西亚东钢2#高炉第一炉铁水奔涌而出,标志着该公司2#高炉正式投产。至此马来西亚东钢二期项目主体工序全部投产,正式进入达产期。

5.10月10日远期现货市场交投氛围尚可,成交主要来自一级市场。公开平台上三笔成交,分别是11月装期的纽曼粉、11月初装期的纽曼块、11月装期的金布巴粉,其成交价格分别为62%计价114、11月固定块矿溢价0.2350、11月指数-1.05。矿山方面私下招标IOC6和SP10粉,成交价格分别为11月-1.75和2.9%折扣。二级市场上,报盘积极性尚可,多关注中品资源。

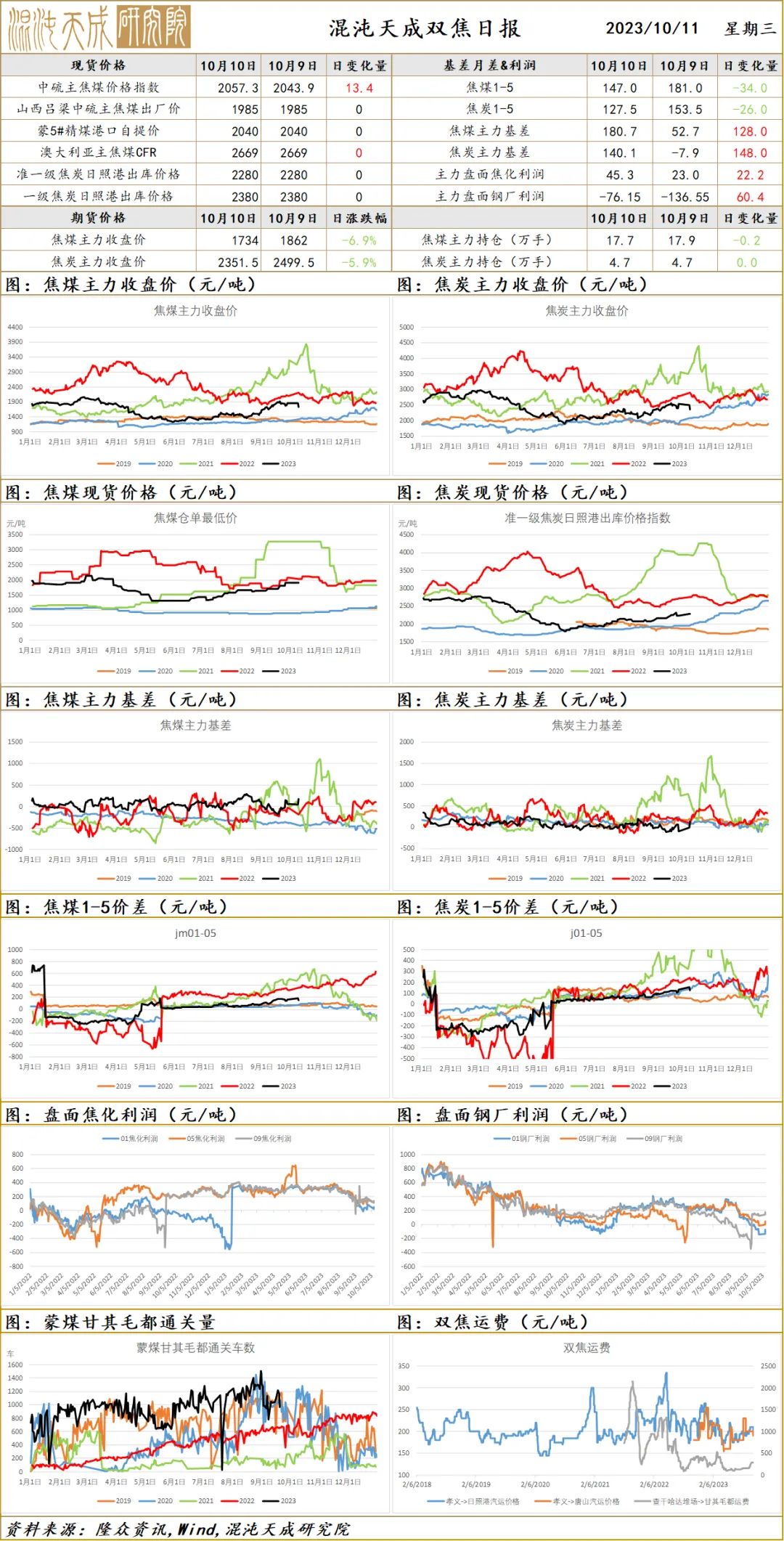

双焦

一、市场点评

节日期间铁水日均产量有所回落,但仍处于高位,双焦终端需求较好,钢厂盈利率继续下降至30.74%,钢厂负反馈明显。洗煤厂开工和产量继续下降,焦煤整体库存有所增加,焦炭库存有所下降,供需面表现仍较强。前三季度钢材出口较好,支撑需求,铁水产量维持高位,双焦偏强运行,当前钢厂负反馈明显,盈利率下降至低位,部分地区钢厂开始减产,利空炉料需求,而煤炭供给仍受安检影响,供需整体仍偏紧,双焦强于铁矿,建议多双焦空铁矿。

二、消息与数据

1.中钢协数据显示,2023年9月下旬,重点统计钢铁企业共生产粗钢2066.36万吨,粗钢日产206.64万吨,环比下降3.15%。钢材库存量1524.68万吨,比上一旬下降3.24%。

2.中新网消息,9日,中国铁路太原局集团有限公司(下称太原局集团公司)传来消息,中秋、国庆期间全国各地用电量增加,电煤消耗增大,9月27日至10月8日,连续12天,大秦铁路线日运煤炭量均超100万吨。

3.中钢协指出,进入“金九银十”,国内钢铁需求呈现季节性回升,同时在宏观调控政策影响下,国内钢铁供应环比或呈现下降趋势,四季度国内钢铁供需形势将有所改善。近期国内钢材价格相对平稳,海外钢材价格呈现回落趋势,海内外价差有所收窄,钢厂降价出口意愿不强,出口报价相对坚挺,企业反映近期出口接单量下降。预计短期内钢材出口将有所下降,进口保持低位。

4.Mysteel煤焦:10日国际市场动力煤偏强运行。近两日沿海电厂招标进口煤活动较为集中,加之外盘报价继续上移,Q3800投标价亦上调至600元/吨附近。昨日江西区域电厂采购11月份Q3800到岸价593元/吨,Q5000高硫煤到岸价850元/吨,相较北港同热值煤种有70元/吨的价差。虽内外贸价格同步上涨,但进口煤价差优势明显,短期内下游用户将继续采购进口煤作为补充。

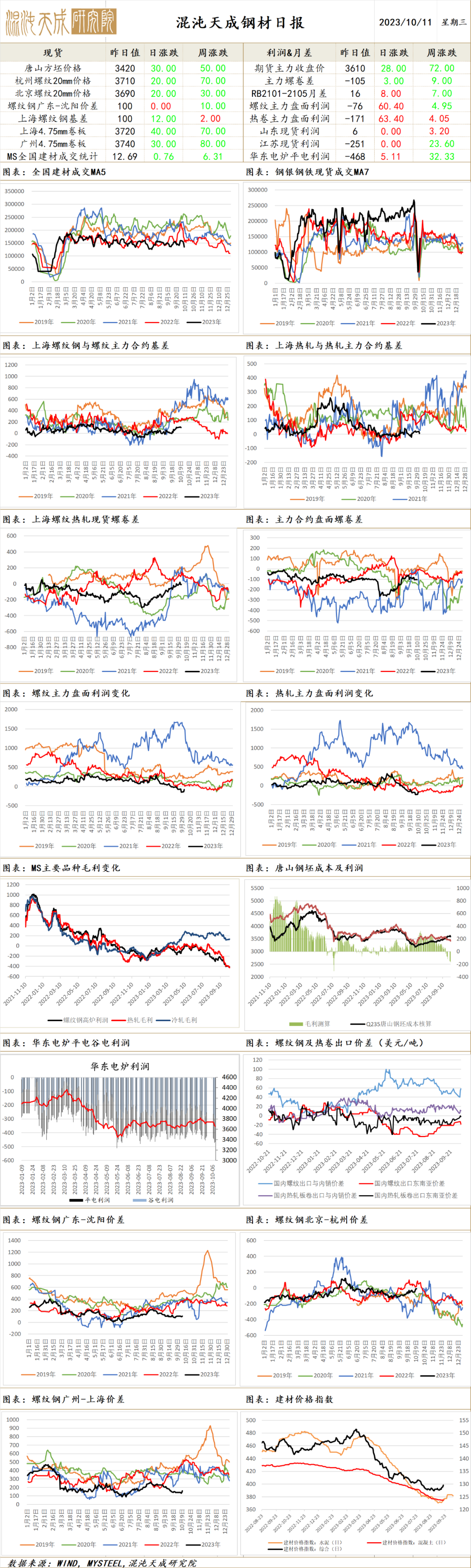

钢 材

钢材

一、市场点评

供应端,节后机构数据均显示钢材产量有所减少,建材减量较明显,但钢联数据显示热卷产量仍有小幅增加。进口方面,昨日国内钢坯价格略有回落,海外钢坯价格涨跌互现,中东、南美钢坯价格有所减少,独联体、土耳其、印度钢坯价格小幅上扬,目前国内外钢坯价差略有扩大,钢坯仍有出口空间。

需求端,节后钢银库存明显增加,板卷库存增长较明显。钢联等机构数据也显示节后钢材库存有明显增长,其中热卷、中厚板等品种库存上升显著。需求方面,受假期影响,钢材各品种表需均呈现季节性回落。百年建筑网最新调研显示,近期混凝土发运量、水泥出库量环比也有小幅回落。8月以来宏观经济稳增长政策利好不断,9月国内经济也有小幅改善迹象,9月官方制造业PMI升至50.2,是4月份以来首次升至扩张区间,国内经济供需两端均有向好表现。海外方面,假期欧美钢价部分回落,亚洲地区钢价大多持稳,但因国内钢价持续下跌,近日国内外板卷价差明显扩大,国内钢材出口空间回升。

综合而言,节后钢材市场供需双弱,板卷库存压力增大,但随着出口空间又有回升,叠加钢厂亏损扩大后减产预期增强,近日钢价走势可能偏弱震荡。

二、消息及数据

1.据中钢协数据显示,2023年9月下旬,重点钢企粗钢日均产量206.64万吨,环比下降3.15%;钢材库存量1524.68万吨,比上一旬(即9月中旬)减少51万吨,下降3.24%。

2.Mysteel了解到,近一周,由于多国买家采购态度谨慎,中国买家刚刚结束假期回归市场,俄罗斯板坯出口价格有所走软。土耳其买家对于俄罗斯板坯采购越发谨慎,据悉少量货物以470美元/吨CFR土耳其成交,印度买家也采购部分板坯,价格约为500美元/吨CFR。部分中国买家考虑采购俄罗斯低价资源,但仍在观望国内板坯价格,节后中国江阴板坯价格不断下跌,目前可成交价格不高于3500元/吨。意大利买家也十分谨慎。近一周,意大利中厚板价格下跌,使得买家对于进口板坯预期价格不断降低,尽管俄罗斯板坯可以达到意大利买家价格预期,但由于相关风险,买家保持沉默。

3.10月10日,碧桂园正式宣布,将对其境外债务进行重组。最新公告中,碧桂园表示,进入2023年以来,公司销售额承压明显。根据其未经审计的经营数据,2023年1-9月,该公司实现权益销售金额约1549.8亿元,同比下降43.9%,较2021年同期下降65.4%。

4.据Mysteel不完全统计,2023年9月,全国各地共开工7571个项目,环比增长32.62%;总投资额约36178.22亿元,环比增长15.63%;前9月合计总投资约40.80万亿元。

5.10日全国建材成交依然较弱,市场氛围依然较差,低价成交也不积极,终端部分采购,投机几无,全天整体成交量较前一日继续下滑。

免责声明

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述证券或期货的买卖出价或征价,投资者据此作出的任何投资决策与本公司和作者无关。本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制发布。如引用、刊发,须注明出处为混沌天成期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本文链接地址是https://www.qihuo88.net/qhzx/28288.html,转载请注明来源