【导读】 来源:期货日报 一方面现货升水下调较缓慢,LME铜注册仓单大降,另一方面是美元指数的回落,为铜价提供喘息机会,因此铜价短期或振荡偏强。需要注意的是美联储11月会议临近,市场情绪转变较快,且下游需求改善的空间比较有限,铜价想要向上并非易事。 10月上半月在库存走低、现货高升水的强现实带动下,期铜…

来源:期货日报

一方面现货升水下调较缓慢,LME铜注册仓单大降,另一方面是美元指数的回落,为铜价提供喘息机会,因此铜价短期或振荡偏强。需要注意的是美联储11月会议临近,市场情绪转变较快,且下游需求改善的空间比较有限,铜价想要向上并非易事。

10月上半月在库存走低、现货高升水的强现实带动下,期铜有较大涨幅,而10月合约到期交割后,铜价并未出现较大跌幅,而是在美元指数走弱提振下再度向上。

来源:期货日报

一方面现货升水下调较缓慢,LME铜注册仓单大降,另一方面是美元指数的回落,为铜价提供喘息机会,因此铜价短期或振荡偏强。需要注意的是美联储11月会议临近,市场情绪转变较快,且下游需求改善的空间比较有限,铜价想要向上并非易事。

10月上半月在库存走低、现货高升水的强现实带动下,期铜有较大涨幅,而10月合约到期交割后,铜价并未出现较大跌幅,而是在美元指数走弱提振下再度向上。

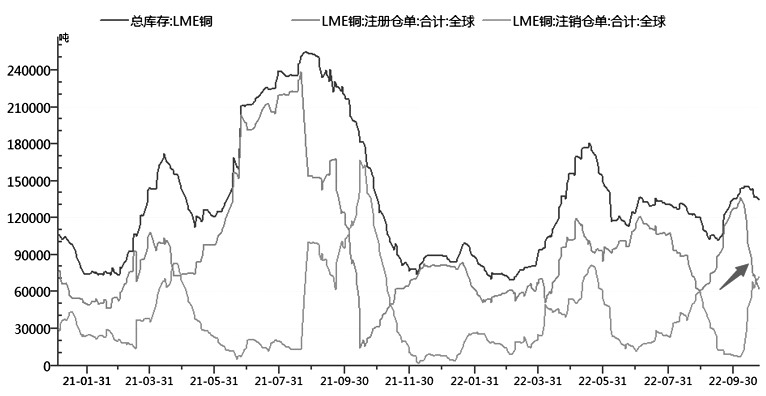

图为LME铜注册仓单大降

宏观压力略有缓和

海外市场的激进加息与全球经济衰退的担忧,是中长期铜价面临的重要压制,而短期压力因素略有缓和。此前美联储官员较为一致的“鹰派”言论于近日出现了“鸽派”转折,旧金山联储主席戴利表示,美联储应该降低每次加息的幅度,以“小碎步”方式继续加息。据CME观察,预计11月加息75个基点的概率较一周前有小幅下滑,若11月加息幅度不及75bp,则将对市场形成明显的利好提振。随着11月议息会议临近,市场波动料会加剧。10年期美债收益率不断冲高,上周五晚间突破4.28%,创2007年以来新高,容易引发恐慌。美元指数跌至112下方,技术上看有比较强的向下调整的需求,从而对铜价的利空影响减弱,需要留意的是英国政局对美元的影响。

库存低位忧虑尚存

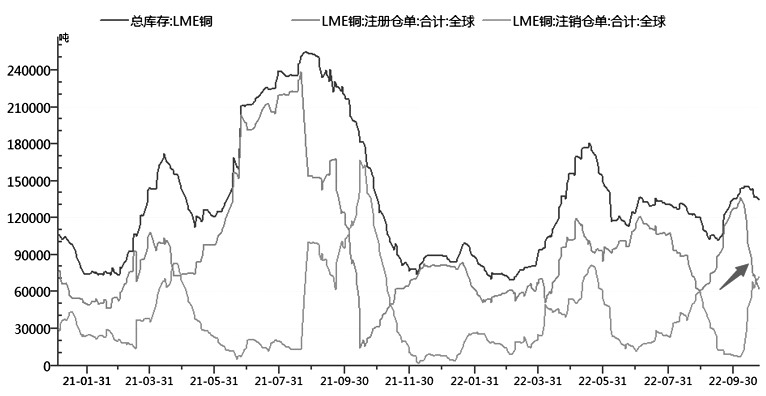

临近10月中旬,上期所仓单数量回升至77514吨,10月合约交割数量为47750吨(9550手),可以满足交割需求。截至10月21日,仓单数量降至52287吨,与9月底4000吨左右的绝对低位相比,当下的库存量尚可,从而挤仓风险不高。现货升水有所下调,不过幅度有限,近远月价差收窄至1000元/吨以内,强back结构有所修复。现货进口窗口持续打开,报关需求推动保税库存货源流入关内,当下保税区库存处于历史低位。LME铜库存隐忧渐起,虽然总库存降幅不大,但注册仓单量下滑明显,LME0—3现货升水在100美元/吨左右的相对高位,对于期价会有一定的带动。

现货高升水抑制需求

现货升水仍偏高,对需求还有抑制。9月精铜杆企业开工率为73.84%,环比微降0.6%,同比增2.01%,不及预期,因漆包线端口持续不佳,且现货高升水,预计10月再降1.28%,至72.56%。9月铜板带开工率上行至76.85%,环比增4.89%,同比降3.86%,预计10月环比小幅降1.4%,至75.45%。从终端需求来看,电网投资增速还在持续改善,1—8月累计同比增长10.7%,该项是四季度需求增量的关键。空调等家电生产进入淡季,外需也不佳。9月汽车产销同比增幅较8月下降,新能源汽车的产销增速也不及8月。“银十”临近尾声,后期需求增长空间或有限。

综上所述,前期基于低库存、现货高升水的看多情绪随着10月合约交割而落幕,但是铜价并未出现较大跌幅,一方面是现货升水下调较缓慢,库存担忧又起,LME铜注册仓单大降,另一方面是美元指数的回落,为铜价提供喘息机会,因此铜价短期或振荡偏强,需要注意的是美联储11月会议临近,市场情绪转变较快,且下游需求改善的空间比较有限,铜价想要向上并非易事。(作者单位:长安期货)

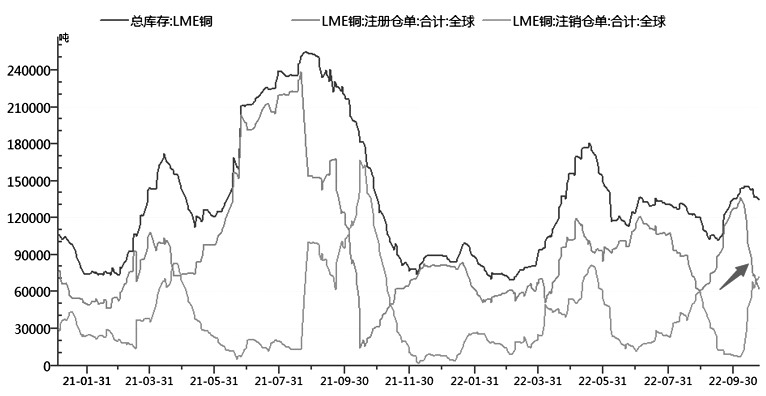

图为LME铜注册仓单大降

宏观压力略有缓和

海外市场的激进加息与全球经济衰退的担忧,是中长期铜价面临的重要压制,而短期压力因素略有缓和。此前美联储官员较为一致的“鹰派”言论于近日出现了“鸽派”转折,旧金山联储主席戴利表示,美联储应该降低每次加息的幅度,以“小碎步”方式继续加息。据CME观察,预计11月加息75个基点的概率较一周前有小幅下滑,若11月加息幅度不及75bp,则将对市场形成明显的利好提振。随着11月议息会议临近,市场波动料会加剧。10年期美债收益率不断冲高,上周五晚间突破4.28%,创2007年以来新高,容易引发恐慌。美元指数跌至112下方,技术上看有比较强的向下调整的需求,从而对铜价的利空影响减弱,需要留意的是英国政局对美元的影响。

库存低位忧虑尚存

临近10月中旬,上期所仓单数量回升至77514吨,10月合约交割数量为47750吨(9550手),可以满足交割需求。截至10月21日,仓单数量降至52287吨,与9月底4000吨左右的绝对低位相比,当下的库存量尚可,从而挤仓风险不高。现货升水有所下调,不过幅度有限,近远月价差收窄至1000元/吨以内,强back结构有所修复。现货进口窗口持续打开,报关需求推动保税库存货源流入关内,当下保税区库存处于历史低位。LME铜库存隐忧渐起,虽然总库存降幅不大,但注册仓单量下滑明显,LME0—3现货升水在100美元/吨左右的相对高位,对于期价会有一定的带动。

现货高升水抑制需求

现货升水仍偏高,对需求还有抑制。9月精铜杆企业开工率为73.84%,环比微降0.6%,同比增2.01%,不及预期,因漆包线端口持续不佳,且现货高升水,预计10月再降1.28%,至72.56%。9月铜板带开工率上行至76.85%,环比增4.89%,同比降3.86%,预计10月环比小幅降1.4%,至75.45%。从终端需求来看,电网投资增速还在持续改善,1—8月累计同比增长10.7%,该项是四季度需求增量的关键。空调等家电生产进入淡季,外需也不佳。9月汽车产销同比增幅较8月下降,新能源汽车的产销增速也不及8月。“银十”临近尾声,后期需求增长空间或有限。

综上所述,前期基于低库存、现货高升水的看多情绪随着10月合约交割而落幕,但是铜价并未出现较大跌幅,一方面是现货升水下调较缓慢,库存担忧又起,LME铜注册仓单大降,另一方面是美元指数的回落,为铜价提供喘息机会,因此铜价短期或振荡偏强,需要注意的是美联储11月会议临近,市场情绪转变较快,且下游需求改善的空间比较有限,铜价想要向上并非易事。(作者单位:长安期货)

本文链接地址是https://www.qihuo88.net/qhzx/18331.html,转载请注明来源

图为LME铜注册仓单大降

图为LME铜注册仓单大降

图为LME铜注册仓单大降

图为LME铜注册仓单大降