作者:东海期货 刘晨业

投资要点:

- 通胀下降速度较缓,劳动力市场仍强劲。8月美国PCE同比增3%,较前值基本持平;核心PCE同比增4.9%,较前值上升0.2个百分点。9月新增非农就业人数26.3万人,好于预期,较前值降5.2万人;失业率录得3.5%,较前值下降0.2个百分点。整体来看,美国劳动力市场过热状况仍未出现明显缓和、通胀仍然维持在高位下降速度较缓,仍然支持美联储进一步收紧银根的操作。

- 美联储议息会议鹰派,利率仍有上升空间。9月美联储议息会议中给出的点阵图显示,19位官员中18位认为利率将至少达到425-450BP,其中12位认为利率将达到450-475BP,6位认为利率将达到475-500BP。仅1位认为利率将处在375-400BP。美联储点阵图比起市场预期更显鹰派。此外根据点阵图,多数官员认为今年年底利率将达到400-425BP以上,那么今年接下来2次议息会议上仍有100BP的加息空间,大概率是每次50BP。

- 期市投机空单大幅减少,后市或不宜过分看空。期市管理基金持仓方面,近期净空状态有所好转,截至10月4日期金管理基金净多单-6875张,期银管理基金净多单5637张,分别增6万、1.3万张,主要为空单大幅减少所致。

- 结论:美联储给出的利率路径较市场预期更为鹰派贵金属持续反弹仍有压力,但从期市持仓来看后市也不宜过分看空,故我们认为贵金属价格走势或表现为偏弱震荡。

- 操作建议:金银比低价时单边试空白银或低多金银比

风险因素:美联储紧货币不及预期

- 策略概述

9月月度策略中,我们认为美联储大幅加息尾声,贵金属走势或先抑后扬,大趋势上维持区间震荡思路,临近美联储议息会议可逢低适当参与。展望10月,我们认为美联储给出的利率路径较市场预期更为鹰派贵金属持续反弹仍有压力,但从期市持仓来看后市也不宜过分看空,故我们认为贵金属价格走势或表现为偏弱震荡。金银比价低点时,可尝试单边逢高试空白银或低多金银比价。

- 主要逻辑

- 通胀下降速度较缓,劳动力市场仍强劲

8月美国CPI同比增8.3%,较前值下降0.2个百分点;核心CPI同比增6.3%,较前值上升0.4个百分点。8月美国PCE同比增6.3%,较前值基本持平;核心PCE同比增4.9%,较前值上升0.2个百分点。分项来看,CPI能源项环比出现明显下滑,但食品、食饮、住宅、服装、医疗等项环比仍维持增长使得核心通胀仍然居高不下,通胀整体下滑速度弱于市场预期。

美国9月新增非农就业人数26.3万人,好于预期,较前值降5.2万人;失业率录得3.5%,较前值下降0.2个百分点。平均周薪1119.87美元,同比增4.1%,较前值回落0.5个百分点,环比仍保持增长增0.31%。劳动力市场高频数据上,周度初请失业金及续请失业金人数维持低位,整体波动较小。整体来看,美国劳动力市场过热状况仍未出现明显缓和、通胀仍然维持在高位下降速度较缓,仍然支持美联储进一步收紧银根的操作。

- 美联储议息会议鹰派,利率仍有上升空间

9月美联储议息会议中给出的点阵图显示,19位官员中18位认为利率将至少达到425-450BP,其中12位认为利率将达到450-475BP,6位认为利率将达到475-500BP。仅1位认为利率将处在375-400BP。美联储点阵图比起市场预期更显鹰派。此外根据点阵图,多数官员认为今年年底利率将达到400-425BP以上,那么今年接下来2次议息会议上仍有100BP的加息空间,大概率是每次50BP。

相对于6月时经济数据预测,美联储上调今年核心PCE预测0.2个百分点至4.5%,上调明年核心PCE预测0.4个百分点至3.1%,维持后年2.3%的PCE预测不变。下调今年实际GDP预测1.5个百分点至0.2%,下调明年实际GDP预测0.5个百分点至1.2%,下调后年实际GDP预测0.2个百分点至1.7%。上调今年失业率增长0.1个百分点至3.8%,上调明年失业率增长0.5个百分点至4.4%,上调后年失业率预测0.3个百分点至4.4%。

截至上周,美联储总资产8.79万亿美元,6月至今降幅800亿美元,降幅低于计划缩表规模上限。9月议息会议美联储申明将按照原定计划继续缩表进程,缩表规模升至950亿美元/月。截至上周,美国政府国债总额30.89万亿,美联储加息背景下,政府偿债压力增加,后市还需关注债务上限等问题。

- 经济衰退预期下,警惕加息预期放缓扰动

美联储快速大幅加息下,7月起美国未来一年经济衰退概率走高,8月时已达到25.15%。鲍威尔在央行年会时明确表示为遏制通胀或使经济增速低于趋势水平并且使劳动力市场疲软。

经济领先指标方面,截至9月30日美国ECRI领先指标同比增-10.99%,较上周下降0.9个百分点。美国9月ISM制造业PMI录得50.9,较前值回落1.9个百分点,已下行接近荣枯线。随着美联储加息长期美债收益率上涨,美国抵押贷款固定利率上行至2018年以来新高。美国房屋销售明显走弱,7月成屋销售折年数481万套,新屋销售51.1万套。后市若经济领先指标进一步恶化或经济数据出现明显走弱,市场或开始交易美联储紧缩货币政策受限,届时金银或有阶段性的反弹机会。

- 期市投机空单大幅减少,后市或不宜过分看空

贵金属主要ETF持仓延续下降势头,截至10月7日,SPDR黄金ETF持仓较一月前继续减少26.74吨,而近期白银ETF持仓有所回升,SLV白银ETF持仓较一月前增加约177.63万吨。期市管理基金持仓方面,近期净空状态有所好转,截至10月4日期金管理基金净多单-6875张,期银管理基金净多单5637张,分别增3.6万、1.3万张,主要为空单大幅减少所致。即当贵金属期货管理基金持仓转为净空时,金银接近落入阶段性底部区间,后市不宜过分看空。

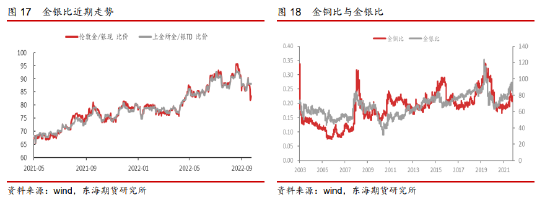

- 后市若继续交易衰退预期,金银比或延续上行

海外宏观环境仍是以紧货币、衰退预期为主线。在此背景下市场或仍以避险为主,风险资产商品价格偏下行,金银比或延续上行。黄金在商品中表现或相对较稳,经济增长放缓尤其是油价出现明显回落后,长期通胀预期回落或带动长期美债收益率、TIPS收益率转势,届时黄金或有阶段性上涨机会。白银更侧重于商品属性,整体表现或偏弱,待金价反弹时或能有温和反弹。

- 结论及操作建议

总的来说,由于根据点阵图美联储仍然维持鹰派,后市或主要交易海外经济衰退预期,商品表现偏弱,黄金或相对抗跌,金银比虽处于较高位置但或仍有上升空间。同时COMEX贵金属管理基金空单大幅减少,后市不宜过分看空。

操作建议:偏弱震荡思路,金银比低价时单边试空白银或低多金银比

风险因素:美联储紧货币不及预期

本文链接地址是https://www.qihuo88.net/qhzx/17802.html,转载请注明来源