【导读】【导语】2021年生猪市场在经历了产能误判,压栏增重及持续深亏的相继利空打压后,2022年逐渐回归理性。二季度猪市摆脱深亏局面,三季度利润重回高盈利区间。市场供应、情绪、政策面潜移默化转变,接下来我们着重产能、体重、育肥节奏综合进行对比分析。 1.上游产能调整趋于理性 受冬季非瘟及消息面持续发酵影响,2021年初行业后市看涨预期不断增强,加之复产政策支撑…

【导语】2021年生猪市场在经历了产能误判,压栏增重及持续深亏的相继利空打压后,2022年逐渐回归理性。二季度猪市摆脱深亏局面,三季度利润重回高盈利区间。市场供应、情绪、政策面潜移默化转变,接下来我们着重产能、体重、育肥节奏综合进行对比分析。1.上游产能调整趋于理性 受冬季非瘟及消息面持续发酵影响,2021年初行业后市看涨预期不断增强,加之复产政策支撑,上游产能加速上行。根据Mysteel农产品监测的123家规模样本企业数据显示,3-5月份能繁母猪累计增幅15.3%,3月份单月环比回升超7个百分点。2022年二季度开始猪价低位回升,养殖利润由负转正,7月份自繁自养盈利快速调涨至835元/头,仔猪育肥头均盈利亦高达近千元。但前期养殖持续亏损,行业资金及成本压力仍大,加之市场预期及产能调节及补充的快节奏影响,上游产能扩充仍显谨慎,规模企业多以母猪产能优化为主,散养户整体补栏积极性相对有限,部分趋向于二次育肥的短时投资收益。2.生猪出栏体重缓慢回升,但较往年同期仍处低位

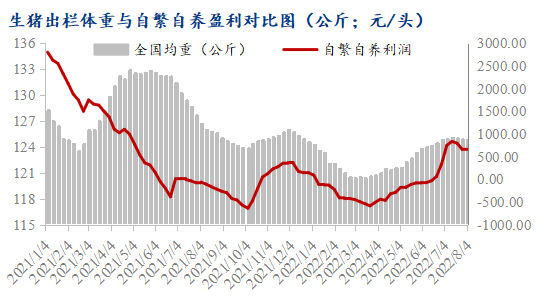

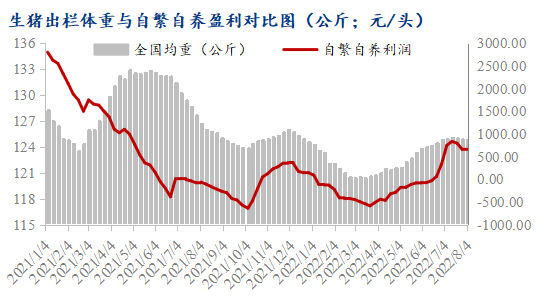

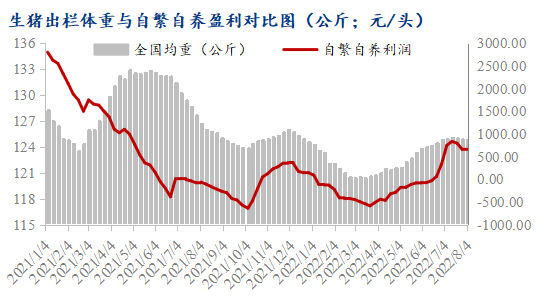

受冬季非瘟及消息面持续发酵影响,2021年初行业后市看涨预期不断增强,加之复产政策支撑,上游产能加速上行。根据Mysteel农产品监测的123家规模样本企业数据显示,3-5月份能繁母猪累计增幅15.3%,3月份单月环比回升超7个百分点。2022年二季度开始猪价低位回升,养殖利润由负转正,7月份自繁自养盈利快速调涨至835元/头,仔猪育肥头均盈利亦高达近千元。但前期养殖持续亏损,行业资金及成本压力仍大,加之市场预期及产能调节及补充的快节奏影响,上游产能扩充仍显谨慎,规模企业多以母猪产能优化为主,散养户整体补栏积极性相对有限,部分趋向于二次育肥的短时投资收益。2.生猪出栏体重缓慢回升,但较往年同期仍处低位 根据近两年外三元生猪出栏体重对比,2021年内生猪出栏均重涨后回落,头均出栏为127.4公斤。下半年行业深亏加速,养殖端压栏观望情绪崩塌,肥猪加速出栏,进入三季度生猪头均出栏均重下滑至年内低点123.8公斤,较二季度高点下滑10.1公斤。进入2022年,一季度行业再次深亏,养殖企业出栏体重继续下滑,部分企业降重出栏小标猪,进行资金回笼,尽量减少高企的饲养成本压力。二季度利润回升带动体重回归,但三季度处于市场传统消费淡季,进入8月份后市场出栏体重虽震荡回升至124.8公斤左右,但同比头均仍下滑2.2公斤左右。较去年低点仅增长1.0公斤。3.消费低迷,屠企开工仍难有明显利好

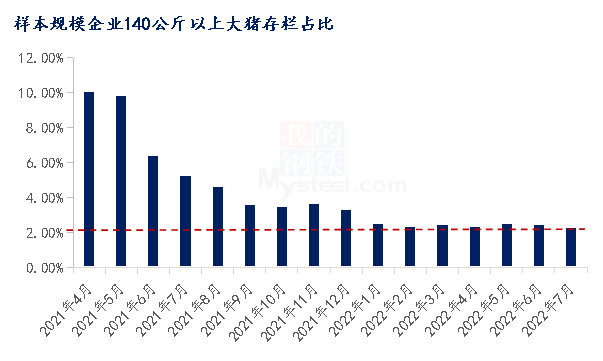

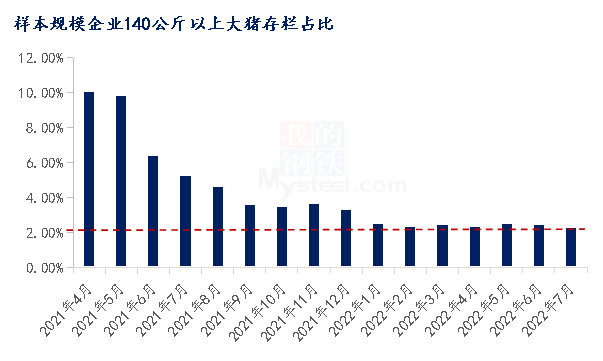

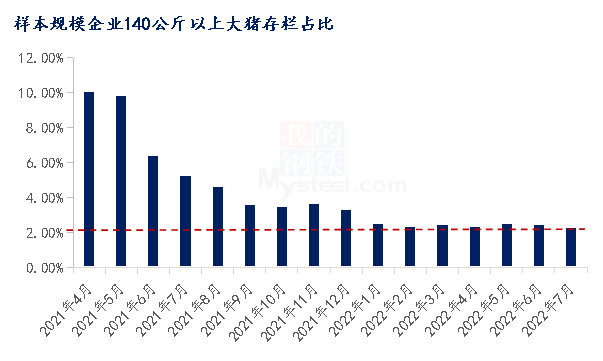

根据近两年外三元生猪出栏体重对比,2021年内生猪出栏均重涨后回落,头均出栏为127.4公斤。下半年行业深亏加速,养殖端压栏观望情绪崩塌,肥猪加速出栏,进入三季度生猪头均出栏均重下滑至年内低点123.8公斤,较二季度高点下滑10.1公斤。进入2022年,一季度行业再次深亏,养殖企业出栏体重继续下滑,部分企业降重出栏小标猪,进行资金回笼,尽量减少高企的饲养成本压力。二季度利润回升带动体重回归,但三季度处于市场传统消费淡季,进入8月份后市场出栏体重虽震荡回升至124.8公斤左右,但同比头均仍下滑2.2公斤左右。较去年低点仅增长1.0公斤。3.消费低迷,屠企开工仍难有明显利好 就规模样本企业140公斤以上商品猪存栏占比数据来看,2021年140公斤以上大猪存栏占比由10%下降至年底的3.3%。进入2022年肥猪存栏占比未有明显回升,随年内猪源供应涨后回落,企业留栏增重操作增多,但出栏猪源体重仍控制在110-130公斤以内,140公斤大猪占比收缩明显,处于低位调整区间。4.二次育肥出栏节奏不快随前期上游产能收紧,养殖盈利回归,市场不乏对步入新的周期的供应面提振存一定预期。但消费的下滑及市场政策调控的不确定性影响,4-5月份部分养殖户、调运商虽开启二次育肥补栏操作,但就东北,华东及华中部分市场调研情况看,散养户的整体补栏上量范围有限。现二育尚处盈利区间,7月东北,山东二次育肥户虽有短时集中出栏操作,但供应冲击不大。部分区域养殖户仍意向将毛猪增重至180-190公斤出栏,等待腌腊灌肠消费旺季的到来。5.后市影响根据生猪传导周期测算,前期母猪存栏的低位调整,或仍预示着未来三四季度整体猪源供应上行空间有限。但随二次育肥大猪出栏节奏加快,冻品逢高出库及经济低迷期的消费回落,或也将利空打压猪价上行空间(结合)。中线来看,刨除市场其他影响因素,就农业部公布的一季度末4185万头的存栏量来看,仍高出正常保有量的2.1个百分点,随年内二、三季度母猪产能止跌回升,预计明年二三季度的供应恢复仍对猪价形成明显冲击。

就规模样本企业140公斤以上商品猪存栏占比数据来看,2021年140公斤以上大猪存栏占比由10%下降至年底的3.3%。进入2022年肥猪存栏占比未有明显回升,随年内猪源供应涨后回落,企业留栏增重操作增多,但出栏猪源体重仍控制在110-130公斤以内,140公斤大猪占比收缩明显,处于低位调整区间。4.二次育肥出栏节奏不快随前期上游产能收紧,养殖盈利回归,市场不乏对步入新的周期的供应面提振存一定预期。但消费的下滑及市场政策调控的不确定性影响,4-5月份部分养殖户、调运商虽开启二次育肥补栏操作,但就东北,华东及华中部分市场调研情况看,散养户的整体补栏上量范围有限。现二育尚处盈利区间,7月东北,山东二次育肥户虽有短时集中出栏操作,但供应冲击不大。部分区域养殖户仍意向将毛猪增重至180-190公斤出栏,等待腌腊灌肠消费旺季的到来。5.后市影响根据生猪传导周期测算,前期母猪存栏的低位调整,或仍预示着未来三四季度整体猪源供应上行空间有限。但随二次育肥大猪出栏节奏加快,冻品逢高出库及经济低迷期的消费回落,或也将利空打压猪价上行空间(结合)。中线来看,刨除市场其他影响因素,就农业部公布的一季度末4185万头的存栏量来看,仍高出正常保有量的2.1个百分点,随年内二、三季度母猪产能止跌回升,预计明年二三季度的供应恢复仍对猪价形成明显冲击。

本文链接地址是https://www.qihuo88.net/qhzx/15819.html,转载请注明来源