【导读】转眼间物是人非 顺酐已陷亏损 2021年顺酐行业迎来高光时刻,产品价格及行业盈利水平均创下历史新高。其中,2021年12月中旬国内苯法、正丁烷法顺酐毛利分别达到8612元/吨、9434元/吨,一度临近万元关口。 但2022年后顺酐行业景气度急转直下,成本上涨及产品价格下跌引发行业利润大幅度缩水。在距离行业利润创历史新高仅4个月左右之后,先天高成本的苯法顺酐企业率先陷入亏…

转眼间物是人非 顺酐已陷亏损2021年顺酐行业迎来高光时刻,产品价格及行业盈利水平均创下历史新高。其中,2021年12月中旬国内苯法、正丁烷法顺酐毛利分别达到8612元/吨、9434元/吨,一度临近万元关口。 但2022年后顺酐行业景气度急转直下,成本上涨及产品价格下跌引发行业利润大幅度缩水。在距离行业利润创历史新高仅4个月左右之后,先天高成本的苯法顺酐企业率先陷入亏损局面,且亏损幅度不断扩大。随后,相对低成本的正丁烷法顺酐企业也在2022年5月初濒临亏损。据卓创资讯数据统计,截至2022年5月9日,国内苯法顺酐日度毛利已达到-1505元/吨,正丁烷法日度毛利也仅为50元/吨。而如果以净利润口径计算,则苯法顺酐亏损幅度还将进一步加深,正丁烷法企业也将进入实质性的亏损状态。供应增长叠加突发事件影响 供需关系短时间内迅速恶化在经历了由供应不足带来的历史性行情之后,2022年的顺酐供需关系已悄然生变,并且在近期突发事件的猛烈冲击下于短时间内迅速恶化,由此带来了市场价格的大幅下跌。从供应端来看,2022年国内顺酐产量继续增长。2021年12月-2022年5月,广东惠州宇新新材料15万吨以及山东齐翔腾达化工10万吨顺酐新产能先后入市,并在短时间内实现高负荷运行,加之其余企业部分生产装置检修计划推迟,这都成为了顺酐产量增长的“催化剂”。据卓创资讯统计,2022年1-4月份国内顺酐产量为37.48万吨,较去年同期增长15.93%,供应缺口基本得到补充。从需求端来看,虽然不饱和树脂产能保持增势,但终端萎靡叠加突发事件影响持续压制行业开工情况,最终导致需求表现不及预期。一方面,2022年后新项目仍陆续投产,国内不饱和树脂总产能继续扩张约60万吨。

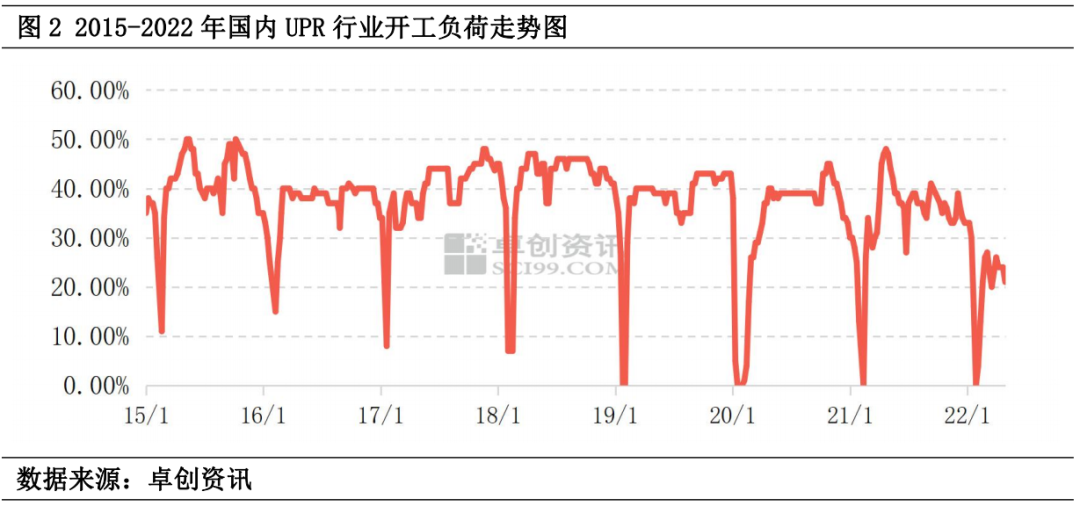

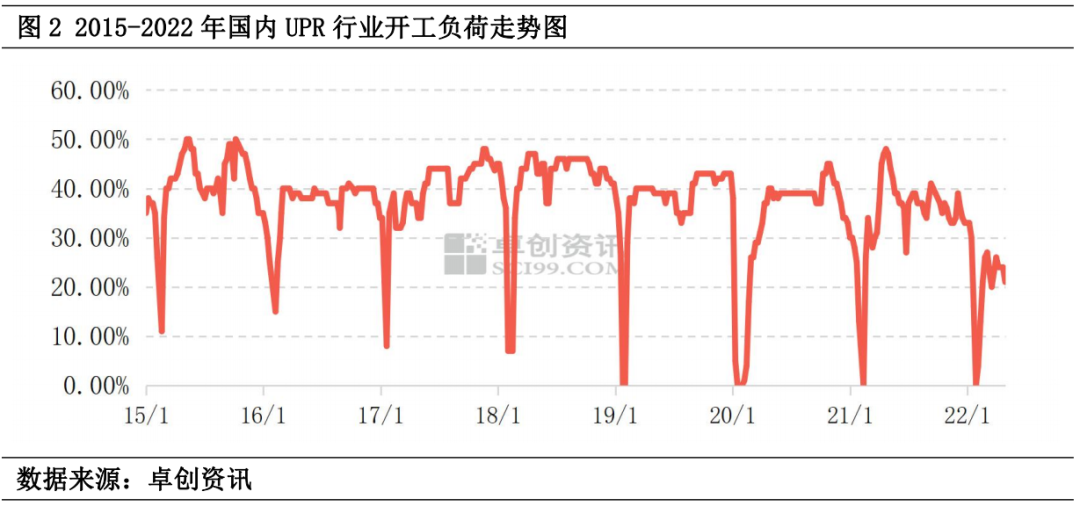

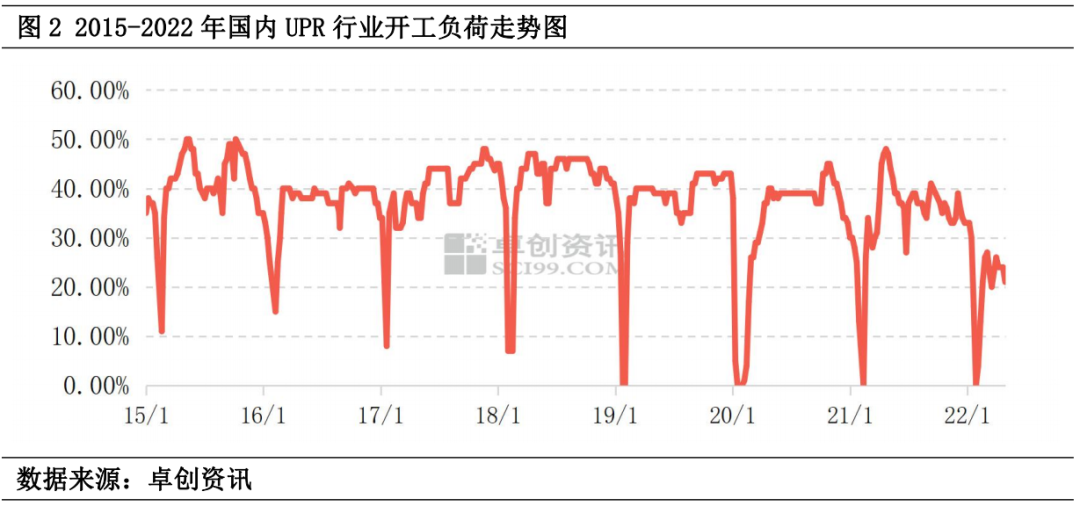

但2022年后顺酐行业景气度急转直下,成本上涨及产品价格下跌引发行业利润大幅度缩水。在距离行业利润创历史新高仅4个月左右之后,先天高成本的苯法顺酐企业率先陷入亏损局面,且亏损幅度不断扩大。随后,相对低成本的正丁烷法顺酐企业也在2022年5月初濒临亏损。据卓创资讯数据统计,截至2022年5月9日,国内苯法顺酐日度毛利已达到-1505元/吨,正丁烷法日度毛利也仅为50元/吨。而如果以净利润口径计算,则苯法顺酐亏损幅度还将进一步加深,正丁烷法企业也将进入实质性的亏损状态。供应增长叠加突发事件影响 供需关系短时间内迅速恶化在经历了由供应不足带来的历史性行情之后,2022年的顺酐供需关系已悄然生变,并且在近期突发事件的猛烈冲击下于短时间内迅速恶化,由此带来了市场价格的大幅下跌。从供应端来看,2022年国内顺酐产量继续增长。2021年12月-2022年5月,广东惠州宇新新材料15万吨以及山东齐翔腾达化工10万吨顺酐新产能先后入市,并在短时间内实现高负荷运行,加之其余企业部分生产装置检修计划推迟,这都成为了顺酐产量增长的“催化剂”。据卓创资讯统计,2022年1-4月份国内顺酐产量为37.48万吨,较去年同期增长15.93%,供应缺口基本得到补充。从需求端来看,虽然不饱和树脂产能保持增势,但终端萎靡叠加突发事件影响持续压制行业开工情况,最终导致需求表现不及预期。一方面,2022年后新项目仍陆续投产,国内不饱和树脂总产能继续扩张约60万吨。 另一方面,房地产市场景气度大幅回落,人造石材、家居涂料等终端制品需求因此遇冷。据国家统计局统计,2022年1-3月份房屋新开工面积同比下降17.5%、房屋竣工面积同比下降11.5%,商品房销售面积同比下降13.8%。而基建领域需求暂未完全发力,加之华东等不饱和树脂主要产区自3月份以来遭受突发事件冲击,多利空叠加导致不饱和树脂行业开工表现远逊于往年同期表现。2022年1-4月份国内不饱和树脂行业开工负荷均值仅为21.59%,较去年同期下降8.54个百分点,成为自2015年有数据记录以来的最差表现(图2)。当供应增长遭遇需求下滑,国内顺酐市场自进入2022年后便始终处于供应过剩阶段,企业及社会库存在一季度末开启的突发事件冲击后加速累积,最终导致顺酐价格在4月后跌幅加大。截至5月9日,顺酐固液体出厂价格已陆续跌至或跌破9000元/吨关口。成本不断攀升侵蚀行业利润空间

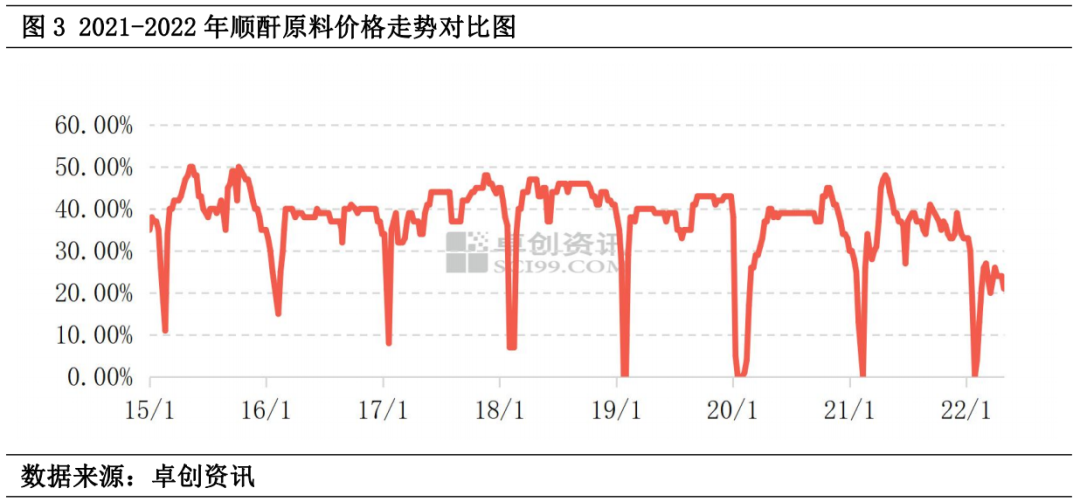

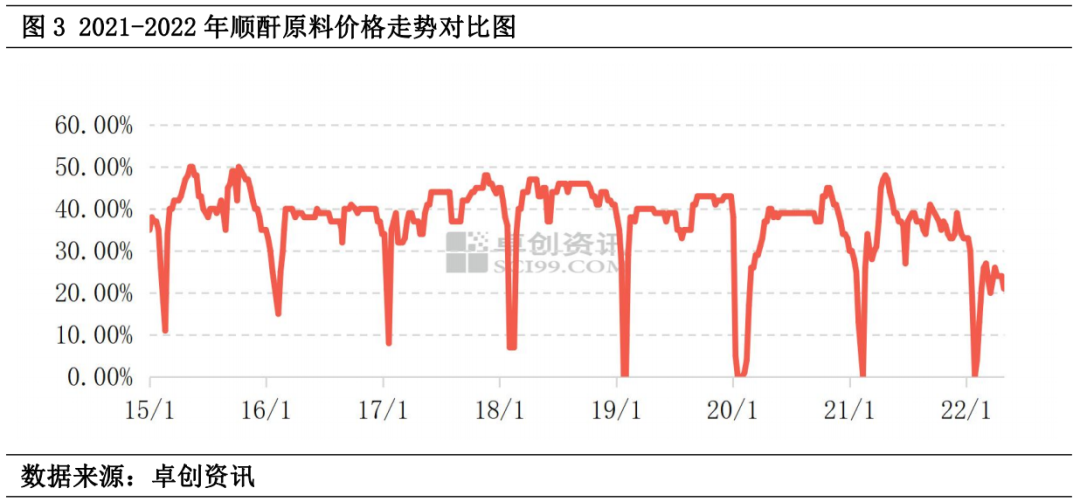

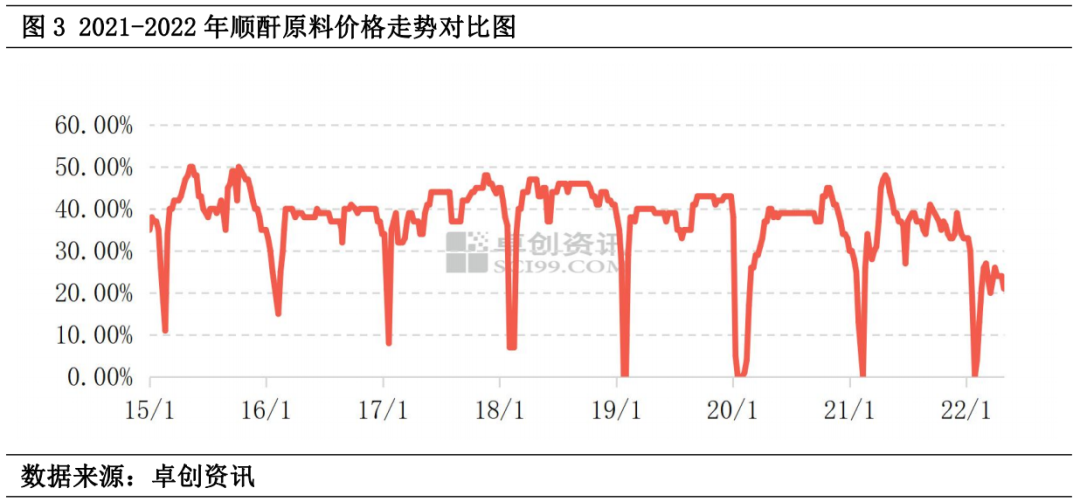

另一方面,房地产市场景气度大幅回落,人造石材、家居涂料等终端制品需求因此遇冷。据国家统计局统计,2022年1-3月份房屋新开工面积同比下降17.5%、房屋竣工面积同比下降11.5%,商品房销售面积同比下降13.8%。而基建领域需求暂未完全发力,加之华东等不饱和树脂主要产区自3月份以来遭受突发事件冲击,多利空叠加导致不饱和树脂行业开工表现远逊于往年同期表现。2022年1-4月份国内不饱和树脂行业开工负荷均值仅为21.59%,较去年同期下降8.54个百分点,成为自2015年有数据记录以来的最差表现(图2)。当供应增长遭遇需求下滑,国内顺酐市场自进入2022年后便始终处于供应过剩阶段,企业及社会库存在一季度末开启的突发事件冲击后加速累积,最终导致顺酐价格在4月后跌幅加大。截至5月9日,顺酐固液体出厂价格已陆续跌至或跌破9000元/吨关口。成本不断攀升侵蚀行业利润空间 高成本是市场行情的“双刃剑”,既可以在“牛市”时成为推动顺酐价格进一步上涨的“催化剂”,也可以在“熊市”时会转变为榨干行业利润的“催命符”,这一点在2021和2022年分别得以体现。以原油为代表的原材料价格上涨在2021年便已经开启,但彼时顺酐市场一货难求、行情火热,成本端的影响较小。进入2022年,供应缺口的存在以及东欧地缘紧张局势的发酵在仍不断推高国际油价,在高油价背景下顺酐上游加氢苯与正丁烷价格也处于跟涨走势。据卓创数据统计,截至5月9日收盘,2022年华北加氢苯均价收于7884元/吨,较去年同期上涨37.38%,山东高纯度正丁烷价格均价收于6649元/吨,较去年同期上涨62.01%。而此时的顺酐市场供应过剩、行情惨淡,对高成本承受能力下降,最终在原材料市场的一片“涨声”中走向亏损。后市基本面或逐渐修复 但供应压力仍不容小觑卓创资讯认为,当下顺酐市场所面临的窘况也仅仅是未来趋势在突发事件影响下的提前上演,随着新产能的不断释放,2022年的顺酐市场向供大于求的供需格局以及买方占优的定价基础已逐步奠定。短期来看,随着华东地区不饱和树脂及其终端环节的逐渐打通,当前供需失衡的顺酐基本面也终将得到一定修复,市场距离真正的阶段性拐点已经不远。但山东地区15万吨新产能仍亟待释放,约30万吨检修产能也将随时回归,后市供应压力仍不容小觑。对于长周期的供应过剩局面的化解,则还需等待供应端产能优化以及下游新兴领域的成长。

高成本是市场行情的“双刃剑”,既可以在“牛市”时成为推动顺酐价格进一步上涨的“催化剂”,也可以在“熊市”时会转变为榨干行业利润的“催命符”,这一点在2021和2022年分别得以体现。以原油为代表的原材料价格上涨在2021年便已经开启,但彼时顺酐市场一货难求、行情火热,成本端的影响较小。进入2022年,供应缺口的存在以及东欧地缘紧张局势的发酵在仍不断推高国际油价,在高油价背景下顺酐上游加氢苯与正丁烷价格也处于跟涨走势。据卓创数据统计,截至5月9日收盘,2022年华北加氢苯均价收于7884元/吨,较去年同期上涨37.38%,山东高纯度正丁烷价格均价收于6649元/吨,较去年同期上涨62.01%。而此时的顺酐市场供应过剩、行情惨淡,对高成本承受能力下降,最终在原材料市场的一片“涨声”中走向亏损。后市基本面或逐渐修复 但供应压力仍不容小觑卓创资讯认为,当下顺酐市场所面临的窘况也仅仅是未来趋势在突发事件影响下的提前上演,随着新产能的不断释放,2022年的顺酐市场向供大于求的供需格局以及买方占优的定价基础已逐步奠定。短期来看,随着华东地区不饱和树脂及其终端环节的逐渐打通,当前供需失衡的顺酐基本面也终将得到一定修复,市场距离真正的阶段性拐点已经不远。但山东地区15万吨新产能仍亟待释放,约30万吨检修产能也将随时回归,后市供应压力仍不容小觑。对于长周期的供应过剩局面的化解,则还需等待供应端产能优化以及下游新兴领域的成长。

本文链接地址是https://www.qihuo88.net/qhzx/12319.html,转载请注明来源