【导读】 期货日报 临近年底,国内天胶产区陆续迎来停割季,全乳胶供应压力回落。不过,下游终端需求依然难有改善迹象,重卡销量低迷令轮胎行业开工率弱于往年。所幸,宏观层面出现改善,欧美通胀见顶带来加息节奏放缓的预期逐渐增强,令宏观驱动逻辑强于产业驱动逻辑,从而支撑沪胶期货2305合约维持振荡偏强走势,…

期货日报

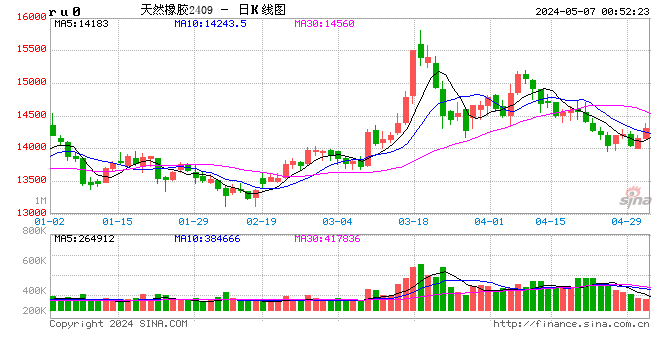

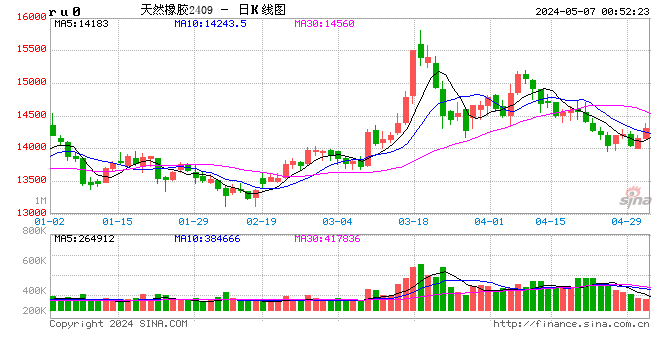

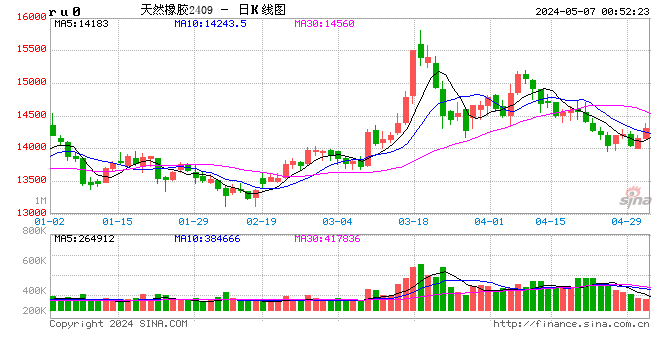

临近年底,国内天胶产区陆续迎来停割季,全乳胶供应压力回落。不过,下游终端需求依然难有改善迹象,重卡销量低迷令轮胎行业开工率弱于往年。所幸,宏观层面出现改善,欧美通胀见顶带来加息节奏放缓的预期逐渐增强,令宏观驱动逻辑强于产业驱动逻辑,从而支撑沪胶期货2305合约维持振荡偏强走势,期价重心缓慢上移至12900—13000元/吨区间内运行。

流动性收紧速度料放缓

在经历年内连续大幅加息以后,欧美国家高通胀的局面出现缓和迹象。数据显示,10月美国消费者价格指数(CPI)同比增长7.7%,为今年1月以来最小同比涨幅。剔除波动较大的食品和能源价格后,核心CPI环比上涨0.3%,同比上涨6.3%。虽然美国CPI同比涨幅仍远高于美联储设定的2%长期通胀目标,但低于市场普遍预期,显示通胀形势略有好转。基于上述考虑,预计美联储12月中旬的议息会议中加息50个基点的概率较大。

与此同时,11月欧元区年通胀率为10.0%,低于10月的10.6%。从欧元区通胀的主要组成部分来看,能源和食品继续对高通胀数据作出贡献,但前者明显下降。在经历连续3次加息75个基点以后,欧洲央行虽然仍会在12月继续加息,但加息幅度料下降至50个基点。整体来看,在欧美通胀攀升势头出现拐点后,未来全球流动性收紧速度将放慢。对沪胶等商品而言,宏观面和流动性不佳的时刻或已过去,边际出现改善有助于修复多头看涨情绪。

国内外产区迎来停割季

根据季节性规律分析,每年11月中旬以后,我国云南产区将迎来停割季。然而,步入12月中旬以后,海南产区也将转入休产期,胶水产出下降令全乳胶供应能力显著回落。虽然此时东南亚地区仍在割胶,但2023年1月中旬开始,越南、泰国、马来西亚和印尼也会迎来新一轮的低产期,胶水产出阶段性回落有助于修复因需求不佳导致的供需结构偏差格局。因此,就未来发展趋势而言,胶市供应端偏紧预期正逐渐酝酿,并有望获得增强。

从中期角度来看,天胶生产国协会最新发布的报告显示,预计2022年全球天胶产量料同比增加2.1%,至1434.3万吨,而2022年全球天胶消费量料同比增加2.1%,至1480.5万吨,供需缺口料将达到46.2万吨。处在胶市供需紧平衡的状态下,沪胶或存在较强的支撑。

市场消费前景依然不佳

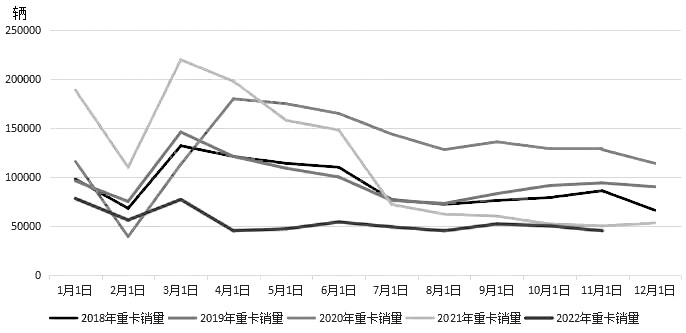

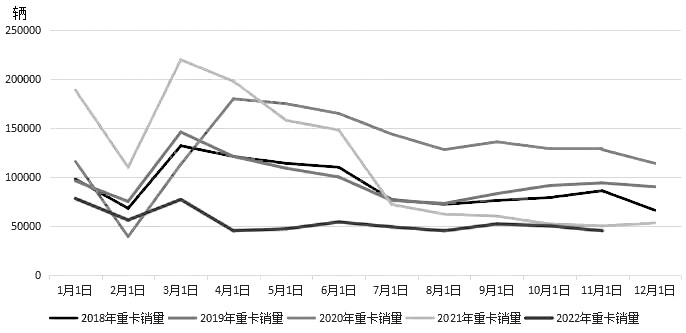

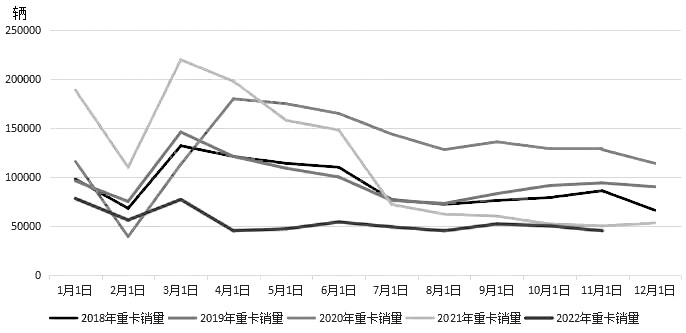

短期来看,工程类重卡销量难有改善,而物流类重卡的景气度出现下滑。可以看到,11月以来,全国物流供应链运作受到冲击,物流业景气指数较10月继续回落。数据显示,11月中国物流业景气指数为46.4%,环比回落2.4个百分点。受此影响,继“金九银十”演变成为“铜九铁十”之后,11月我国重卡销量仅为4.5万辆,不但环比下滑7%,而且同比萎缩12%,净减少6100余辆。1—11月我国重卡累计销量为61.6万辆,比上年同期的133.8万辆下降54%,减少72万辆。从目前的发展趋势来看,预计全年重卡行业销量或维持在67万辆,同比下降52%。下游需求不佳令胶价缺乏大幅上涨的动能。

期货日报

临近年底,国内天胶产区陆续迎来停割季,全乳胶供应压力回落。不过,下游终端需求依然难有改善迹象,重卡销量低迷令轮胎行业开工率弱于往年。所幸,宏观层面出现改善,欧美通胀见顶带来加息节奏放缓的预期逐渐增强,令宏观驱动逻辑强于产业驱动逻辑,从而支撑沪胶期货2305合约维持振荡偏强走势,期价重心缓慢上移至12900—13000元/吨区间内运行。

流动性收紧速度料放缓

在经历年内连续大幅加息以后,欧美国家高通胀的局面出现缓和迹象。数据显示,10月美国消费者价格指数(CPI)同比增长7.7%,为今年1月以来最小同比涨幅。剔除波动较大的食品和能源价格后,核心CPI环比上涨0.3%,同比上涨6.3%。虽然美国CPI同比涨幅仍远高于美联储设定的2%长期通胀目标,但低于市场普遍预期,显示通胀形势略有好转。基于上述考虑,预计美联储12月中旬的议息会议中加息50个基点的概率较大。

与此同时,11月欧元区年通胀率为10.0%,低于10月的10.6%。从欧元区通胀的主要组成部分来看,能源和食品继续对高通胀数据作出贡献,但前者明显下降。在经历连续3次加息75个基点以后,欧洲央行虽然仍会在12月继续加息,但加息幅度料下降至50个基点。整体来看,在欧美通胀攀升势头出现拐点后,未来全球流动性收紧速度将放慢。对沪胶等商品而言,宏观面和流动性不佳的时刻或已过去,边际出现改善有助于修复多头看涨情绪。

国内外产区迎来停割季

根据季节性规律分析,每年11月中旬以后,我国云南产区将迎来停割季。然而,步入12月中旬以后,海南产区也将转入休产期,胶水产出下降令全乳胶供应能力显著回落。虽然此时东南亚地区仍在割胶,但2023年1月中旬开始,越南、泰国、马来西亚和印尼也会迎来新一轮的低产期,胶水产出阶段性回落有助于修复因需求不佳导致的供需结构偏差格局。因此,就未来发展趋势而言,胶市供应端偏紧预期正逐渐酝酿,并有望获得增强。

从中期角度来看,天胶生产国协会最新发布的报告显示,预计2022年全球天胶产量料同比增加2.1%,至1434.3万吨,而2022年全球天胶消费量料同比增加2.1%,至1480.5万吨,供需缺口料将达到46.2万吨。处在胶市供需紧平衡的状态下,沪胶或存在较强的支撑。

市场消费前景依然不佳

短期来看,工程类重卡销量难有改善,而物流类重卡的景气度出现下滑。可以看到,11月以来,全国物流供应链运作受到冲击,物流业景气指数较10月继续回落。数据显示,11月中国物流业景气指数为46.4%,环比回落2.4个百分点。受此影响,继“金九银十”演变成为“铜九铁十”之后,11月我国重卡销量仅为4.5万辆,不但环比下滑7%,而且同比萎缩12%,净减少6100余辆。1—11月我国重卡累计销量为61.6万辆,比上年同期的133.8万辆下降54%,减少72万辆。从目前的发展趋势来看,预计全年重卡行业销量或维持在67万辆,同比下降52%。下游需求不佳令胶价缺乏大幅上涨的动能。

图为2018—2022年国内重卡销量走势

总体来看,胶市供需基本面多空参半,产业逻辑未能发挥主导作用。然而,随着近期宏观面和流动性边际改善,市场信心逐渐受到提振而成为驱动胶价的主逻辑。笔者预计,后市沪胶期货2305合约有望维持振荡偏强走势。(作者单位:宝城期货)

图为2018—2022年国内重卡销量走势

总体来看,胶市供需基本面多空参半,产业逻辑未能发挥主导作用。然而,随着近期宏观面和流动性边际改善,市场信心逐渐受到提振而成为驱动胶价的主逻辑。笔者预计,后市沪胶期货2305合约有望维持振荡偏强走势。(作者单位:宝城期货)

本文链接地址是https://www.qihuo88.net/qhzx/20013.html,转载请注明来源

图为2018—2022年国内重卡销量走势

图为2018—2022年国内重卡销量走势

图为2018—2022年国内重卡销量走势

图为2018—2022年国内重卡销量走势