财联社(上海,编辑潇湘)讯,“昨夜过后,一些华尔街人士对于美国经济和货币政策的演进路径竟然是这样:紧急加息→经济衰退→最终降息”。

对于许多普通投资者而言,昨夜看到的或许只是一份最新“爆表”的美国CPI数据,然而不少华尔街人士,眼下却已经开始为市场更为“灾难性的后果”,提前做起了准备!

美国劳工部周四公布的数据显示,1月消费者价格指数(CPI)同比上涨7.5%,高于去年12月的7%,续创四十年来的最大增幅。1月CPI环比升幅也达到了0.6%,食品、电力、住房等多个领域的价格都在上涨。不包括食品和能源价格的核心CPI同比增长6%,也创下1982年以来最大增幅,环比升幅为0.6%。

尽管白宫发言人普萨基(JenPsaki)在周四数据发布前,就曾为CPI同比指标的飙升打过预防针,但此番环比数据的再度掉头上涨,显然也令她始料未及。此前,美国经济界和决策层都曾希望等美国人增加餐厅、酒店等服务类支出,而减少在服饰、装备等受全球供应链瓶颈干扰的商品上的支出后,通胀就会降温。

但这种观点如今无疑已经站不住脚了:一方面,商品价格通胀还在蹿升。周四的数据显示,1月商品价格同比涨幅高达12.3%,为1980年以来最高。另一方面,服务业通胀也开始显著升温,1月同比涨幅达4.6%,为31年来最高。

换言之,这份CPI报告“鲜血淋漓”地撕碎了华尔街对美联储只需稳步加息就能令通胀回落的最后幻想。

而市场的反应也显而易见:美国债市、股市当天全线大跌!

多图复盘通胀爆表之夜

行情数据显示,指标10年期美债收益率在周四终于捅破了通往2%大关前的最后一层阻碍,这对于近两年苦盼这一景象的美债空头而言无疑是一个里程碑式的时刻。截止当天纽约时段尾盘,10年期美债收益率上涨8.94个基点报2.036%,创下了2019年7月底以来新高!

从涨跌的幅度看,周四最为惊人的债市波动出现在了与美联储利率变动关联度最为紧密的2年期美债收益率上——2年期美债收益率当天暴涨约21.43个基点,报1.591%。

这一涨幅意味着什么?回溯历史,该短期美债收益率上一次出现如此巨幅的单日暴涨,还要追溯到次贷危机时期的2008/09年!

此外,美国抵押贷款利率周四也一举跃升至了2020年1月以来的最高水平。房地美周四在一份声明中表示,30年期贷款的平均利率为3.69%,高于上周的3.55%。这是自2020年1月2日以来的最高水平,当时利率平均为3.72%。

在美股市场上,爆表的通胀数据显然也令美国股民们重温了1月大跌时的苦涩滋味。标普500指数、道琼斯工业股票平均价格指数和纳斯达克综合指数均下跌至少1.4%,全天剧烈震荡。标普500指数所有11个类股均收跌,成长股受到的打击最大。

从技术图形看,标普500指数目前已经回落至了其100日均线下方,道指也是如此……

注:左图为标普500,右图为道指

此外,随着信贷风险激增,有着恐慌指数之称的标普500波动率指标VIX则开始快速飙升。

在外汇市场上,美元当天的走势则一片混乱。美元指数最初上涨近0.5%,随后急挫0.4%,收盘几乎持平,微升0.08%。

华尔街把所有灾难性的后果都押上了?

事实上,尽管周四上述主要金融市场的混乱表现无一不令人印象深刻,但隔夜真正令华尔街交易员们“抓狂”的,或许还远不止于此……

从债券和利率掉期等固定收益市场反映出的定价看,不少激进的市场人士甚至已开始为美联储“紧急加息→经济衰退→最终降息”的未来政策路径铺路!

紧急加息

在2020年3月美国疫情爆发之初,美联储当时曾经在常规的议息会议召开日期之前,就召开紧急会议宣布了包括降息在内的一系列救市举措。而如今,面对着愈发有可能失控的通胀,一些业内人士甚至开始认为,美联储可能等不到3月的下次议息会议了!

周四的掉期利率市场数据显示,交易员们一度押注6月份会议后联邦基金目标利率将升至1.12%,比目前0.08%的实际有效利率高出100基点以上。换言之,美联储要么在一次政策会议上加息50基点,要么就将额外临时加开一次紧急会议宣布紧急升息。

其中,最有意思的是2月份的联邦基金利率期货合约,该合约已飙升至13个基点,表明相对于0.08%的联邦基金有效利率,美联储将加息5个基点。为什么这一点值得注意?因为2月合约将于2月28日到期,比美联储3月16日的议息会议早了两周多。这意味着,有交易员正在激进押注美联储在3月份之前的某个时间点就将上调利率。按概率计算,美联储目前有30%的机会出现紧急加息!

美联储观察人士、SGH宏观策略师TimDuy就不愿排除这一可能性。他表示,“无论美联储是在明日(周五)还是周一的会议间隙行动,他都不会感到意外。当然我也知道,这一押注看起来实在太疯狂了。”

对此,知名财经博客网站Zerohedge指出,“我们不知道30%的紧急加息几率是否准确,但请密切关注美联储周五和周一美国东部时间上午8点是否会有紧急声明,这是美联储在开盘前宣布意外消息的最佳时间。”

在周四的最新讲话中,美联储鹰派人物、圣路易斯联储主席布拉德美东时间曾表示,支持在7月初前累计加息100个基点,其中包括自2000年以来首次一次性加50个基点,以应对四十年来最严重的通胀。布拉德的计划包括分三次实施加息,从第二季度开始缩表,然后根据最新的经济数据决定下半年的利率走势。

无论如何,目前掉期市场已经几乎完全把美联储3月直接加息50个基点进行了定价,即便上述这些美联储召开紧急会议加息的激进预期都是“瞎胡闹”,美联储也很可能出现一次性加息50个基点的局面……

经济衰退

治愈通货膨胀的最佳方法是什么?RosenbergResearch&Associates创始人DavidRosenberg周四在CPI数据发布后给出的答案是——经济衰退!

周四,在押注美联储可能紧急加息的同时,不少业内人士也正为美国经济可能陷入衰退做准备。而在这方面,目前趋势最明显的预测指标,无疑便是美债收益率曲线的变化。在历史上,美国经济出现衰退之前,美债收益率曲线几乎必然会出现倒挂。

伴随着2年期美债收益率录得十余年罕见的单日暴涨,美债收益率曲线中备受关注的两年期和10年期美债收益率之差隔夜已经收窄至了46.4个基点,盘中的最窄幅度一度为43.73,为2020年8月11日以来的最小利差。该收益率曲线通常业内被视为关键的经济预期指标。

与此同时,7年期和10年期美债收益率差隔夜一度再度短暂倒挂,尾盘报0.2个基点。而5年期和10年期美债收益率差则收窄了仅有35个基点……

如果我们将当前的收益率曲线与本世纪近两次美联储加息周期时的对比,无疑最能显露出当前美联储和美国经济形势的紧迫。上两次加息周期中,2年期/10年期和5年期/10年期美债收益率差收窄至当前的低位时,美联储均已经加息了多次。而如今,美联储尚未开始行动收益率曲线便已如此平坦,一旦美联储真的挥舞起“镰刀”,曲线岂不是轻而易举就将出现倒挂?

在华尔街投行中,高盛本周三就曾罕见地首度警告,美联储激进收紧政策可能导致经济“硬着陆”。高盛指出,鲍威尔将如何做到这一切并“温柔地”令经济着陆是一个谜。更有可能的情况是,在未来一年左右的时间里,美国经济将面临崩溃,尽管这目前还不是高盛预期的基准情景预测。

最终降息

经济走向和货币政策的转变总是周而复始,循环往复。如果美联储最终真的只能通过经济衰退来抗衡失控的通胀,那么下一步自然便是人们过去几年无比熟悉的戏码——降息和QE!

极为讽刺的是,周四就在市场交易员们押注美联储今年将极为激进地采取加息行动时,他们也在同时押注美联储美联储将在明后两年间降息。

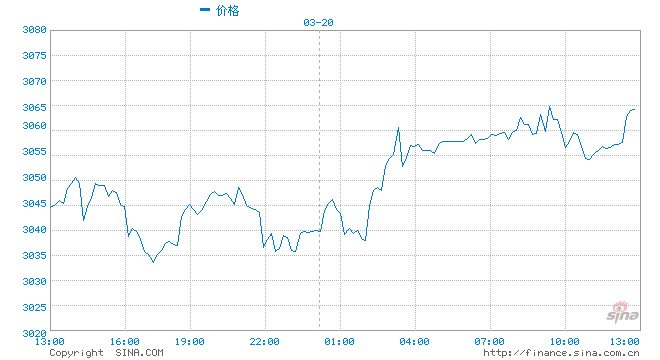

如下图所示,远期OIS市场目前预示着美联储将在2023年至2024年之间降息:

上一次市场出现类似的情况时,美联储确实在2019年停止了继续收紧货币政策。

这背后的潜台词已经不言而喻——市场目前预计美联储为了控制通胀,会先激进加息,随后由于经济衰退威胁而不得不反转政策,最终走向降息乃至QE的老路。而这一方向也将完全与美联储自身给出的利率点阵图预测相悖。

对此,财经金融博客Zerohedge评论称,“市场当前几乎可以肯定,美联储政策将会失误。”

本文链接地址是https://www.qihuo88.net/qhzx/8312.html,转载请注明来源