本文链接地址是https://www.qihuo88.net/qhzx/7341.html,转载请注明来源

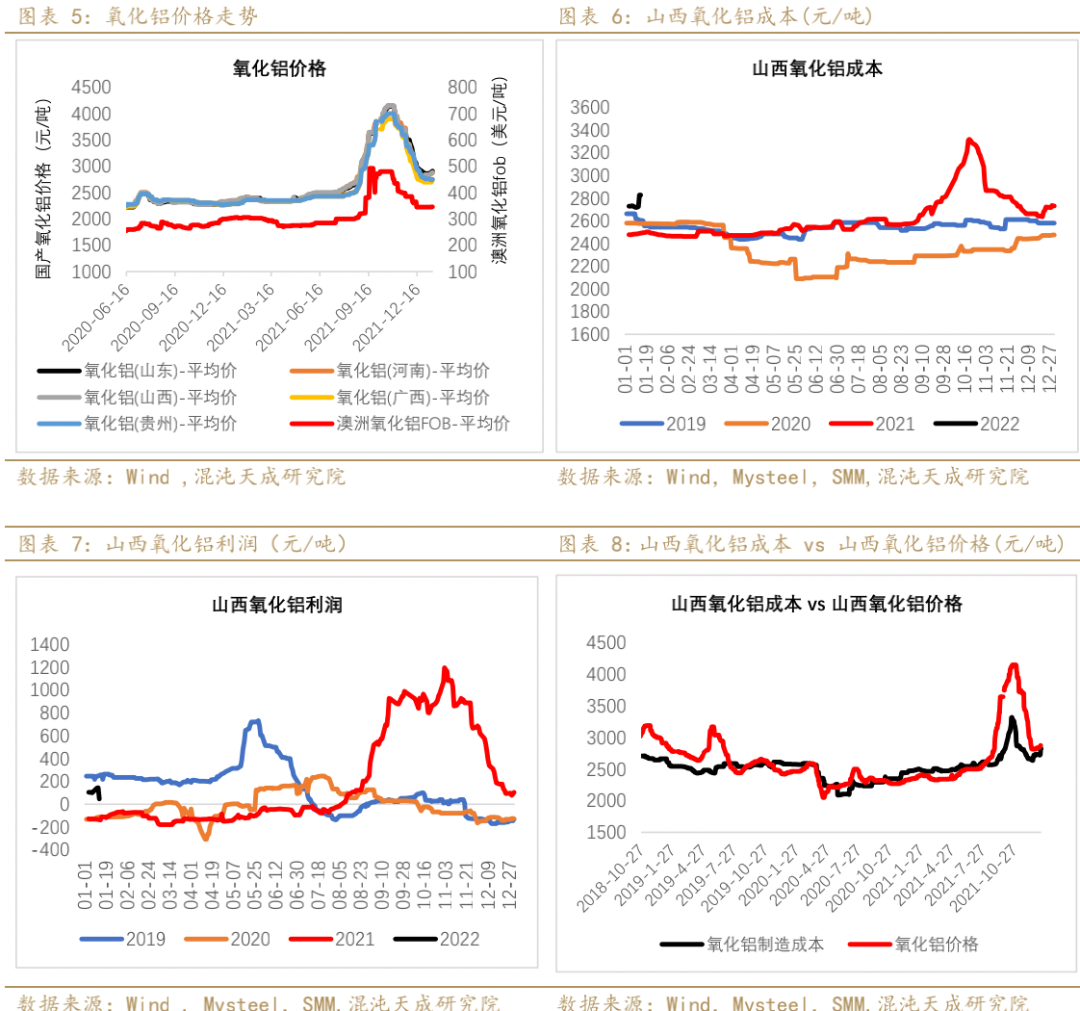

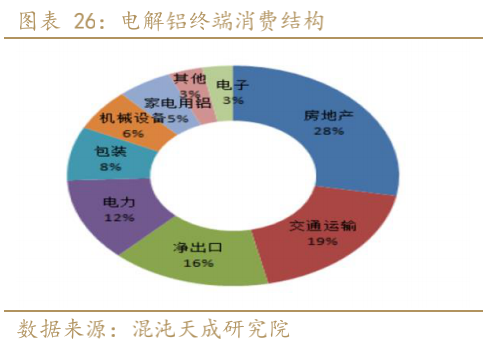

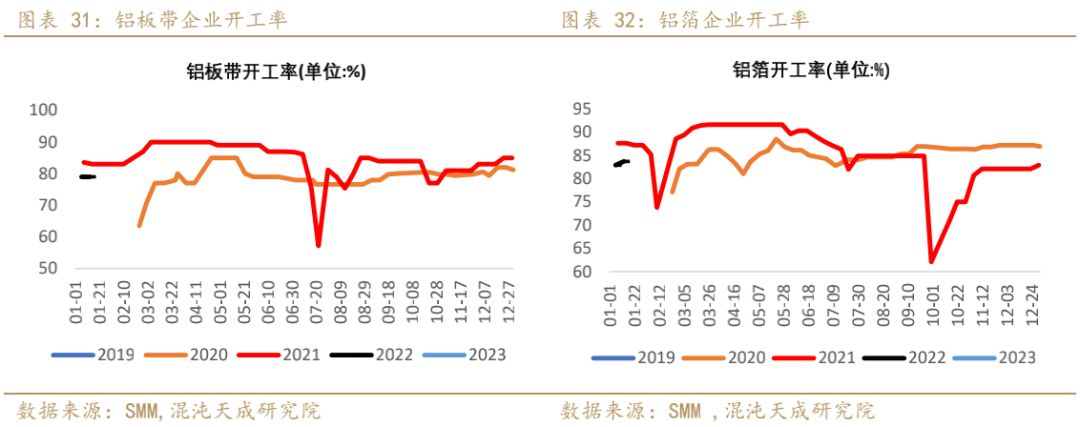

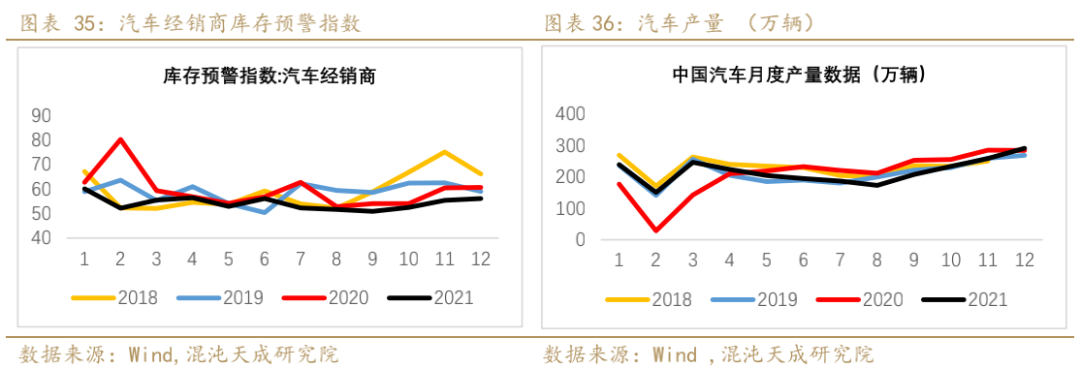

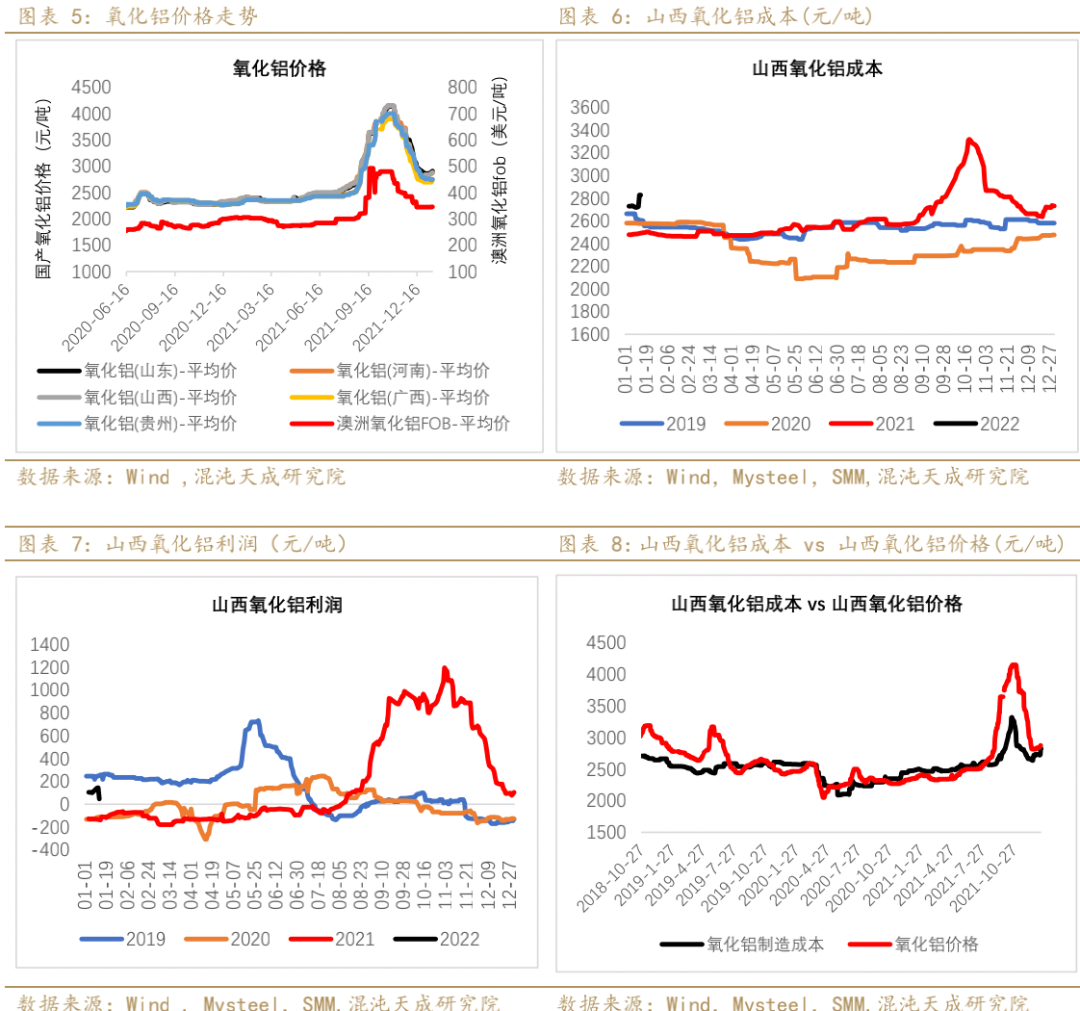

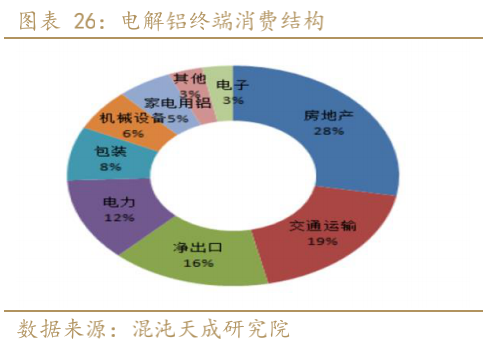

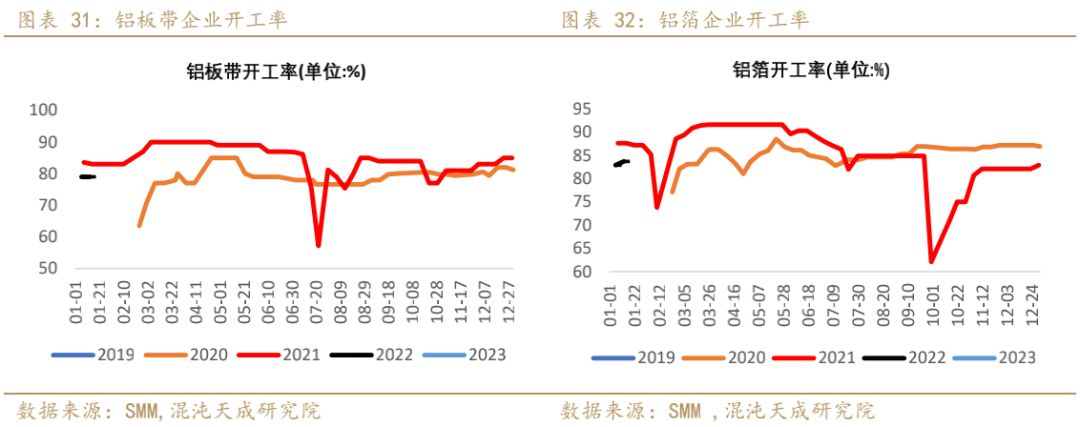

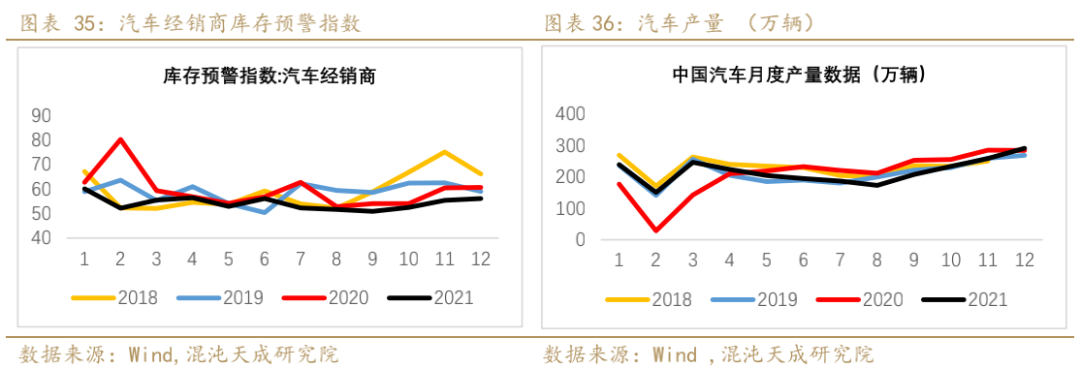

【导读】2022年1月15日 工业品-有色:铝 国内需求步入淡季,中期供需仍偏强 观点概述: 供给端,欧洲能源危机导致欧洲已有约85万吨产能受到削减,约占全球产能1.1%,俄罗斯对西欧天然气供应仍存不确定性、加之冬季气温逐步降低,预估全球尚有约2%产能面临减产风险,尤其是法国、波斯尼亚等地潜在减产产能较高,高电价下或将面临进一步减产风险。国内方面,随着能耗双控的放松及…

本文链接地址是https://www.qihuo88.net/qhzx/7341.html,转载请注明来源