来源:国元期货研究

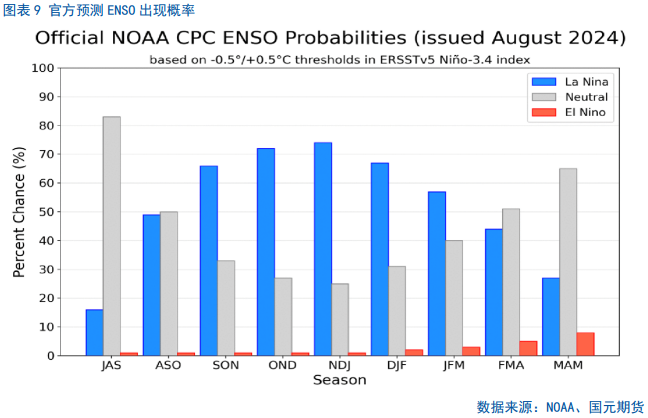

核心观点:宏观氛围偏弱,市场转向“衰退交易”,新年度全球农产品宽松,在宏观偏弱的情况容易产生拖拽,目前官方预计拉尼娜发生时间有所延后至四季度,三季度偏多的降雨可能对巴西产糖量有持续的影响。

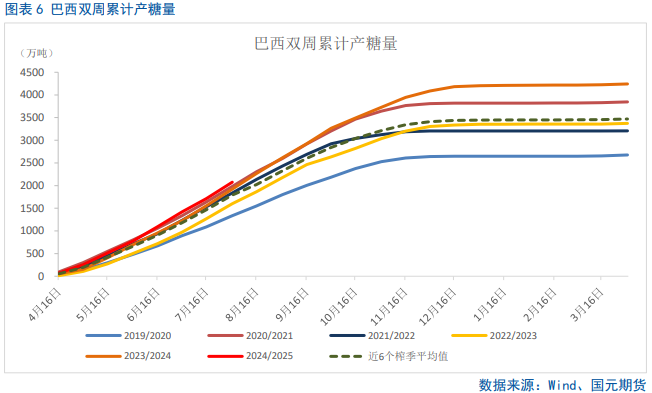

国外供需格局:中性。1)巴西方面,7月下半月产糖量为361万吨,同比下降2.16%;甘蔗压榨量为5131万吨,同比下降3.35%。2)印度方面,印度方面,2024/25榨季总产糖量有可能小幅下降3%-5%,2023/24榨季过剩的食糖库存将足以支持2024/25榨季乙醇混合计划顺利进行和2食糖出口,但印度政府再次明确了取消食糖出口禁令的可能。

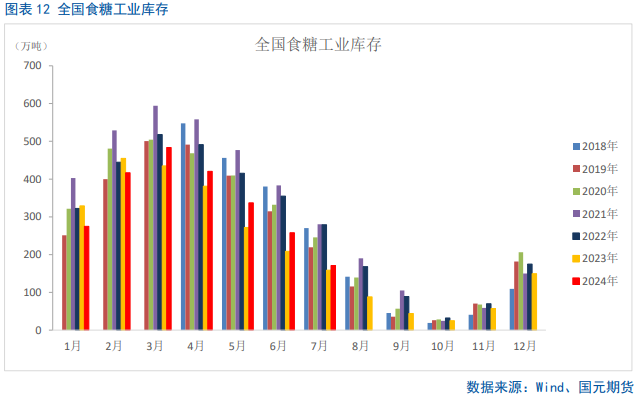

国内供需格局:中期偏空。目前处于国内食糖去库期,工业库存量处于近7个榨季次低水平,销售期尾声,7月国内销糖量超预期增加,后期去库速度可能加快,糖厂库存压力不大,前期市场货源不足的现实已经在盘面交易形成反弹,市场预计我国新榨季将继续增产,其中广西增幅较大,2501合约可能有下探前低的可能。

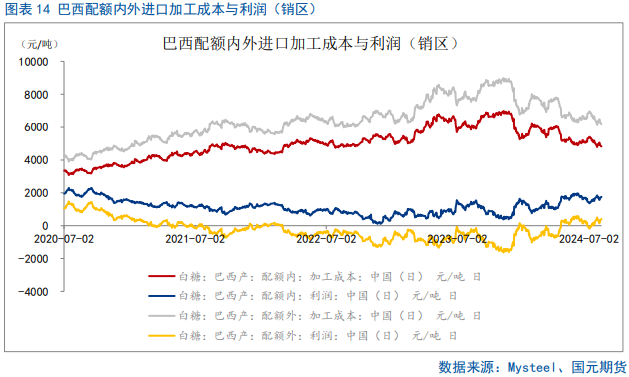

进口利润:中性偏空。进口利润受原糖价格变化的影响而被动波动。由于近期巴西配额外进口利润收窄,点价单有所取消,三季度进口糖到港量预计有所修正。

基差:中性。实盘压力不大。

宏观:偏空。美国7月非农就业数据全面降温。

一、行情回顾

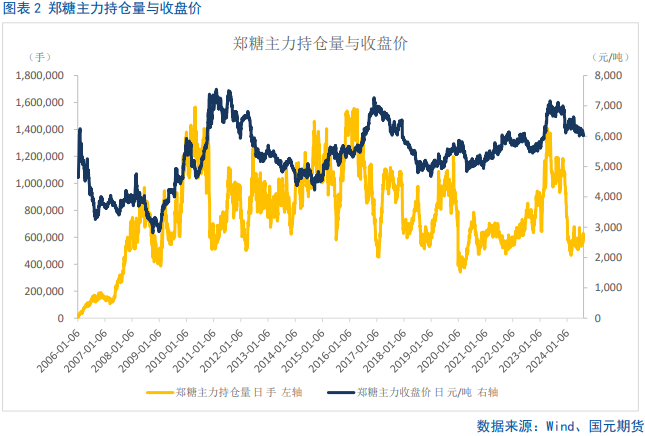

期货价格方面,近一周,郑糖01合约在5650-5750元之间反复震荡,并没有跟随原糖反弹,均线系统空头排列;外盘原糖上周五出现了大幅反弹,但尾盘收弱,提前消化了巴西中南部7月下半月产糖量同比下降的利多。

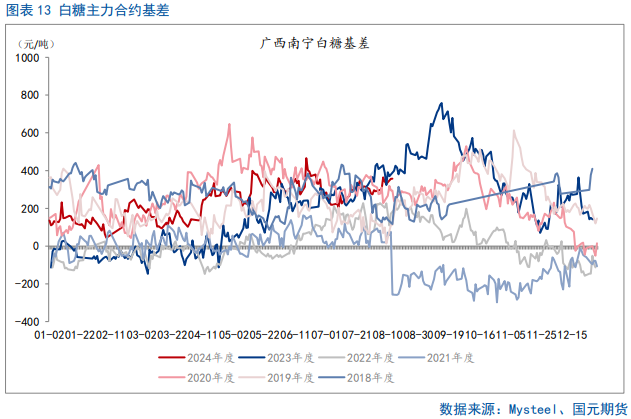

现货价格方面,截至2024年8月9日,广西制糖集团报价区间为6360-6580元/吨,云南制糖集团报价区间为6170-6230元/吨,仅南华集团上调10-20元/吨;加工糖厂主流报价区间为6450-6590元/吨,整体持稳。现货报价止跌企稳,个别集团二次报价,现货购销气氛较前日回暖,但终端及贸易商采购积极性未完全激发,整体成交一般。主力合约基差方面,近一周,从305元/吨下跌至357元/吨,上涨52元/吨。

二、全球白糖供需格局分析

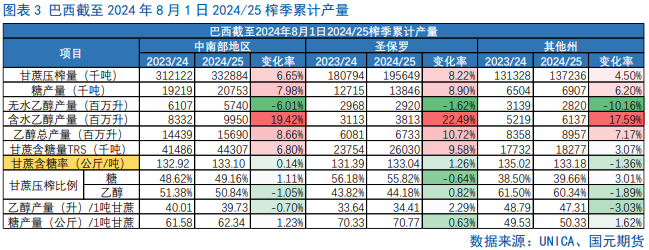

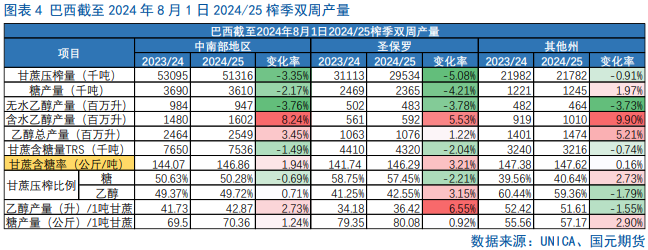

2.1 巴西7月下半月制糖比产糖量同比继续下降

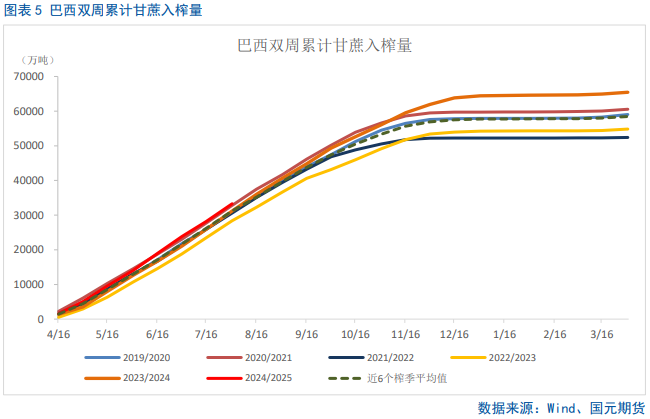

巴西UNICA协会周二发布的数据显示,7月下半月巴西中南部地区糖产量为361万吨,同比下降2.16%;巴西中南部地区甘蔗压榨量为5,131万吨,同比下降3.35%;乙醇产量为25.5亿公升,同比增长3.47%。产量数据符合或略高于市场预期。有机构此前的调查预估糖产量为360万吨,甘蔗压量为5,080万吨。数据发布后,利多落地,原糖涨幅收窄。

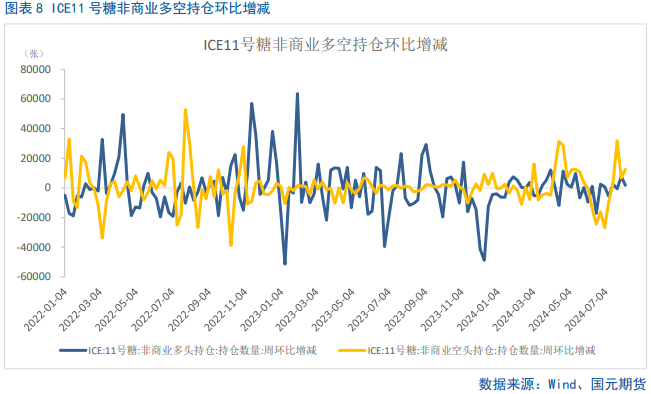

2.2 原糖净多仓降至七周最低

CFTC公布的最新周度持仓报告显示,截止8月6日当周,对冲基金及大型投机客持有的原糖净多头仓位为25815手,较之前一周减少10664手,降至7周最低水平。多头持仓为186989手,较之前一周增加1824手,空头持仓为161174手,较之前一周增加12488手。空头主力合计增持空单数量超过多头主力合计增持多单数量,导致净多头寸再度萎缩,表明多头优势有所减弱。

2.3 拉尼娜天气发生时间有所延后

一般情况下,拉尼娜现象通常使巴西降雨量减少,印度降雨量增加,根据本年度拉尼娜天气模式发生的时间来看,正值巴西压榨高峰期,巴西偏低的降雨将有利于2024/25榨季甘蔗压榨,从而提升产量前景,但是对下一个榨季入榨甘蔗的生长不利。

2024年8月8日,NOAA预计,9-11月拉尼娜发生的概率有66%,持续到2024年至2025年北半球冬季的概率有74%,正值巴西中南部甘蔗生长期和北半球压榨高峰期。

2.4 印度政府依然维持食糖出口限制

近期印度ISMA协会以国内食糖供应能满足国内消费以及乙醇生产的需求,再次敦促政府取消对食糖出口的限制。但印度政府随即给出回应,印度主管部门目前的决定是——政府的目标是专注于增加乙醇产量和国内市场的食糖供应,进一步强化了供应收紧的预期,但据印度的产销库存情况来看,市场预估印度200万吨的出口对全球糖市的供求状况并无根本性的逆转,主要产糖国以及气候变化对全球食糖产量的影响更为关键。

三、国内白糖供需格局分析

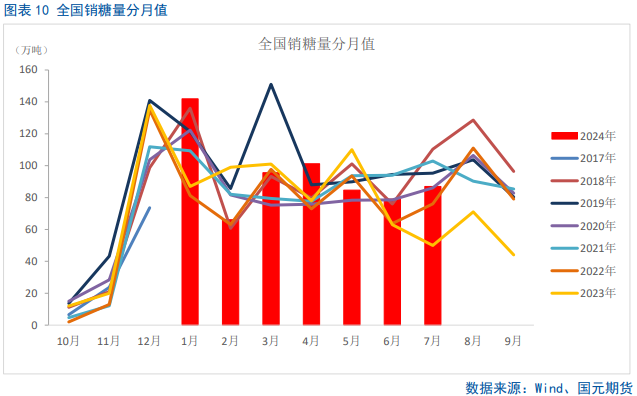

3.1 国内食糖销售接近尾声

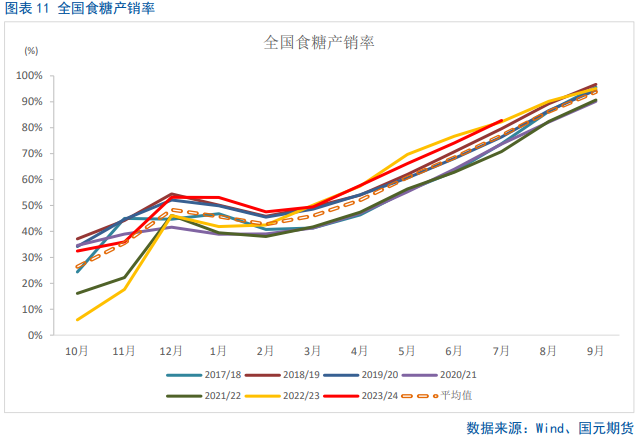

截至7月底,全国累计销糖825万吨,同比增长11.8%;累计销糖率82.8%,同比加快0.5个百分点。7月份,云南西南部产区持续强降雨,广西北部产区降雨偏少,对甘蔗生长发育的不利影响有待观察;内蒙古、新疆甜菜长势良好。

3.2 基差临近年内高点

郑糖不断下挫的同时现货价格韧性较好,近日白糖现货报价止跌企稳,目前基差接近年内高点,主力合约换月移仓。

3.3 我国替代糖源进口同比增加

据海关总署数据,6月我国进口糖浆、白砂糖预混粉21.85万吨,同比增加0.44万吨,增幅2.06%。2024年1-6月份累计进口94.87万吨,同比增长9.96万吨,增幅11.74%。2023/24榨季截至6月,累计进口136.40万吨,同比增加33.11万吨,增幅32.05%。

我国7月份关税配额外原糖预报到港19.76万吨,实际到港8.67万吨,8月预报到港20.23万吨。

四、后市展望

国际市场方面,由于7月巴西中南部降雨较多,致7月连续两次公布的中南部产糖量制糖比下降,同时印度再次明确不放开食糖出口,给予市场一定的利多效应,但年度全球供应过剩格局下,熊市特征明显,反弹难以持续。

国内市场方面,目前处于季节性销售旺季,累计产销率同比较好,但接近尾声;青黄不接阶段,替代糖源进口同比小幅增加,8-9月配额外食糖也将集中到港,国内食糖供应有所缓解,下榨季国内小幅增产,以广西为主,01以反弹高位沽空为主。

本文链接地址是https://qihuo88.net/qhzx/35347.html,转载请注明来源