研报正文

内容提要

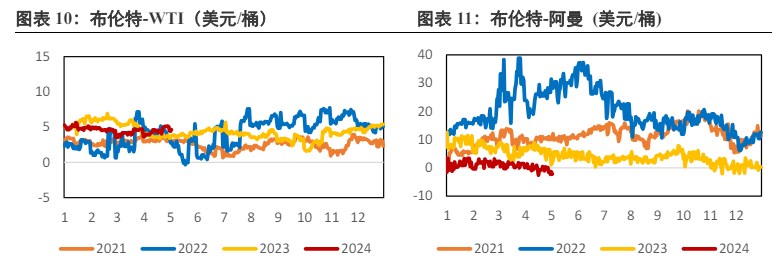

原油: 现货报价:英国即期布伦特 84.02 美元/桶(+0.80);美国 WTI 79.53 美元/桶(+0.54);阿曼原油 85.42美元/桶(+0.63);俄罗斯ESPO 79.24美元/桶(+0.98)。

期货价格:ICE 布伦特 83.54 美元/桶(+0.42);美国 WTI 79.08 美元/桶(+0.30);上海能源 SC 617.0 元/桶(+5.7)。昨日原油继续小幅上涨,本周中东停火谈判并未达成一致协议,地缘局势对油价仍有一定支撑。

昨日基本面无明显变化。基本面方面,美国至 5 月 3 日当周 EIA 原油库存 -136.2 万桶,预期-106.6 万桶,前值 726.5 万桶。美国至 5 月 3 日当周 EIA 俄克拉荷马州库欣原油库存 188 万桶,前值 108.9 万桶。

供应端,05 月 03 日当周美国国内原油产量维持在 1310.0 万桶/日不变。欧佩克月报显示欧佩克 3 月原油产量环比增加了 3,000 桶/日,当前为 2660 万桶/日。 3 月 3 日,OPEC+ 官方宣布,将去年 11 月达成的自愿减产协议延长至今年二季度,来平衡当前供应偏过剩的状态。

需求端,美国至 5 月 3 日当周 EIA 原油产量引伸需求数据 2026.36 万桶/日,前值 1883.4 万桶/日;当周 EIA 投产原油量 30.7 万桶/日,前值-23 万桶/日。随着夏季汽油旺季即将到来,上周美国炼厂产量有所提升。

宏观层面,上周美联储表示通胀问题仍然存在,仍将维持当前利率水平不变,市场降低对近期降息的预期,这将抑制原油需求恢复,利空油价,同时美国 4 月 PMI 低于预期,需求仍然偏弱。

地缘事件方面,以色列继续发动在拉法东部地区的进攻,本周巴以和谈以失败告终。当前以 色列表示对停火持开放态度,但拒绝了结束战争的要求。综合来看,当前油价在市场对地缘炒作逐渐理性化后进入合理区间,在 OPEC+仍然维持减产政策的背景下,预计继续下行空间有限。

风险因素

OPEC+实际减产不及预期;美联储加息;巴以冲突升级

1. 价格跟踪

2. 价格走势

3、行业要闻

1. 据两位知情人士透露,欧佩克将停止在其月度石油报告中公布全球对其原油需求的计算,转而关注对更广泛的欧佩克+集团石油需求的预测。这一变化反映了欧佩克成员国和其更广泛的组织在集体决定石油供应方面的长期合作。

2. 伊拉克国家石油营销组织 SOMO:伊拉克将 2024 年 6 月销往欧洲的巴士拉中质原油官方售价定为较基准布伦特原油贴水 3.35 美元/桶;伊拉克将 2024 年 6 月销往北美和南美的巴士拉中质原油官方售价定为较阿格斯含硫原油贴水 0.65 美元/桶。

3. 巴勒斯坦居民表示以色列军队袭击拉法地区。而美国总统拜登之前曾警告,如果以军袭击这个加沙南部城市,美国将停止向其提供武器;以色列总理内塔尼亚胡对此威胁予以驳斥。一名以色列高级官员说,为停止加沙敌对行动而在开罗举行的最新一轮间接谈判已经结束,以色列将继续推进在拉法和加沙地带其他地区的行动。美国白宫再次表示,希望以色列不要在拉法发动全面行动,称白宫认为这不会推进以色列击败哈马斯的目标。哈马斯指责至今尚未达成协议是以色列的责任。

4. 乌克兰官员表示,俄罗斯导弹和无人机袭击了乌克兰近 12 个能源基础设施,造成三座前苏联时期的火力发电厂严重受损,多个地区停电。乌克兰空军表示,他们击落来袭的 55 枚导弹中的 39 枚以及 21 架攻击型无人机中的 20 架,这些导弹和无人机给能源系统造成了更大压力。

5. 美国能源信息署(EIA)表示,预计今年世界石油需求的增长速度将低于此前的估计,而产量增速将高于预期,从而使市场更加平衡。

6. 美国表示,加沙停火谈判应能弥合以色列和哈马斯之间的分歧;与此同时,以色列军队周二占领拉法的主要过境口岸,关闭一条重要的援助通道。哈马斯官员 Osama Hamdan 在贝鲁特接受记者采访时警告表示,如果以色列持续在拉法的军事侵略,停火协议就无法达成。白宫发言人柯比(John Kirby)表示,哈马斯周一对以色列旨在结束僵局的提议提出修正内容。他表示,修订后的协议文本表明,双方剩下的落差“绝对可以弥补”。不过他不愿说明具体内容。

7. 沙特连续第三个月上调其销往亚洲的旗舰原油价格,该国正试图收紧石油市场供应,以防止全球供应过剩。

8. 石油输出国组织(OPEC)和其包括俄罗斯在内的盟友组成的 OPEC+联盟尚未开始就将 220 万桶/日的自愿石油减产行动延长至 6 月以后开始正式磋商,但来自该联盟产油国的三位消息人士称,如果需求未能回升,他们可能会继续减产。一位消息人士称,减产可能会延长至年底,另一位消息人士则表示,只有在需求意外大增的情况下,OPEC+才会做出调整。OPEC+将于 6 月 1 日在维也纳举行下一次产量政策会议。OPEC 没有回应置评请求。

9. 美国 3 月职位空缺减少 32.5 万个至 848.8 万个,为 2021 年 2 月以来的最低水平,同时辞职人数减少 19.8 万人至 332.9 万人,为 2021 年 1 月以来的最低水平。被视为劳动力市场信心指标的辞职率降至 2.1%,为 2020 年 8 月以来最低。这些迹象表明劳动力市场状况松动,随着时间的推移可能帮助美联储抗击通胀。ADP 就业报告显示,4 月民间就业岗位增加 19.2 万个,接受路透调查的经济学家预测为增加 17.5 万个,3 月数据亦上修。

10. 美国供应管理协会(ISM)称,上月制造业采购经理人指数(PMI)降至 49.2,因订单减少,而衡量工厂支付投入品价格的指标接近两年高点。美国第一季度劳动力成本环比上涨 1.2%,增幅超过预期,因薪资和福利上涨,这证实了年初通胀急升很可能会推迟今年晚些时候备受期待的降息。

11. 美国 4 月就业增长放缓幅度超预期,且薪资同比涨幅近三年来首次低于 4.0%,但劳动力市场仍相当吃紧,现在就预计美国联邦储备理事会(美联储/FED)将在 9 月之前开始降息可能还为时过早。劳工部周五的就业报告还显示,失业率升至 3.9%。4 月非农就业岗位增加 17.5 万个,为六个月来最少,预估为增加 24.3 万个。平均时薪环比上涨 0.2%,同比上涨 3.9%,这是近三年来最小同比增幅,也是 2021 年 6 月以来首次低于 4.0%。金融市场认为 9 月降息的可能性从数据公布前的 63%上升至约 78%。

12. 美国商品期货交易委员会(CFTC):截至 4 月 30 日当周,WTI 原油期货投机性净多头头寸减少 17,887 手至 157,101 手。洲际交易所(ICE):截至 4 月 30 日当周,汽油期货投机性净多头头寸增加 40 手合约至 49,576 手合约;布伦特原油期货投机性净多头头寸增加 24,942 手合约至 320,773 手合约。

本文链接地址是https://www.qihuo88.net/qhzx/32448.html,转载请注明来源