期货日报

2023年,A股市场整体呈现出先涨后跌的调整走势,在强预期与弱现实的博弈中不断修正资产价格。经历过一季度的整体上涨和二三季度的现实证伪、估值探底后,结合年内央行两度降息降准,证监会等各相关部门积极出台相关措施引导资金入市,2023年年末,股指在形态上最终呈现出市场底确立的走势:日线、周线与月线渐趋重叠,总体窄幅振荡。

我们认为,国内GDP增长5%的目标大概率可以完成,投资的恢复略低于预期,而消费对经济增长的贡献则超预期,出口回暖则在库存周期的推动下值得继续期待。

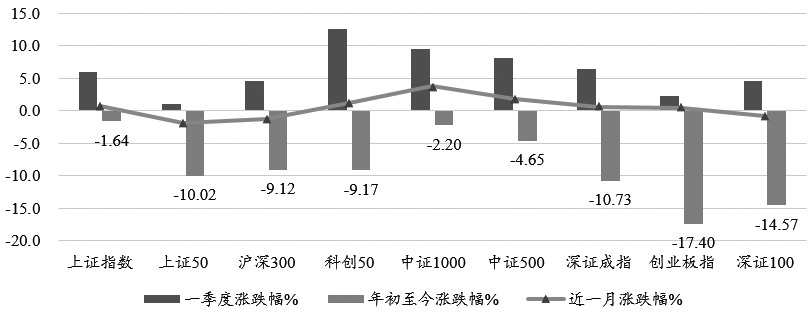

图为各大股指涨跌幅

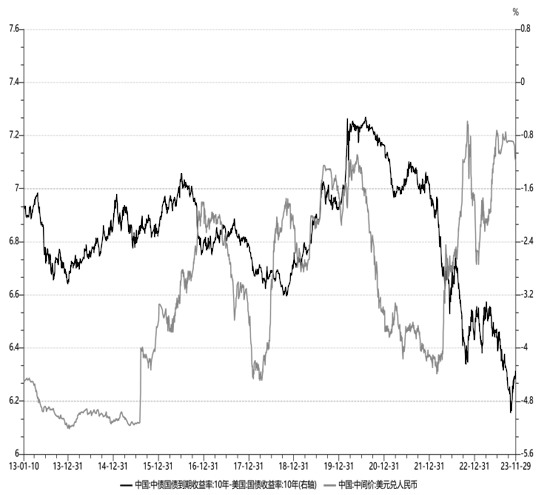

图为各大股指涨跌幅2023年以来,中国人民银行分别在3月、9月两次合计降低存款准备金率50BP,并在6月、8月两次下调LPR基准利率,1年期合计降20BP至3.45%,5年期合计降10BP至4.2%,释放流动性超万亿元,切实降低企业及居民融资成本。今年上半年,我国货币政策与欧美等经济体紧缩货币政策形成的利差使得人民币汇率下跌明显,央行亦数次表态要稳定汇率水平,使得货币政策空间受到一定程度的限制。

进入四季度,美联储及欧洲、英国央行均在抗通胀取得一定成效后相继释放停止加息的信号,美元兑人民币汇率自7.35的高位迅速回落至7.12附近,人民币汇率超调压力明显缓解,也为我国货币政策预留了空间。11月27日,中国人民银行发布《2023年第三季度中国货币政策执行报告》,其中央行对国内基本面的判断从“已恢复常态化运行”转变为“保持恢复向好态势”,但稳定回升基础不稳固,仍需货币政策支持;总定调延续“稳健的货币政策要精准有力”表述,强调“更加注重做好跨周期和逆周期调节,充实货币政策工具箱,着力营造良好的货币金融环境”。同时,报告对通胀的判断是物价短期仍维持低位,未来将回归常态水平,因此通胀对货币政策暂未形成制约。

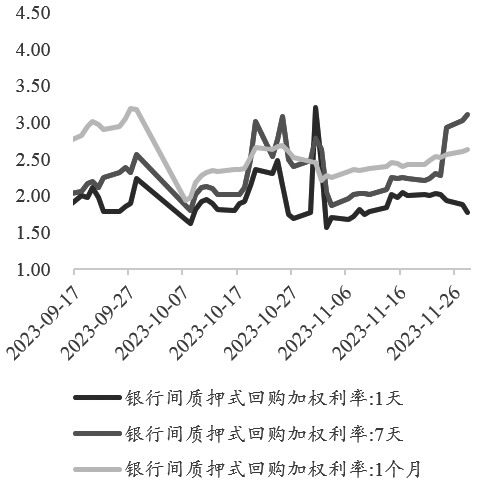

从市场利率来看,银行间质押式回购利率在年末有所上升,反映流动性偏紧,特别是7天、1个月期的质押回购利率11月上涨较多,可能增加年末至明年一季度央行降准的需求。

财政方面,今年政府工作目标的赤字率为3%,专项债3.65万亿元,在地方化债进展顺利的假设下,预计明年可以在赤字率和专项债额度上略微抬升,或以中央加杠杆的方式来鼓励内需,托底地产基建投资增速。实际上,宽财政的未来导向在10月宣布的1万亿元特别国债上已经有所体现。这笔国债资金将在今年四季度和明年分别使用5000亿元,并且全部通过转移支付方式安排给地方使用,列为中央财政赤字,还本付息由中央承担,不增加地方偿还负担,主要用于灾后恢复重建和预防自然灾害、防洪防涝工程。从国债发行到实际使用、项目开工完工逐步过渡,时间线上存在滞后效应,预计今年安排的5000亿元国债对基建投资的提振效应最快将在明年一季度显露。

图为银行间质押式回购加权利率

图为银行间质押式回购加权利率从库存周期的角度分析,美国已经历一年以上的去库周期,我国工业企业存货同比下行也已接近两年,理论上库存消化得较为完全。从最新数据来看,美国ISM制造业采购经理指数三季度有回升,我国工业企业利润也在缓慢改善,同比由负转正,印证库存周期已度过最为悲观的去库阶段,初步向补库迈进。虽然地产下行趋势很难在短期内逆转,但高端制造业如人工智能、算力、自动驾驶等新技术催生的需求仍可能带来新的机遇。

图为中美利差走势

图为中美利差走势乐观预期下,2024年年初中美均迈入主动补库周期,则共振效果可为A股带来企业业绩改善下的增长驱动。此外,11月中美元首会晤后,两国元首同意推动和加强中美各领域对话合作。此次中美元首会晤达成20多项共识,其中包括:推进并启动在商业、经济、金融、出口管制等各领域的机制性磋商;启动续签《中美科技合作协定》磋商,重启中美农业联委会;同意明年早些时候大幅增加两国间直航航班,鼓励扩大留学生规模,加强文化、体育、青年、工商界交流;建立人工智能政府间对话机制等。这一迹象也对我国出口的持续回暖做好了铺垫。考虑美国当前消费、就业市场仍韧性较好,衰退的时点可能在明年年中及其后,不会过早地向股市传递出负面影响。

纵观近3年,A股总体下跌的趋势已延续超两年,股指的估值底和业绩底都相对清晰,投资性价比较高,11月底美联储褐皮书偏鸽表述使得美债利率再下行,全球市场风险偏好预计抬升。但市场信心的回归是一个波动的漫长过程,不仅需要基本面数据的支撑,也需要有领头作用的增量资金先行作用。当前,公募基金、险资等机构的权益资产仓位偏低,后续入场支持A股全面反弹的积蓄力量值得期待。(作者单位:广发期货)

本文链接地址是https://www.qihuo88.net/qhzx/30195.html,转载请注明来源