来源:银河期货

一、光伏行业发展现状及前景

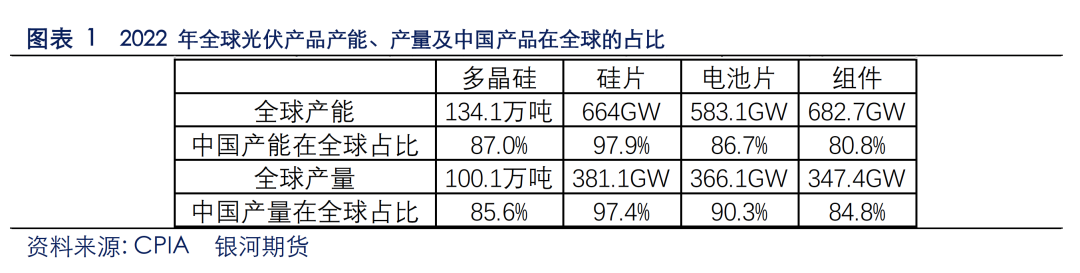

近年来,中国光伏企业凭借技术和成本控制方面的优势,低成本先进产能持续释放,至2022年,多晶硅、硅片、电池片、组件等产量产能在全球的占比均达到84%以上,表明全球光伏产业重心进一步向中国转移。

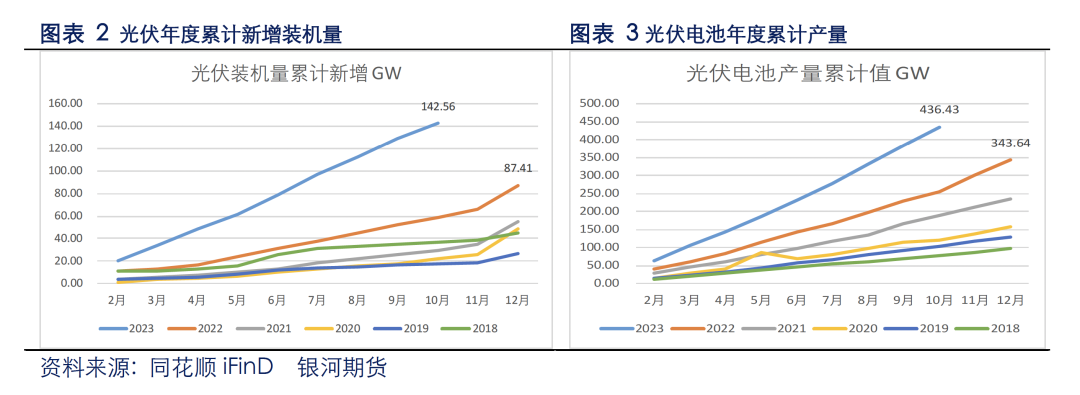

具体来看,2022年我国光伏新增装机量87.41GW,同比增长59%,2023年1-10月我国光伏新增装机142.56GW,同比增长145%,行业景气度持续提升。光伏电池产量方面,2022年我国新增产量为343.64GW,同比增长47%,2023年1-10月新增产量436.43GW,同比增长72%。

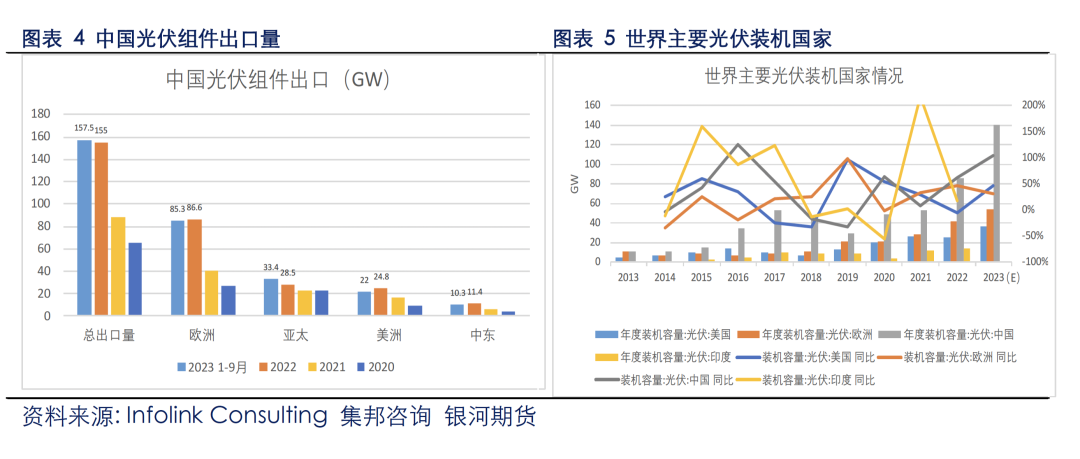

除此之外,由于海外光伏装机需求大幅增加,我国组件出口也创下新高,2022年我国光伏组件出口量154.8GW,同比增长74%,2023年1-9月光伏组件累计出口157.5GW,同比增加29.9%。其中,超过50%出口到欧洲市场,约20%出口到亚太市场(以印度为主),约14%出口到美洲(以巴西为主)

从全球范围来看,光伏装机量主要集中在中国、欧洲、美国、以及一些新兴市场(比如印度),且这些国家地区光伏装机量的增速也较快。根据CPIA早些时候的预测,预计2023年中国的年度装机容量将达到140GW,同比增长63%;而集邦咨询则提出了更为乐观的预测,认为基准情况下中国今年的光伏装机量将达到194GW,同比增长104%。其他国家地区,如欧洲和美国,预计今年的光伏装机增速也将达到30%以上。

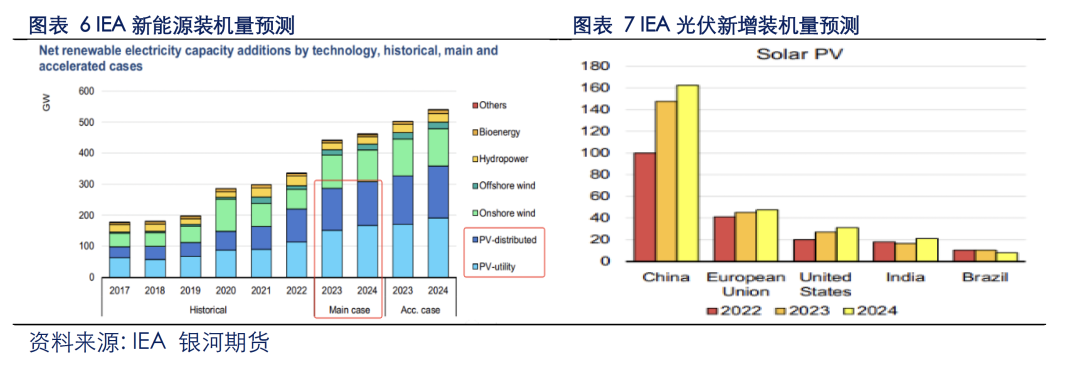

往前看,一方面各国对于发展本土清洁能源的诉求大大增加,光伏发电政策支持不断加码,光伏行业景气度提升,终端需求增长,另一方面,由于2022Q4季度起,光伏产业链上游硅料产能逐步释放,带动产业链价格下降,低价组件有望进一步刺激全球光伏市场需求。据IEA今年年中的预测,预计全球光伏装机量在2023和2024年分别将达到289和310GW,但按照截至目前的实际装机量看,IEA的估算或许偏低,2023年全球太阳能装机容量可能达到350GW左右。

二、光伏银浆市场现状及前景

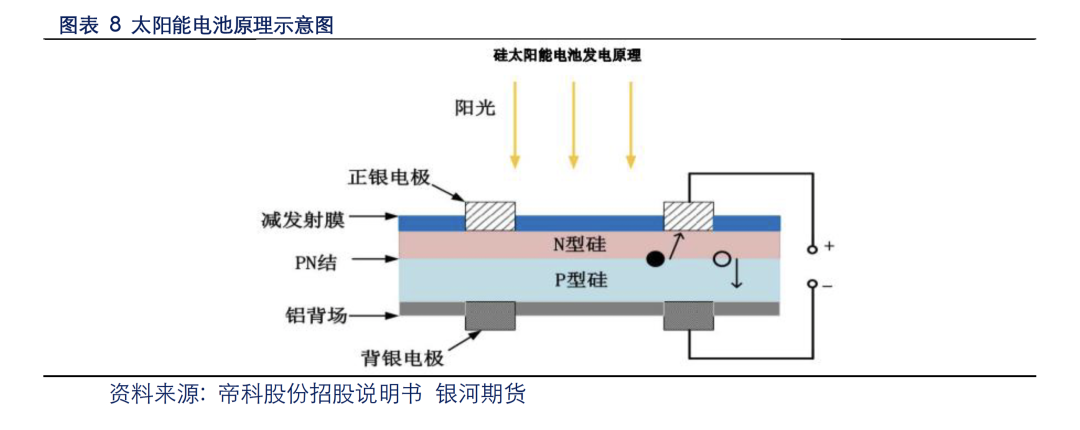

光伏银浆是制备太阳能电池金属电极的核心材料。由硅片、钝化膜和金属电极组成,其中,两端电极是通过丝网印刷工艺将光伏银浆分别印刷在硅片的两面,烘干后经过烧结而形成的。光伏银浆是影响光伏电池转换效率的重要原材料之一。

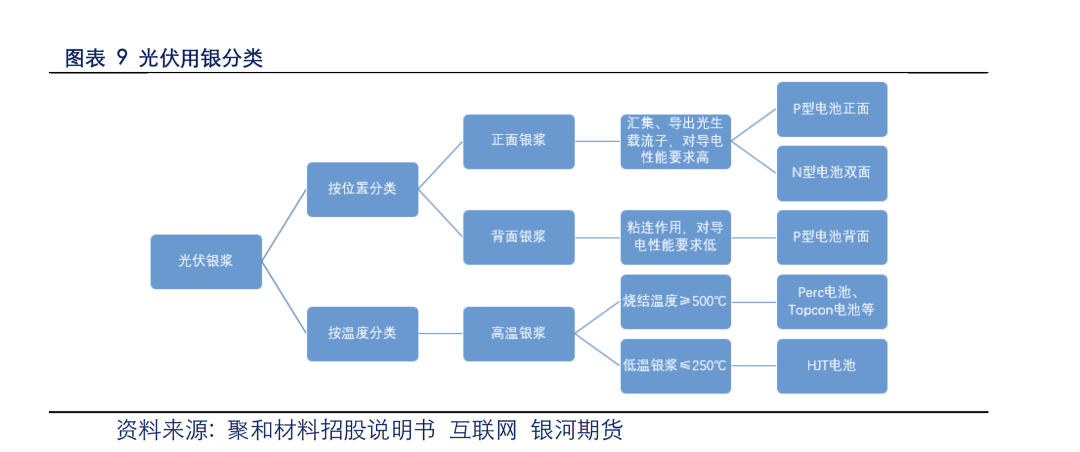

光伏银浆有两种分类方法。根据位置及功能的不同,光伏银浆可分为正面银浆和背面银浆,正面银浆主要起到汇集、导出光生载流子的作用,常用在P型电池的受光面以及N型电池的双面;背面银浆主要起到粘连作用,对导电性能的要求相对较低,常用在P型电池的背光面。除此之外,按照银浆烧结形成在基板导电的温度不同,光伏银浆又可分为高温银浆和低温银浆,高温银浆是在500℃的环境下通过烧结工艺将银粉、玻璃氧化物和其他溶剂混合而成;低温银浆则是在200-250℃的相对低温环境下将银粉、树脂和其他溶剂等原材料混合而成,HJT电池具有非晶硅薄膜含氢量较高等特性,其生产温度不能超过250℃,故需使用低温银浆。

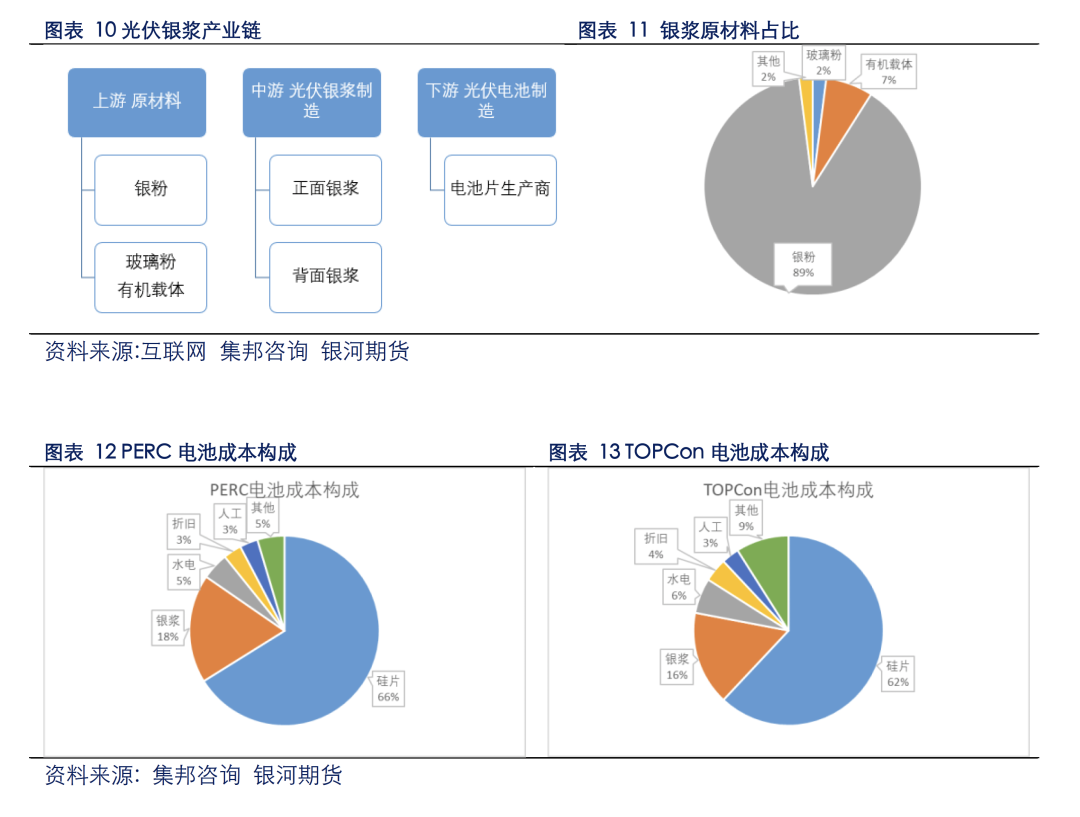

光伏银浆行业产业链上游为银粉、玻璃粉、有机载体等原材料,其中银粉是生产光伏银浆最重要的原材料,成分占比最高,占银浆成分的89-90%,其余包括玻璃体系和有机载体在内的成分仅占约10%。

中游为银浆制备企业,银浆生产多根据下游电池片需求量或相关工艺需求来进行定制,需要根据下游技术迭代不断调整配方、优化产品,以更好地适配不同光伏电池片生产商差异化的技术路径和生产工艺。此外,下游客户一般会对银浆生产企业进行多维度、长周期的考量和认证,因此行业的准入门槛较高。

下游为光伏电池片生产企业,光伏银浆在晶硅电池非硅成本中占比最高。晶硅电池技术以硅片为衬底,根据硅片掺杂元素的差异,可分为P型电池和N型电

池:

1)典型的P型电池主要包括BSF和PERC两种技术类型,与BSF相比,PERC电池采用钝化膜来钝化背面,取代传统的全铝背场,增强光线在硅基的内背反射,可降低背面的复合速率,从而使电池的效率提升0.5-1%。

2)N型电池技术主要分为TOPCon、HJT和IBC,其转换效率更高,但是工艺亦更加复杂。随着设备、原料国产化以及技术迭代,N型电池的降本提效路径逐渐清晰,其将接替P型电池将成为下一代主流技术。

光伏银浆是制备晶硅光伏电池的核心辅材,其在PERC电池和TOPCon电池成本中的比重分别为18.5%和16%,是最大的非硅成本。

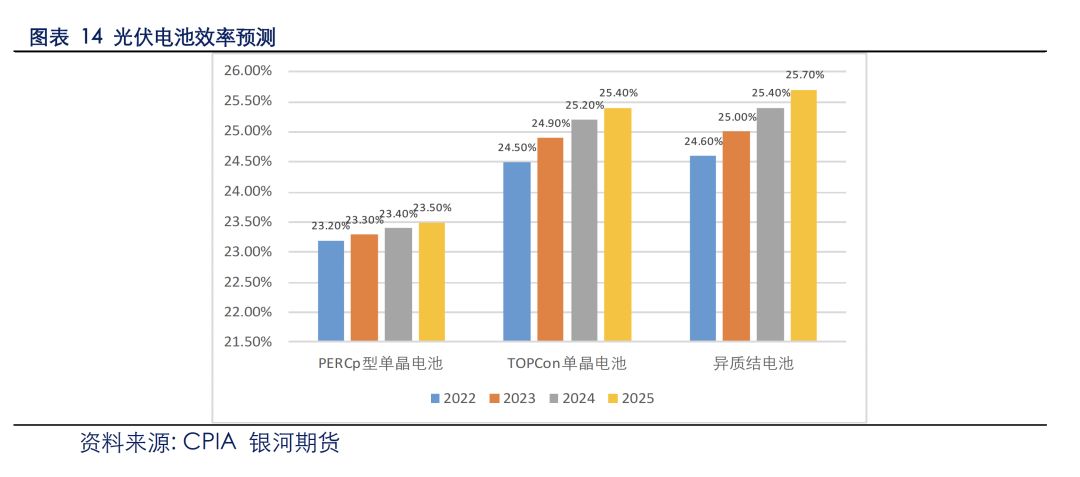

从下游的光伏电池片技术路径发展看,N型光伏电池正在替代P型成为光伏电池片的主流技术。2022年,P型电池量产平均转换效率达23.2%,理论转换效率极限为24.5%,量产效率已接近其效率的理论极限,未来提升空间有限;而N型电池的电池片理论转换效率更高,TOPCon理论极限效率为28.7%,HJT为29.2%,和当前的平均转换效率相比,随着时间的推移和技术的逐渐成熟,都存在更大提效潜力。

到2022年底国内TOPCon领域拥有产能的光伏企业超过15家,HJT相关企业

超过12家。由于TOPCon电池的生产工艺与PERC相似,在原有产线上稍作改进便可使用,且最高转换效率已达到24.5%,因此TOPCon电池产能今年起进入快速释放阶段,N型电池片市场份额获得显著提升。

在前文中,我们提到不同电池片对于银浆要求不同。根据CPIA,在白银耗量方面,2022年,P型电池片平均银浆耗量为91mg/片,其中正银消耗量约65mg/片,背银消耗量约26mg/片;N型TOPCon电池双面银铝浆(95%银)平均消耗量约115mg/片;HJT电池双面低温银浆消耗量约127mg/片。N型电池相较于P型对银浆的消耗量更大,所以其市场份额的提升也将促使光伏银浆需求稳步增长。

三、光伏用银市场空间预测

通过全文所述,我们可以得出结论,受益于光伏行业的扩张和银耗更高的N型电池的放量,光伏用银的需求料有望进一步增长。基于CPIA等数据,根据以下主要假设,估算出2023-2025年的光伏用银需求:

1)假设2023-2025年P型电池的市场渗透率为70%、40%、11%,TOPCon电池的市场渗透率为25%、45%、65%,HJT电池的市场渗透率为4%、14%、23%。

2)假设2023-2025年P型电池功率分别为7.69W/片、7.73W/片、7.76W/片,TOPCon电池功率为8.22W/片、8.32W/片、8.39W/片,HJT电池功率为8.25W/片、8.39W/片、8.48W/片。

3) 假设2023-2025 年P 型电池正面银浆的消耗量为60mg/片、57mg/片、

54mg/片,背面银浆消耗量为24mg/片、22mg/片、20mg/片;TOPCon电池双面银浆消耗量为105mg/片、98mg/片、92mg/片;HJT电池低温银浆消耗量为104mg/片、93mg/片、84mg/片。

4) 假设白银总需求以2%的速度增长(过去10 年的平均需求增速)

根据最终测算得到的结果,我们预计2025年中国光伏银浆主要技术路线的需求量达到7708吨,2022-2025年平均增速约为26%,在世界白银总需求中的占比由2022年的10%上升至2025年的20%。

尽管对于光伏电池片企业来说,在降本增效的永恒主题下,单位耗银量仍将呈下降趋势,但在光伏装机量快速增长叠加电池片产品结构性变化的背景下,需求端有望驱动银浆市场规模持续扩大。展望今年及未来,下游电池片产量维持高增长的同时,银浆单耗更高的N型电池进入快速放量期,光伏银浆市场规模有望迎来加速扩张。

四、光伏行业发展对白银价格的影响

白银是一种具有金融和工业双重属性的贵金属。

在过去的框架分析中,我们通常认为白银的价格走势由其金融属性主导,因为白银通常和黄金的价格走势表现出较高的关联,在过去的20年中,白银和黄金价格的相关性高达0.87,和实际收益率的相关性为-0.69。从金融属性看,由于当前美国通胀下降、劳动力市场的趋于平衡,本轮加息已基本见顶,美联储或将在明年年中开启降息,届时,随着实际利率走低,作为非孳息资产的贵金属的持有成本下降,白银或将跟随黄金走出牛市行情。

另一方面,从工业属性来看,白银的特点在于它作为铅锌铜等精矿的冶炼副产品,供给相对稳定,基于此,需求的变化往往带来其价格较大幅度的波动:当需求显著提升或库存减少时,供给难以在短期内大幅增加,生产商的补库、贸易商的投机、市场情绪的炒作都会推动银价上涨幅度扩大;反之,当白银需求降低或库存持续增加时,供给端也难以在短期内减小生产规模来稳定价格,造成银价快速下跌。从世界范围看,2022年光伏用银占白银总需求的10%,而2023年的光伏用银或将达到14%~17%的占比,根据我们前文的预测,这一比例未来仍有较大可能持续提升。从中国看,根据安泰科的调查,白银在国内的消费需求80%以上集中在工业领域,其中以光伏用银占比最高,达工业用银的40%左右,即占国内白银总消费的30%~40%。综上所述,我们认为光伏行业的进一步发展料将为白银的价格、尤其是内盘白银提供支撑,甚至可能将在近几年内带动白银定价机制的变化,即金融属性影响降低,工业属性影响增加,从而带来白银价格的向上突破。但也要注意到,降本增效、降低单位银耗一直是光伏产业最重要的课题之一,随着光伏技术的迭代,边际用银量的增长可能会降。

研究员:陈婧

期货投资咨询证号:Z0018401

本文链接地址是https://www.qihuo88.net/qhzx/29976.html,转载请注明来源