期货日报

10月末以来,期债走势偏强,主要是受到经济基本面以及资金面回归宽松的影响,期债重获上行支撑。但本周期债上行动能减弱,出现连续调整,市场分歧加大,多空博弈情绪引发振荡加剧。

数据显示,10月份,规模以上工业增加值同比增长4.6%,社会消费品零售总额同比增长7.6%;1—10月固定资产投资累计同比增长2.9%。经济在经历了两个月左右的修复后,10月国内总需求出现收缩,工业增加值和社会消费品零售总额同比增速好于市场预期,消费受中秋国庆假期和低基数的影响走高;但固投增速略低于市场预期,基建和制造业动能高位趋缓,房地产增速低于市场预期。后续来看,增发特别国债和地方特殊再融资债券发行,有助于拉动基建投资;伴随房地产市场调整优化政策措施落地见效,房地产投资有望逐步趋稳,经济改善仍需政策进一步发力。

11月MLF操作大幅增量,利率保持稳定,而当日逆回购也维持资金净投放,体现了央行呵护流动性的意图。随后公布的LPR连续3个月“按兵不动”,LPR保持不变符合市场预期,LPR报价由MLF操作利率和报价加点决定。11月MLF操作利率不变,这意味着当月LPR报价的定价基础未发生变化。另外,三季度以来经济大体延续向好势头,加之部分银行净息差压力仍大,预计年底前LPR利率有望继续保持稳定。往后看,年底前降准或仍有可能,是否降息则主要取决于宏观经济的运行态势及楼市走向。

11月资金面回归宽松,月中缴税以及政府债发行对存款类机构融入有所影响,但资金面整体较为均衡。随着税期结束,银行间市场资金面转暖,在央行持续输出之下,市场对短期流动性预期更显安心。另外,存单利率高位不下,并与MLF利率形成倒挂,接下来几个月银行依然面临较大资金投放压力,跨年资金面及央行动向备受关注。往后看,临近年底资金面波动相对较大,央行通过多种工具灵活操作,熨平短期资金面波动,国内流动性将保持合理充裕格局。

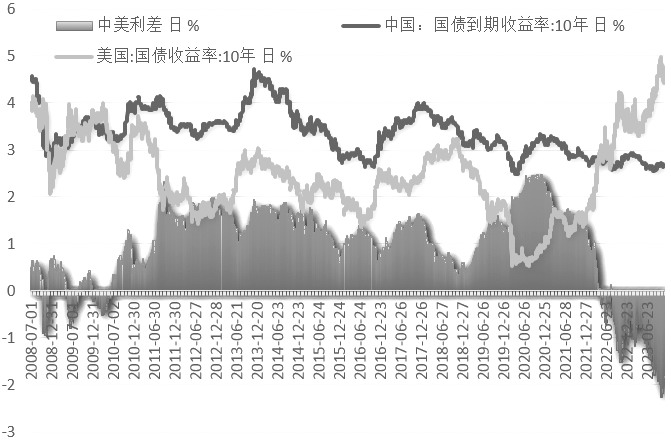

图为10年期中美国债收益率与中美利差

图为10年期中美国债收益率与中美利差美联储加息周期或已结束,美国10月新增非农就业人数、制造与服务业PMI、消费端CPI和生产端PPI、工业产出月率均低于预期和前值,经济增长放缓预期增强。美联储11月会议纪要显示,美联储依旧担心通胀可能顽固或小幅上升,政策将保持“限制性”,将基准利率维持在5.25%至5.5%,会根据经济和通胀情况相机决策。11月会议纪要表述偏中性,虽然还不能完全排除后续是否还有一次加息,但通胀和就业市场数据连续放缓预示美联储加息周期大概率已经结束,预计12月继续暂停。随着美国暂停加息节奏,美元指数显著回调,美债收益率也进入高位回落阶段,带动人民币汇率回升。

目前中美利差有所收窄,中美利差是中国与美国的市场利率之差,实际操作中,一般以我国10年期国债收益率与美国10年期国债收益率的差值来代表中美利差。中美利差倒挂,意味着我国10年期国债收益率比美国10年期国债收益率低。根据历史经验来看,2010年是中美利差变化趋势的分水岭。2010年之前,中美利率走势相对独立,但是整体上中美利差较小。2010年以后,中美利差趋于稳定,且长期维持正值,2018年末至2019年初出现了短暂的倒挂。2022年4月,中美利差出现了自2010年以来的首次长期倒挂。主要是因为美国10年期国债收益率处于上行周期,而我国的10年期国债收益率处于下行周期。引发美国10年期国债收益率上行的主要动因是美联储加息,2022年3月,美联储开启了加息模式,随着联邦基金利率水涨船高,美国10年期国债收益率也应声上涨。与美国的紧货币政策不同,为应对经济下行的压力,我国的货币政策保持稳健,我国10年期国债收益率也在不断下行。中美经济、政策周期发生错位,是本轮中美利差倒挂的根本原因。随着美联储加息周期的结束,美债收益率见顶,中美利差有望逐步收敛,我国货币政策的外部压力也将有所缓解,空间随之打开。

总体来看,国内经济修复的基础仍需巩固,稳增长政策继续发力,债市上行有支撑。海外方面,加息周期基本结束,中美利差倒挂收敛,对我国债市有一定程度上的提振作用。央行加码MLF操作后,短期降准、降息预期落空,叠加政府债发行高峰延续,债市也面临一定程度的压力。目前来看,长久期债券波动明显大于短久期,而期货的走势也强于现货,多空出现分歧,多头减仓意愿强烈,期债或维持振荡调整态势。长期来看,债市交易主线围绕经济与政策预期展开,期债仍存上行可能。(作者单位:新纪元期货)

本文链接地址是https://www.qihuo88.net/qhzx/29935.html,转载请注明来源