转自:财信期货研究

核心观点COREVIEW

供应:利润驱动不足叠加环保限产,铁水产量或延续下降态势;独立电炉利润延续好转,电炉产能利用率或延续回升。整体来看,钢材产量短期变动或不大。

需求:建材成交延续回升,板材需求尚有一定韧性。从时间节点来看,建材淡季来临,需求下降速度将是市场关注焦点。

库存:整体压力不大,热卷压力大于螺纹。

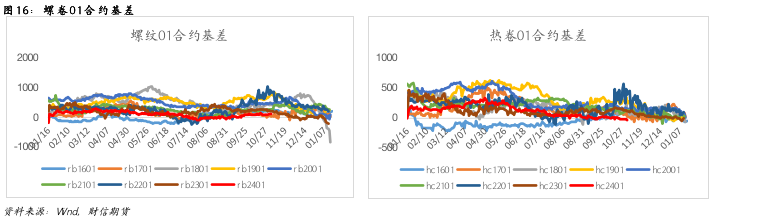

估值:螺卷生产利润偏低,螺纹基差中性,热卷盘面维持升水。整体来看,螺卷现货估值略低,盘面估值中性略高。

总结:从现实角度来看,钢材产量小幅下降,需求持稳,库存延续去化,产业矛盾仍需累积,但建材淡季到来,板材库存尚有压力,现实走弱或已不远;从预期角度来看,宏观预期提振远月需求(淡季预期主导盘面)。总的来看,预期与现实博弈,在现实需求未明显下降前,预计盘面维持震荡偏强运行,但需注意的是预期已兑现部分,上行高度或受现实制约。

策略:维持震荡偏多思路,估值略高,不建议追涨。

套利:热卷库销比大于螺纹,短期螺强卷弱或维持,基于下游工业企业补库,而建材需求下滑,叠加独立电炉利润回升,仍可考虑做扩01合约卷螺差,入场区间参考【20,60】。

关注点:铁水产量下降速度、淡季需求下降速度

研报正文 TEXT

01

基差与月差

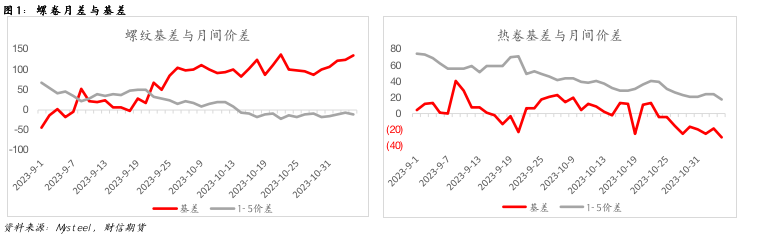

从基差与月差角度来看,螺纹基差稳中有升,1-5月差有所走弱,显示螺纹现实需求尚可,预期亦有提振(远月表现更强);热卷基差走弱,1-5月差亦有所走弱,预示着热卷现实有库存压力,现货驱动不足,远月受预期提振表现偏强。

02

供需分析

从现实角度来看,钢材产量小幅下降,需求持稳,库存延续去化,产业矛盾仍需累积,但建材淡季到来,板材库存尚有压力,现实走弱或已不远;从预期角度来看,宏观预期提振远月需求,淡季预期主导盘面。预期与现实博弈。

1、供应:利润驱动不足,产量稳中有降

样本钢企盈利率连续12周下降后有所企稳,考虑到利润驱动不足及环保限产,预计铁水产量仍有下降空间。从样本钢厂铁水产量季节性角度来看,目前日均铁水产量仍维持在240万吨以上的高位,后期重点关注铁水产量下降速度(对应成本支撑力度)。

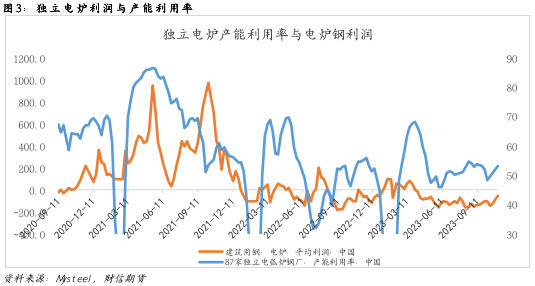

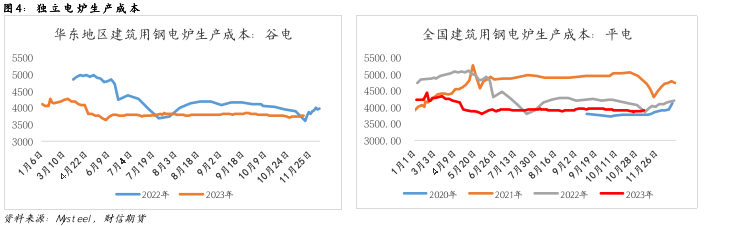

独立电炉利润继续好转,电炉产能利用率延续回升。据Mysteel调研,目前电炉平均利润-55元/吨(建材),连续3周回升,利润驱动下,独立电炉产能利用率延续小幅回升态势。目前独立电炉谷电处于盈利状态,平电处于小幅亏损状态,3890元/吨左右的平电成本或是盘面压力位所在(从技术面来看,此价位亦是前期盘面高位)。

2、需求:建材成交延续好转,板材需求尚有韧性

从建材成交量指标来看,截止11月3日当周,建材成交量延续回升态势。数据显示,截至11月3日,建材成交环比回升2.92个百分点,连续3周回升。从北方地区建材成交量季节性走势来看,距离工地停工的时间或已不远。

从建材需求同步指标来看,水泥出库量与混凝土发运量延续回升态势,建材现实需求尚有一定的韧性(部分工地或有赶工)。

从需求驱动来看,10月以来商品房成交面积未能延续回暖态势,保交楼政策指引下,预计新开工暂难持续改善。

基建方面,一万亿特别国债即将下发,但短期拉动基建需求或有限。债券下发到形成实物工作量需要一定的时间。从时间节点来看,北方即将全面进入采暖季,低温背景下,北方工地停工将逐步增多。

总的来看,地产新开工下行背景下,普钢价格指数相对承压。数据显示,弱地产强基建组合下,建筑用钢需求整体表现偏弱,对钢价提振作用不佳。

制造业方面,地产下行、出口下降压制制造业固定资产投资回升高度。一般来说,工业企业利润可视为制造业固定资产投资的领先指标,截止9月底,按上中下游分类,制造业各行业利润率大部分仍未回升至2022年水平,利润驱动不足,制造业难以显著回升,短期或暂难看到工业企业集中补库出现。

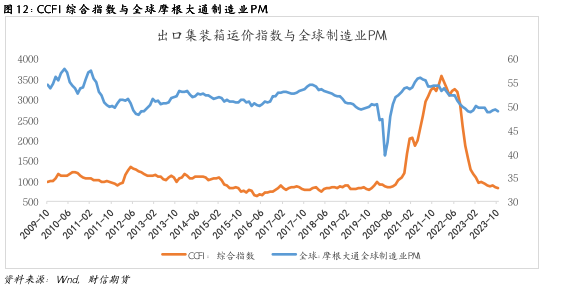

从外需角度来看,外需整体处于稳中有降态势。数据显示,全球制造业PMI稳中有降,与之相对应的是我国出口集装箱运价指数维持弱势运行。

从钢材出口现实角度来看,截止今年第44周,钢材出港量回升明显。数据显示,据上海有色调研,国内32港钢材出港量环比增65.8万吨(或44%),十月以来钢材出港量周均为184.26万吨,同比增加11.9%,钢材出口仍有韧性。

3、库存:整体压力不大,热卷压力大于螺纹

从环比角度来看,截至11月3日当周,Mysteel五大品种产量小增,而表需持平,库存延续去化,整体压力暂不大;从总库存与库销比所处位置来看,热卷库存压力要大于螺纹,这也是近期螺纹盘面强于热卷的驱动所在。

03

估值:中性略高

综合考虑钢材生产利润、基差、盘面利润来对螺卷进行估值。截止目前,螺卷生产利润相对偏低,螺纹基差中性,热卷盘面升水,螺卷盘面利润中性略低,整体来看,螺卷现货估值略低,盘面估值中性略高。

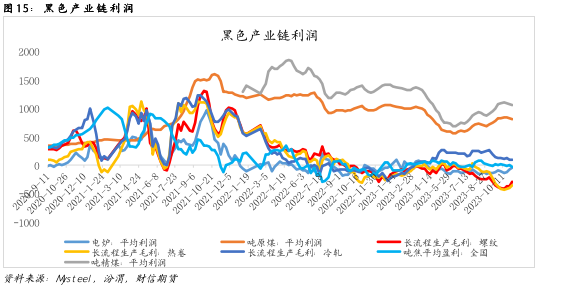

从黑色产业链利润来看,短期黑链利润延续修复。吨煤利润高位延续回落,吨焦利润处于小亏状态,下游钢厂利润边际回升,但普遍仍处于亏损状态。

从基差角度来看,对标华东地区螺卷现货,螺纹基差中性,热卷盘面维持升水,热卷盘面估值中性略高。

从盘面利润角度来看,铁水下降速度仍慢,基于原料整体库存偏低,市场对钢厂原料补库预期仍存,日均铁水产量低于235万吨之前,预计钢厂盘面利润难以明显走扩。

本文链接地址是https://www.qihuo88.net/qhzx/29297.html,转载请注明来源