期货日报

一方面,美债利率和美元指数都将维持强势,黄金承压。但另一方面,中东地缘冲突引发的避险需求和央行购金需求或继续支撑金价。总体来说,国际黄金价格上涨动力偏弱,但短期也难大跌。如果认为国内金价受国际金价影响而失去大幅上涨的动力,但又受避险需求、人民币汇率走弱预期和各国央行购金需求影响而下有支撑,并不排除因中东局势进一步升级而大幅上涨的可能性,可以考虑构建卖出虚值看跌期权策略。

[美债利率与美元指数同涨]

美国通胀存在再次上行的风险

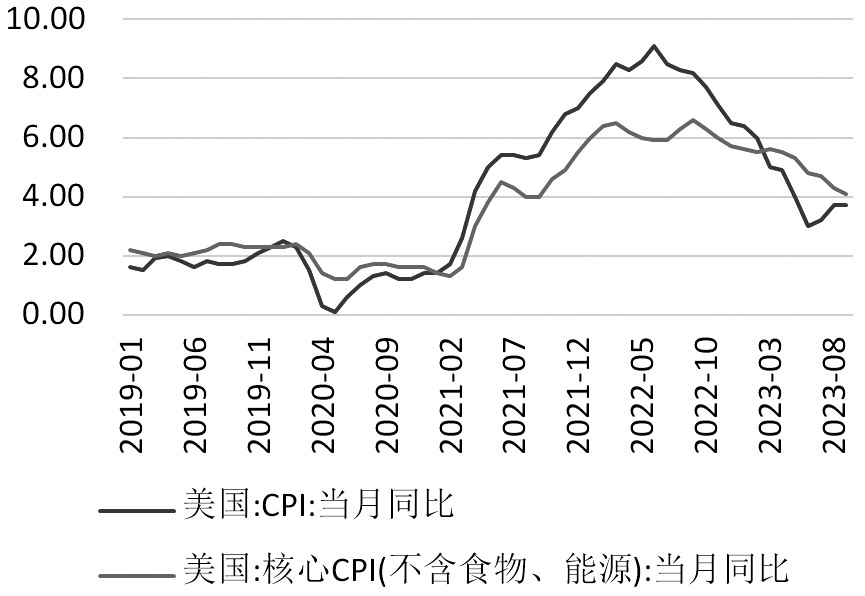

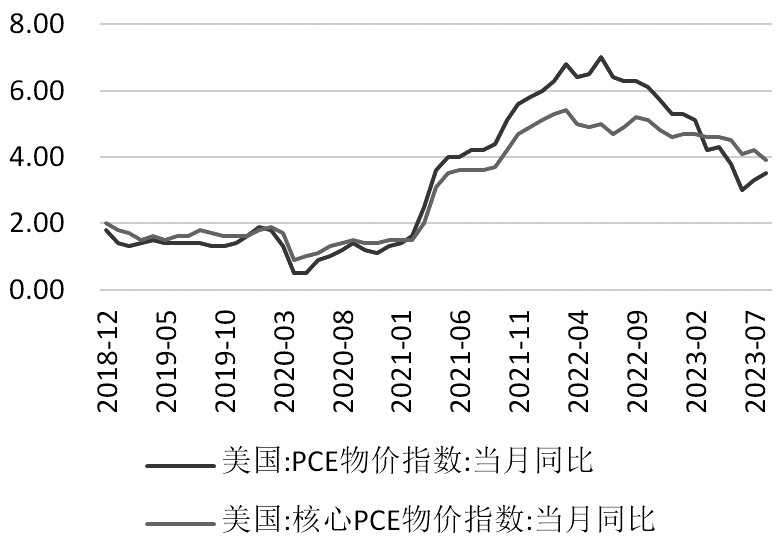

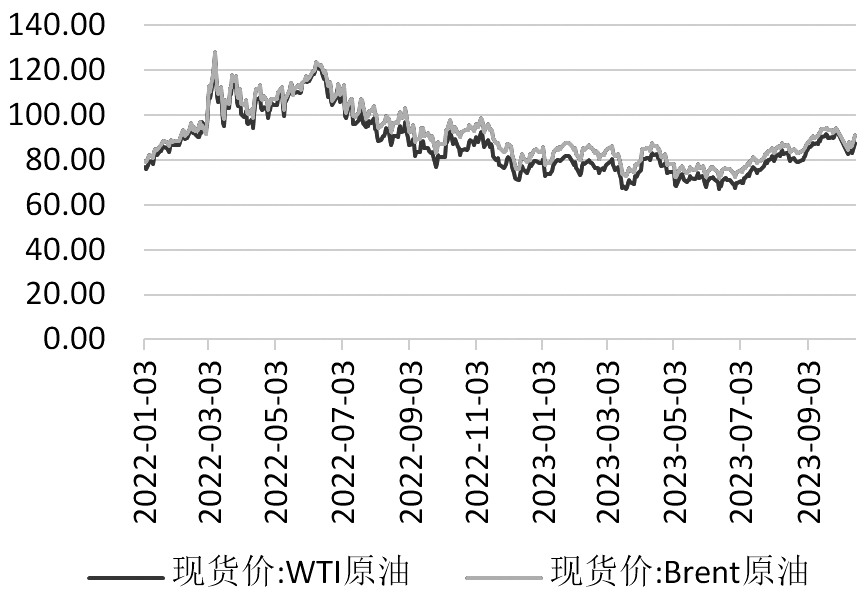

美国通胀依旧居高不下,存在再次上行的风险。美国通胀自去年6月从高位迅速回落,但今年6月以来又出现回升趋势,核心通胀指数降幅也趋缓。9月美国CPI同比增长3.7%,与8月持平,但较6月3%的阶段性低点回升0.7个百分点,去除食品、能源影响的核心CPI为4.1%,较8月的4.3%回落0.2个百分点。9月PCE数据未公布,8月PCE数据为3.5%,较前月上升0.2个百分点,核心PCE为3.9%,较前月下降0.3个百分点。前期通胀数据的大幅回落得益于疫情后全球供应链压力缓解和能源价格回落,但这些有利因素的影响正有所减弱,RJ/CRB商品价格指数10月13日为283.97,自6月以来小幅回升,原油价格在国庆假期回落后受中东地区冲突升级而涨势强劲。而由于工资增速较高,服务业相关分项又有进一步上行的风险。此外,虽然通胀预期或再次升温,但目前实际利率主要还是受当前美国良好的经济前景推动,下行的可能性较小。总体来说,由于通胀当前存在再次上行的风险,美联储货币政策将更加谨慎考虑转向宽松的时机。

图为美国CPI同比数据(单位:%)

图为美国CPI同比数据(单位:%) 图为美国PCE同比数据(单位:%)

图为美国PCE同比数据(单位:%) 图为原油价格(单位:美元/桶)

图为原油价格(单位:美元/桶)美国劳动力市场维持强劲

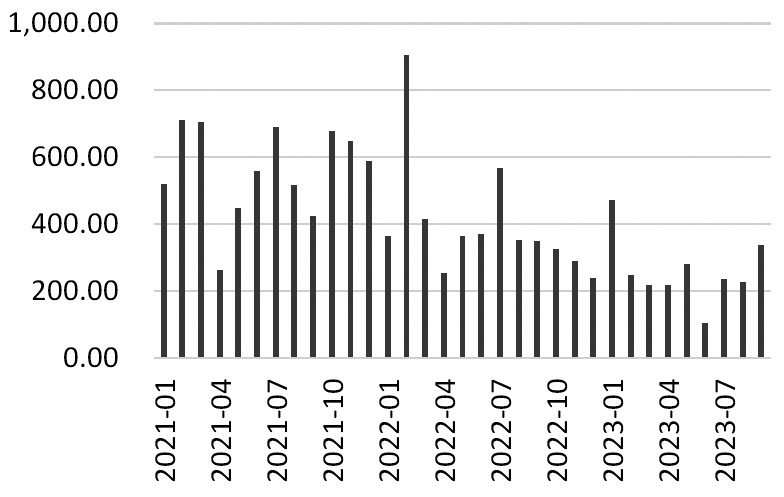

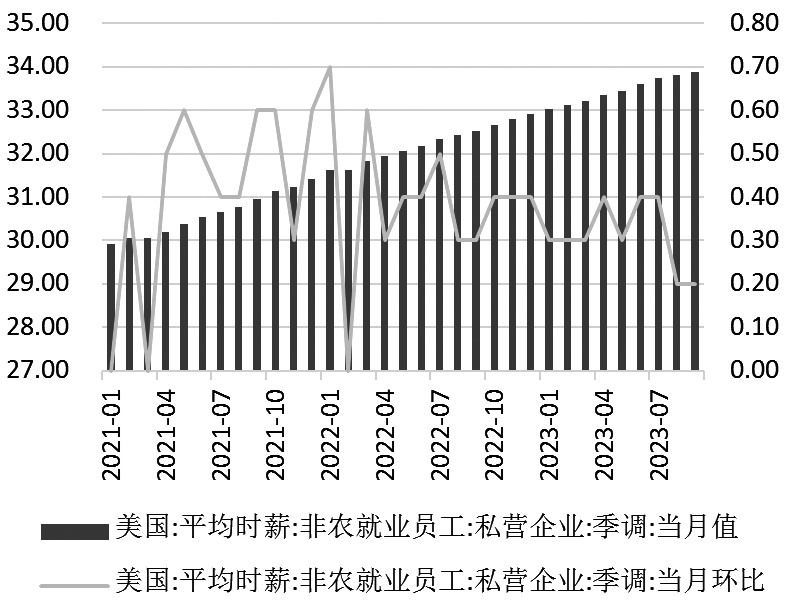

美国劳动力市场维持强劲,也为美联储货币政策转向宽松带来阻碍。10月6日美国劳工部最新发布的9月非农就业新增数据达到33.6万人,就业市场的强劲超出市场预期,又为市场带来了美联储继续加息的担忧,此外,失业率为3.8%,环比持平。薪资水平方面同样维持上涨趋势,美国私营企业非农员工时薪自疫情后一直保持增长,9月时薪环比上涨0.2%,至33.88美元,显示通胀仍存上行风险。周度数据方面,10月6日发布的当周初请失业金人数为20.9万人,周环比持平。美国劳动力市场保持强劲的原因主要是疫情期间餐饮等服务业空缺岗位较多,疫情后行业逐渐恢复,劳动力需求较大。总体来说,当前强劲的劳动力市场情况可能加剧美联储对经济重新过热、通胀再次上行的担忧,使其对货币政策转向更加谨慎。

图为美国新增非农就业人数(单位:千人)

图为美国新增非农就业人数(单位:千人) 图为美国非农员工平均时薪(单位:美元/时,%)

图为美国非农员工平均时薪(单位:美元/时,%)美国国债收益率不断创新高

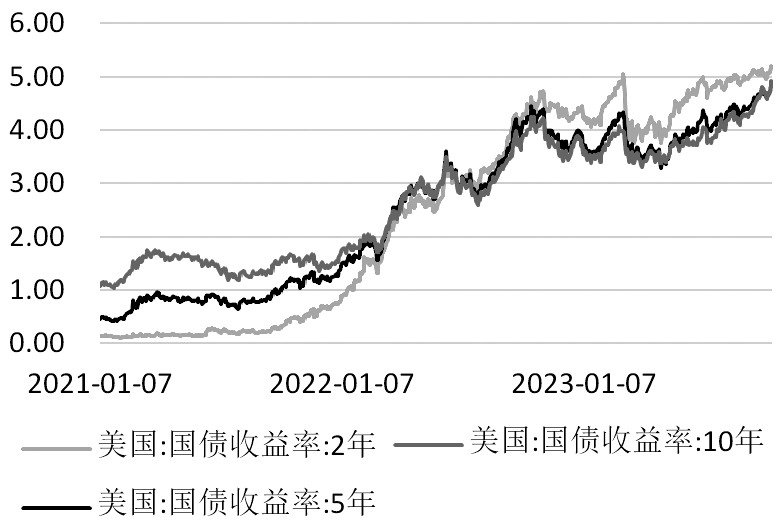

美国国债收益率一路上涨,不断创新高。综合来看,由于美国经济基本面韧性较强、美国政府借贷需求较高导致的美债供需失衡、债务上限问题导致的美债评级下调等,美国国债收益率总体呈现一路上升趋势。截至10月18日,美国2年期、5年期和10年期国债收益率分别为5.19%、4.92%和4.83%,美国国债10年期与2年期利差为0.28%。9月底鲍威尔在利率决议中宣布暂停加息,但同时表示利率将在更长时间内维持高位,叠加美国较强的经济基本面数据,使得利率维持高位的预期较强。同时,美国劳动力市场的需求旺盛使得美国家庭部门购买力强劲,而政策扶持下的美国产业回流也推动企业部门的投资,美债实际利率预计也将维持较高水平。

图为美国国债收益率(单位:%)

图为美国国债收益率(单位:%)美元指数持续强势

美元指数同样持续上涨。7月以来,美元指数再次出现新一轮上升,本次美元升值主要还是由于美国经济在经历了一轮加息后仍然保持韧性,市场对美联储继续加息的预期导致美国利率上行,从而带动美元指数上涨。而其他非美国家经济情况相对较弱,也是导致美元指数持续上行的原因。从PMI看,虽然美国与欧元区、日本、英国的9月制造业PMI数据均仍处于不景气区间,但美国PMI已连续三个月回升,且有望进一步上升。美国经济相对其他经济体的相对强劲,意味着美元的强势可能持续,黄金价格将继续承压。

[汇率因素致内外走势分化]

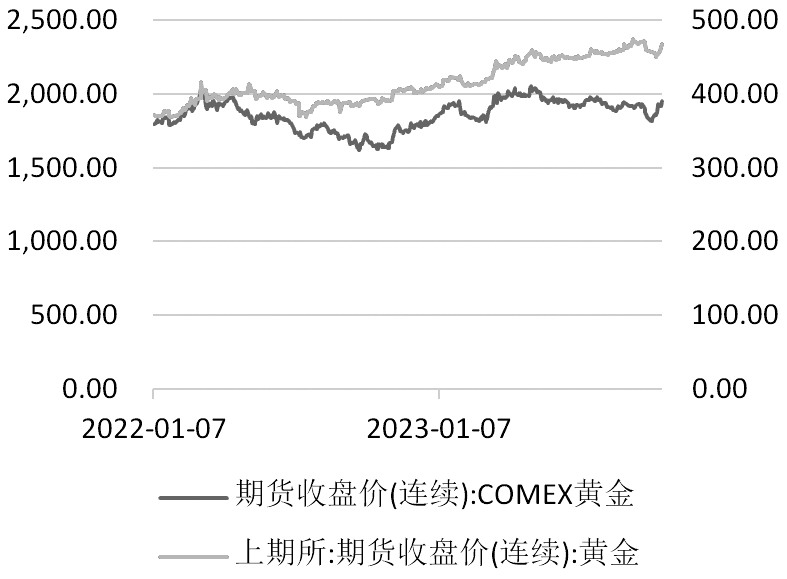

一般来说,黄金内外盘价差较小,但自去年美联储加息以来,人民币开始走弱趋势,国内人民币计价的黄金价格与外盘以美元计价的COMEX期货价格和伦敦现货黄金价格走势出现了一定程度的分化。尤其是今年4月以来,国际金价出现回落,而国内金价仍旧维持上行趋势。因此,如果人民币走弱趋势和预期持续,将继续支撑国内金价。

图为国内外黄金价格(单位:美元/盎司、元/克)

图为国内外黄金价格(单位:美元/盎司、元/克)影响美元兑人民币汇率的短期因素主要是中美利差。当前中美10年期国债收益率的利差已超过200个基点,主要是因为货币政策周期的不同。美联储自去年3月开启加息周期,共计加息11次,累计加息525个基点,导致美国利率水平出现了大幅抬升。我国货币政策仍处于宽松周期,LPR2022年年初以来调降5次(含2022年1月调降),但幅度较克制,其中1年期LPR仅调降35个基点,5年期LPR仅调降45个基点,总体利率水平变动不大。美联储9月虽暂停加息,但美国的经济需求或有导致进一步加息的可能性,此外由于美政府财政赤字引发的美债供需失衡等因素,预计美国利率将在较长时间维持高位,中美利差预计将继续维持高位,使得人民币汇率承压。

[央行购金需求或支撑金价]

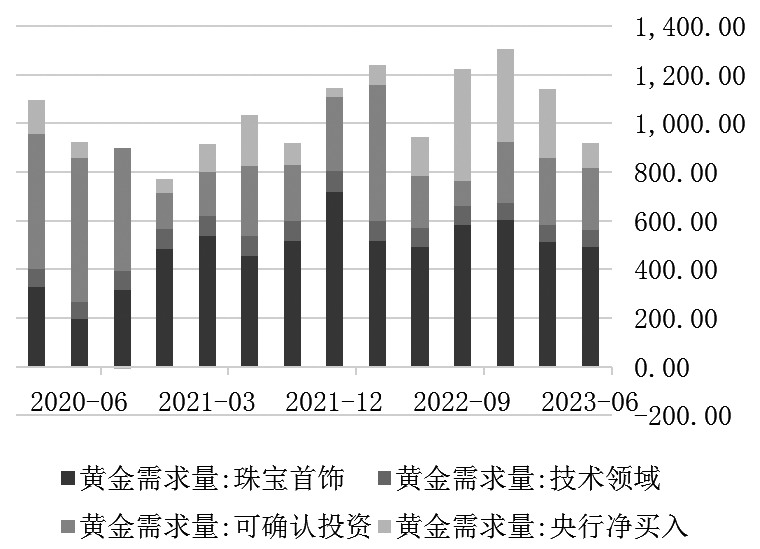

图为全球黄金需求结构(单位:吨)

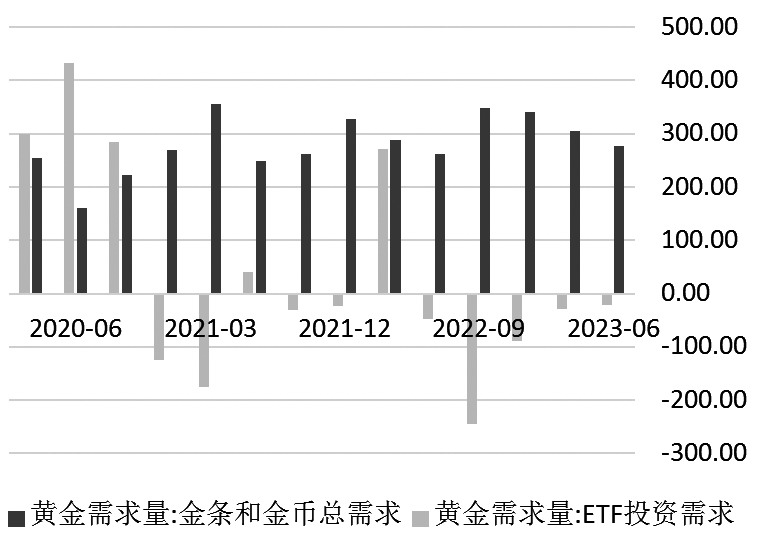

图为全球黄金需求结构(单位:吨)2022年以来,央行购金需求大幅增加,但今年前两季度开始回落。根据世界黄金协会数据,2023年第二季度黄金总需求为920.68吨,环比下降19.35%,同比下降2.49%。从黄金需求的占比来看,央行购金需求回落的影响最大,环比下降63.87%,同比下降35.12%。2022年俄乌冲突后央行购金大幅增加,出于对西方国家冻结外汇储备作为政治手段的担忧,在有避险需求时,其他国家的央行可能更倾向于购入黄金。今年10月初巴以冲突意外升级,目前发展尚不明朗,如果冲突进一步升级,或再次刺激央行的购金需求。

图为黄金投资需求结构(单位:吨)

图为黄金投资需求结构(单位:吨)[结论]

当前美国经济前景较好,同时外围经济体的相对弱势又支撑美元指数,但通胀再次上升风险较高,以及就业市场的强劲,使得美联储货币政策难以转向,预计美债利率和美元指数都将维持强势,黄金承压。但另一方面,中东地缘冲突引发的避险需求和央行购金需求或继续支撑金价。总体来说国际黄金价格上涨动力偏弱,但短期也难大跌。国内金价则受人民币汇率走弱预期影响与国际金价出现一定背离,中美利差短期难以回落,人民币走弱预期仍存,支撑国内金价。因此,如果认为国内金价受国际金价影响而失去大幅上涨的动力,但又受避险需求、人民币汇率走弱预期和各国央行购金需求影响而下有支撑,并不排除因中东局势进一步升级而大幅上涨的可能性,可以考虑构建卖出虚值看跌期权策略。

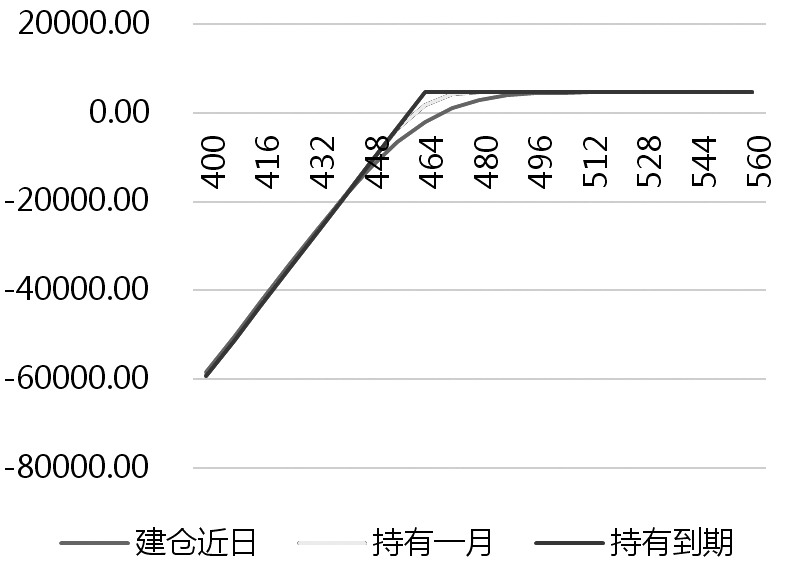

基于10月19日日盘收盘行情,相关策略测算如下(期权价格以当日成交均价作为计算依据):

例如,10月19日沪金主力期货合约AU2312收盘价为471.26元/克,如卖出一份AU2312P464合约构建卖出虚值看跌策略(实际入场需根据风险偏好选择行权价格),AU2312P464于10月19日成交均价为4.69元/克,建仓时获得权利金收入4690元。AU2312合约到期日为11月24日,如果到期前价格不发生大幅下跌,到期日AU2312收盘价在464元/克以上,则可以获得权利金收益,如果发生大幅上涨,也可以提前平仓获取收益。但如果价格超预期大幅下跌,到期日收盘价低于行权价,则将发生亏损,且亏损随着金价的下跌无上限,需及时根据市场情况调整策略。

图为期权策略收益曲线

图为期权策略收益曲线

本文链接地址是https://www.qihuo88.net/qhzx/28735.html,转载请注明来源