“在经过这一轮利空消化后,目前黄金或已迎来一个较好的关注时机。”

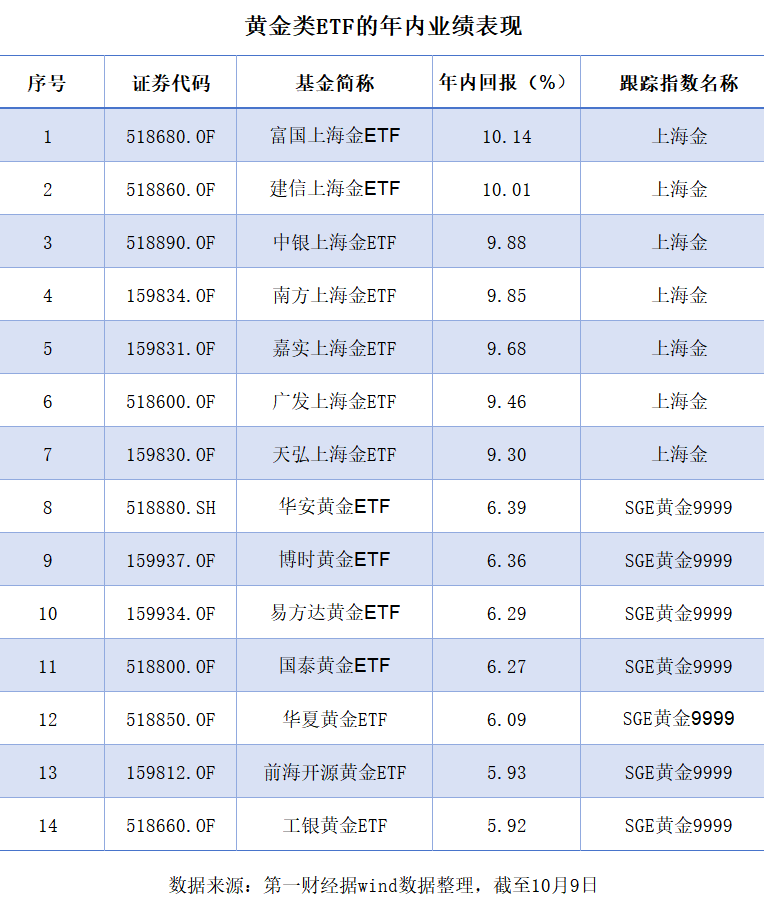

近期,此前一直强势的金价突然跳水,伦敦金(现货黄金)甚至创下近7个月低点,再度引发市场对黄金赛道的关注。而受益于前期的大幅上涨,截至10月9日,市场现存的14只黄金ETF年内平均回报率仍有7.97%,涨幅最高的富国上海金ETF今年以来累计回报为10.14%。

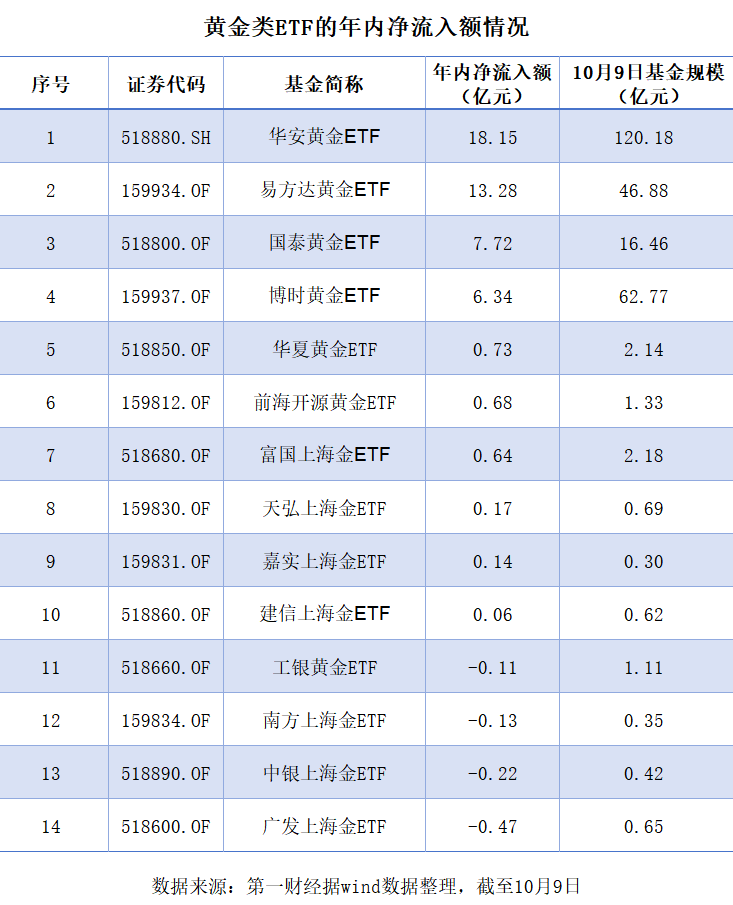

与此同时,年初至今约有47亿元资金流入黄金类ETF。但值得注意的是,强者恒强的马太效应再次上演,有多只上海金ETF因规模或持有人不足而挣扎在清盘边缘。不过在业内人士看来,就赛道本身而言,在经过一轮利空消化后,目前黄金或已迎来一个较好的关注时机。

金价为何狂跌

在“双节”长假期间,原本一路震荡上行的黄金突然“变脸”,代表国际金价的伦敦金在9月25日到10月5日出现“九连跌”,累计下跌了5.45%,10月9日甚至短暂下探至1810.2美元/盎司,创下近7个月新低。

金价为何快速回落?永赢基金指数与量化投资部基金经理刘庭宇对第一财经表示,一方面是美国经济数据超市场预期;另一方面是美联储在面对较好的经济数据和继续缓解的工资上涨压力时,表示会将高利率维持更长时间,虽然没有进一步加息,但从情绪层面推动了美债收益率进一步上行,叠加美债的供给压力仍存,美债收益率突破4.8%,创过去16年新高。

刘庭宇分析称,从货币属性来看,美元是黄金的计价货币,黄金在储备功能上与美元存在替代关系,因此黄金与美元指数负相关;从金融属性而言,黄金没有利息,美国实际利率可以看作黄金的机会成本,因此黄金与美国实际利率负相关。

虽然近日有所回撤,但拉长至去年11月来看,黄金价格持续震荡走高,今年5月刷新阶段性高点,区间涨幅超过25%,此后持续震荡。数据显示,截至10月9日,伦敦金自去年11月以来累计涨幅为13.93%,年内涨幅缩至2.09%;上海金年初至今则上涨10.8%。

受益于金价前期的大幅上涨,黄金类ETF净值也迎来普涨。目前市场共有14只黄金类ETF,跟踪“SGE黄金9999”和“上海金”的产品数量各半。Wind数据显示,截至10月9日,这14只黄金ETF的年内平均回报率为7.97%,9月25日时这一数字为14.9%,缩水46.5%。

其中,以“上海金”为标的的7只ETF产品业绩表现要优于跟踪“SGE黄金9999”的7只ETF。数据显示,前者的年内涨幅均超过9.3%,如富国上海金ETF、建信上海金ETF年初至今累计回报超过10%;后者的年内平均回报为6.18%,最高者华安黄金ETF的年内涨幅为6.39%。

ETF马太效应显现

赚钱效应下,不少资金也在涌入其中。Wind数据显示,截至10月9日,今年以来约有47亿元资金流入黄金类ETF。其中,华安黄金ETF的基金规模从去年底的97.24亿元涨至10月9日的120.18亿元;易方达黄金ETF则从32.84亿元增至46.88亿元。

不过,值得注意的是,同质化竞争下,黄金类ETF基金份额增长趋势也呈现强者恒强的状态,前述获大量资金流入的华安黄金ETF、易方达黄金ETF均属于规模较大的产品。而部分黄金类ETF产品却面临规模或持有人不足的生存困境。

9月27日,南方基金公告称,截至9月25日,南方上海金ETF因连续30个工作日基金资产净值低于5000万元,可能触发基金合同终止情形,特此提示投资者注意。记者查阅往期公告发现,这并非是该基金首次因规模不足发出预警。

8月14日,南方上海金ETF曾因基金资产净值已连续45个工作日低于5000万元可能触发基金合同终止情形发出提示性公告。更早前的6月5日,同样的一幕仍在南方上海金ETF身上上演。

但事实上,该基金年内业绩表现并不算差,截至9月25日的年内回报达14.6%,截至10月9日的年内回报为9.85%。

此类情况并非个例,今年以来已有多只上海金ETF产品出现清盘或发布清盘预警的情况。

8月15日,嘉实上海金ETF发布的预警公告称,截至8月14日,已连续40个工作日基金资产净值低于5000万元,特请投资者注意相关风险。今年4月,该基金也曾面临连续40个工作日基金资产净值低于5000万元的情况。

此外,8月9日,天弘上海金ETF发布的提示性公告则称,截至8月8日,已连续40个工作日基金份额持有人数不满200人。今年6月,连续40个工作日基金份额持有人数不满200人的情形同样在天弘上海金ETF上演。

根据《基金合同》的约定,连续50个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,该基金将按照约定程序进行清算并终止,且无需召开基金份额持有人大会。

截至10月9日,嘉实上海金ETF、天弘上海金ETF的年内回报分别为9.68%、9.3%。上述产品至今并未实际触发基金合同终止情形,但在今年的基金清盘名单中,已出现了2只上海金ETF的身影。

5月30日,大成上海金ETF因基金资产净值连续50个工作日低于5000万元而终止运作;3月,平安上海金ETF也因基金资产净值连续50个工作日低于5000万元而黯然退场。这两只基金均为2022年3月成立,运行时间仅一年有余。

除了上述挣扎在红线边缘的产品外,其余4只上海金ETF的规模也并不大,同样需要投资者密切关注。数据显示,截至10月9日,规模最大的富国上海金ETF的基金规模为2.18亿元;广发上海金ETF、建信上海金ETF、中银上海金ETF的规模均不足0.7亿元。

这类产品为何出现净值上涨却面临清盘危机的情况?

“因为流动性好、规模偏大、交易量大的ETF更容易吸引机构和投资大户参与。”华南某公募指数投资部人士对第一财经表示,ETF的优势在于其规模和流动性,一旦做大规模形成护城河,很难被其他基金超越。

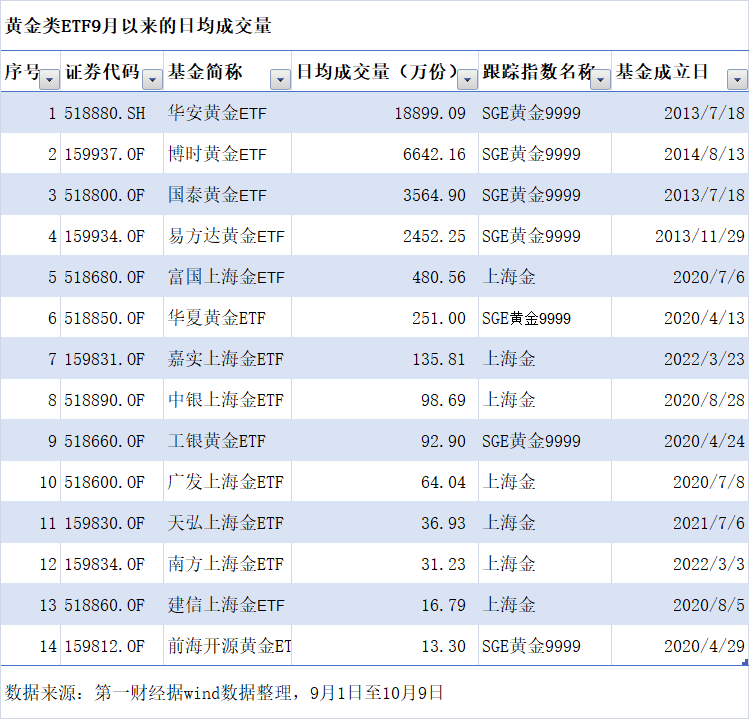

据第一财经统计,9月初至10月9日,华安黄金ETF的日均成交量为1.89亿份,博时黄金ETF、易方达黄金ETF、国泰黄金ETF的日均成交量均为2400万份至6642万份不等。而上海金ETF中,流动性最好的富国上海金ETF日均成交量为480.56万份。

上述指数投资部人士进一步表示,ETF的推出时间较早,为ETF产品占领市场提供先机,即使后续有同质产品推出,由于先发产品已形成对资金的虹吸效应、马太现象较为明显,容易体现为强者恒强的特点。上海金ETF主要在2020年7月至2022年4月期间发行,运行时间较短;而前述规模超过15亿元的黄金ETF则在2013年7月至2014年9月之间发行。

黄金后市怎么走

那么,就赛道本身而言,黄金后续走势会怎样?是继续回调还是企稳回升?

“在经过这一轮利空消化后,目前黄金或已迎来一个较好的关注时机。”刘庭宇表示,近期巴以冲突加剧,国际和国内金价迅速企稳回升;从美国非农就业结构来看,新增就业主要集中在餐饮及住宿、医疗保险等行业,后疫情时代相关行业难以持续高增长,就业市场边际降温趋势大概率延续,美元已冲高回落,美联储后续货币政策转向箭在弦上。

在刘庭宇看来,美联储降息、“全球大选年”带来的潜在地缘扰动、央行购金和民间购金需求旺盛等因素或将刺激金价进一步上涨。“从长期视角来看,我们对黄金市场持乐观态度,过去50年金价一直处于台阶式跃升过程,未来逆全球化带来通胀中枢上行、全球货币体系的‘去美元化’趋势及发达国家不断攀升的债务压力都有望在长期维度对金价形成支撑。”他称。

博时黄金ETF基金经理王祥对第一财经表示:“从美联储年内加息预期看,节日期间虽有抬升但变化幅度较为有限,美国长期通胀预期也保持稳定,因此挫伤市场情绪的主要原因依然在于美元与美债的加速赶顶,我们对其持续性抱有疑虑。”

王祥认为,本轮流动性衰减过程中,直接推动金价下行的力量来自于Comex黄金基金持仓净多头的快速削减,截至10月3日,该指标已经跌入负值,呈现显著的超卖情绪,短期续行下跌力量或有限。

“在后续国内人民币计价黄金恢复交易后,出于对假日期间悲观情绪的集中释放,境内外价差有望进一步压至平水附近,即短期跌幅可能继续超出外盘表现,但这也正是境内投资者又一次合适的入场时机。”王祥表示。

华安基金指数与量化投资部人士也对黄金表示相对更加乐观。在其看来,主要是年内美联储加息可能会在四季度兑现,在加息结束至降息开始的区间,长端利率有望下降,利好黄金。

某中大型基金公司内部人士对记者透露,公司内部看好黄金这一赛道,并有相关布局计划。与此同时,记者也注意到,9月以来,已有多家公募基金申报了黄金相关板块的产品。如9月12日,富国基金申报了一只标普黄金生产商QDII产品;永赢基金、华夏基金、工银瑞信基金、平安基金、国泰基金、华安基金、广发基金、嘉实基金等8家公募则均上报了中证沪深港黄金产业股票ETF。

本文链接地址是https://www.qihuo88.net/qhzx/28271.html,转载请注明来源