研报正文

一、工业硅期货三季度行情回顾

三季度工业硅期货价格呈震荡上行的模式。工业硅价格在6月中旬硅价触底之后,短线大幅反弹后回落,在7月初-8月底持续震荡,无明显趋势,到9月初工业硅价格开始持续上行,主力合约价格突破了15000元/吨关口,接近5月份的价格区间,盘面触及技术压力位后开始回调。

在三季度工业硅期货主要影响因素是期现商的套利行为,期货主力合约在6月中旬达到最低位12270元/吨,由于价格已经跌至大部分硅企成本线以下,空头资金开始获利平仓。同时随着交易所在6月开始交割业务,期现商入场通过期现正套实现库存转移,现货库存快速下降,工业硅现货市场短期供需形势走强,支撑了短期硅价。到9月份受多晶硅需求回升、有机硅下游补库以及西南部分地区电价上调等因素影响,外加大厂无库存压力持续调涨价格,工业硅价格走出了一波快速上行的趋势。

二、工业硅基本面分析

(一)价格与价差

在6、7月份工业硅现货价格上行速度慢于期货,5530价格走势甚至一度与盘面劈叉,在盘面价格坚挺的情况下,价格下行,基差走8月8日达到工业硅期货上市以来的最低位。8月中旬开始,期现走势趋向一致,且现货价格超过期货,到9月份现货价格上行速度加快,基差逐步收敛,从理论上来说期现正套可以获利平仓。

在交割品价差方面,4210与5530价差在三季度价差先扩大再缩小。在8月中旬之前因为期现商持续采购最便宜交割品4210的行为,拉动4210价格不断上行,而现货市场下游需求相对低迷,其他牌号价格上行动力不强,4210-5530价差持续拉大。8月中旬之后,随着多晶硅需求上行,叠加硅企对4210以外牌号排产量较低,5530及其他牌号供给偏紧,在大厂提价的推动下,5530价格上行幅度超过4210,两者价差收窄。

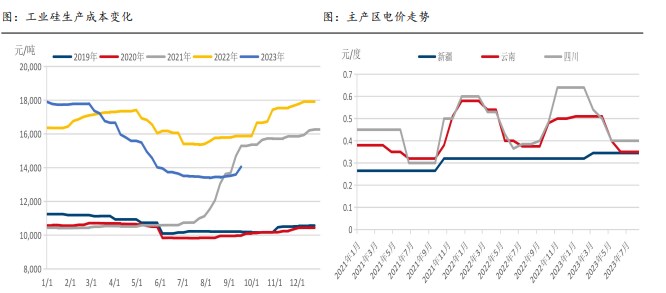

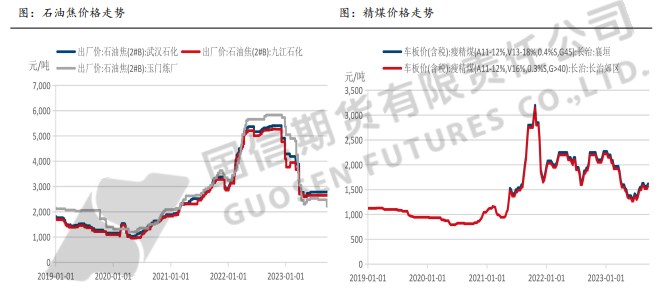

(二)成本与利润

三季度因为是丰水季,电价维持在年内低位,工业硅生产成本维持在较低水平。9月份之后西南部分区域电价上调,工业硅生产成本略有上行。还原剂方面,石油焦价格基本持稳,精煤方面在因煤矿安全事故较多,安全检查频繁,供给偏紧,价格有所上行。

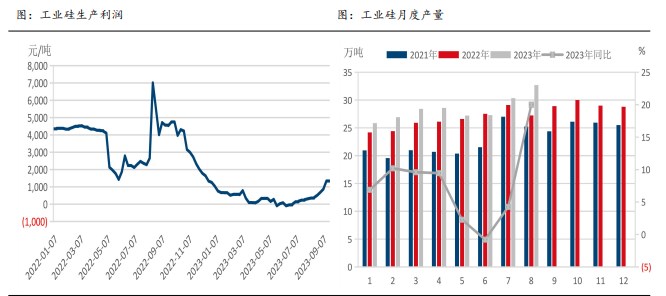

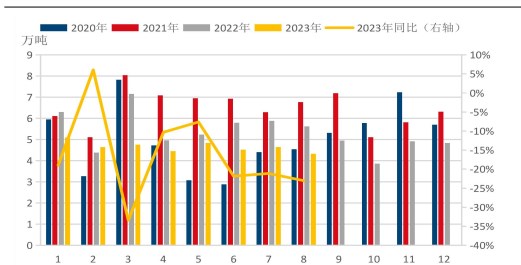

(三)利润与产量

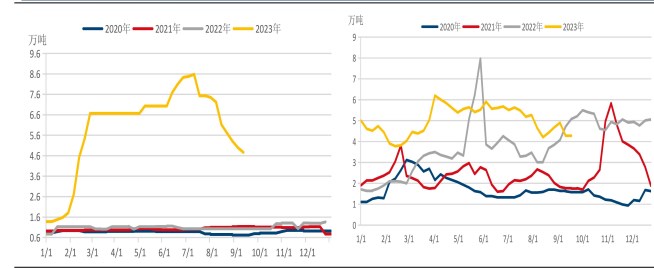

三季度工业硅生产成本基本持稳,到9月份略有增加,而价格上行幅度较大,硅企利润随价格上行持续攀升,到9月底国内硅企业每吨生产利润已经超过1000元。受利润驱动,工业硅月度产量持续上行,7、8月份均超过30万吨,按照当前利润水平9月产量环比8月将继续上行,3季度产量或为年内最高。

河西硅业9万吨、嘉峪关大友2.4万吨在年初已经投产,龙陵永隆铁合金5万吨已经投产,东方希望已经投产2台,剩余产能将在近期投产,新疆协鑫6月底投产8台炉;上机数控8万吨已经投产,东方希望兰州40万吨产能已经有2台炉子点火,8月底新增10万吨产能,当前合计投产59万吨。

从供给端来看,生产利润持续上行,带动硅企开炉率上行,供给量不断创新高。另外,新增产能仍然在源源不断放量,从长期来看,产能产量相对充裕,并不存在短缺的情况。

(四)下游需求

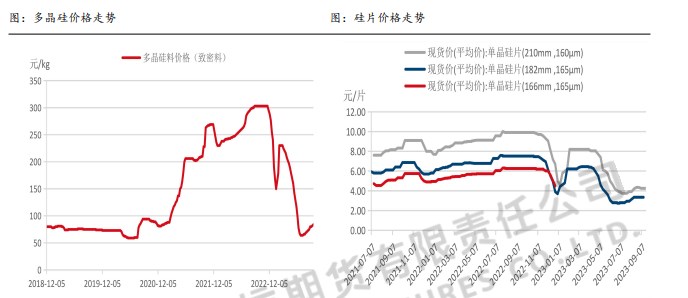

1.多晶硅产业链

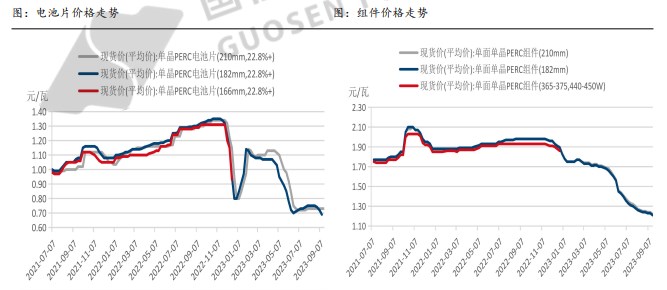

三季度多晶硅价格触底反弹,并一路上行至8.4万元/吨,价格涨幅超过30%。多晶硅价格上行的主要驱动力是前期价格已经跌至部分硅料企业成本线以下,不少硅料企业停产检修,另外新增产能投放速度放慢。硅料下游硅片、电池片、组件反弹力度不及硅料,尤其是组件环节,供给过剩问题较为严重,价格持续低迷,并在9月份已经逐步传导至硅片环节。3季度多晶硅价格以反弹为主,4季度或受终端需求影响回落。

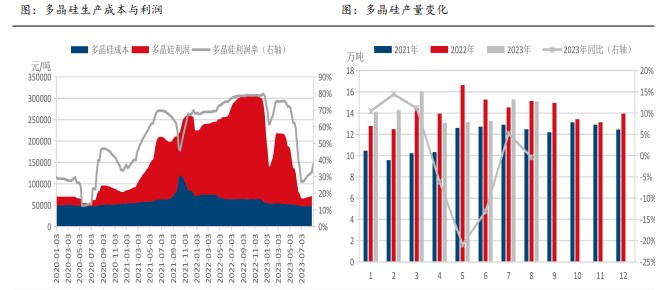

当前多晶硅价格致密料已经回升至8.4万元/吨,大部分硅料企业现在都已经是盈利状态,部分成本较低的硅料企业,利润率超过100%。在3季度,7月份硅料产量因前期亏损跌至10万吨以下,但8月份产量达到年内最高11.22万吨,按照周度产量来推算9月份产量环比继续增加。整体3季度产量将超过2季度,硅料供给整体仍然保持增长趋势。

2023年多晶硅计划新增产能135万吨,多晶硅目前已经投产36万吨,合盛硅业、新疆其亚可能将于近期投产。

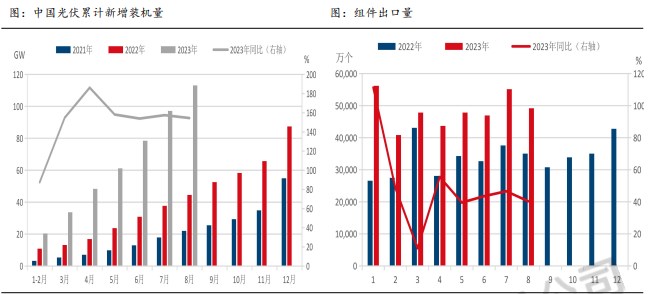

2023年1-8月份中国光伏累计新增装机量为113.26GW,同比2022年增加154.46%。上半年光伏装机量大幅增长的原因是去年硅料价格高企,导致组件价格太高,央企的项目后移,这些项目滞后性释放。3季度国内煤炭价格上行,电价高企,终端电站盈利情况较好,叠加组件价格低迷,国内装机量仍然保持了高速增长的趋势。在组件出口方面,2023年1-8月组件出口量为38.7亿个,同比增加40.36%。整体来看在光伏产业链价格快速下行之后,全球光伏终端需求增速较去年提升,2023年全球光伏装机量可能在350GW以上。

光伏产业链整体呈高增长趋势,但当前硅料产能投放量完全可以满足市场需求,所以对多晶硅来说,当前面临的是供给高速增长、需求高速增长,整体供过于求的情况,多晶硅价格短期反弹主要是靠企业开工率的调节,产能投放速度的调整。

2.下游需求:有机硅产业链

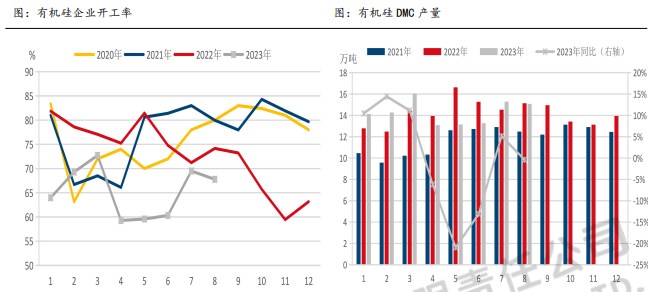

2023年有机硅价格在春节前小幅反弹之后就进入持续下行的趋势,三季度继续下行,但在9月底头部企业大幅上调价格。而在生产利润方面,自去年9月份以来有机硅生产基本就处于亏损的状态,至3季度持续处于深度亏损的状态,7、8月份由于工业硅4210价格上行,有机硅亏损幅度加大,最大亏损超过2000元/吨,9月底随着DMC价格调涨,有机硅生产亏损幅度收至1000元/吨以内。

有机硅企业开工率在三季度相对二季度偏高,带动产量上行。虽然生产亏损幅度较大,但由于要保证企业的现金流需求,开工率仍然有所提升。

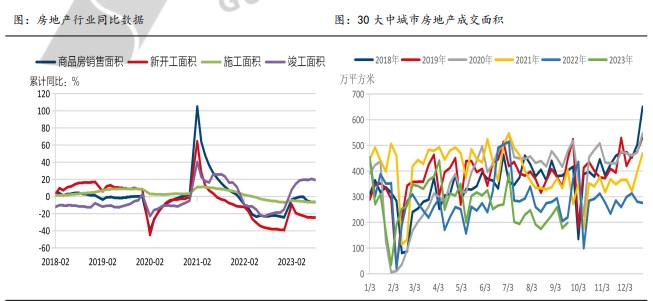

有机硅终端需求的重要影响因素在房地产环节,三季度地产政策调整手段应出尽出,一线城市放松力度较大,认房不认贷政策开始实施,另外房贷存量利率调整推行。但是从30大中城市房地产成交面积来看,销售端并未有太大起色。房地产月度同比数据,除了竣工端以外,其他环节数据仍然是负增长的状态,但下行幅度略有收窄。

3.下游需求:铝合金产业链

2023年三季度铝合金价格呈震荡上行走势,铝合金产量较二季度基本持稳,铝合金需求并无太大变化,后期四季度枯水季到来之后,铝合金需求或有所下降。

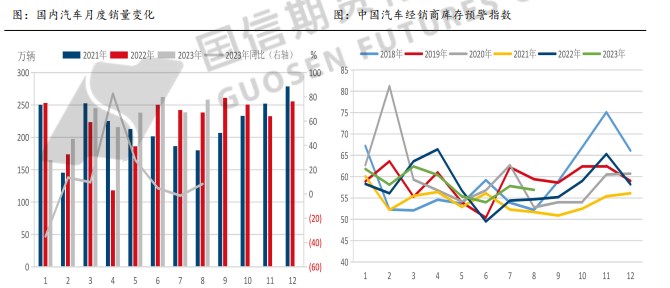

国内三季度汽车销量在7月份表现较差,8月份有所改善,汽车经销商库存预警指数仍然偏高。不过近期新能源电池原材料价格下行速度较快,对新能源车来说成本下降明显,有利于促进新能源车销售。

4.下游需求:出口

2023年1-8月工业硅出口量为37万吨,同比去年下跌18%。工业硅出口自2022年开始已进入下行趋势,2022年内外盘倒挂严重,出口盈利窗口大部分处于关闭状态。2023年出口盈利窗口虽偶有打开,但海外订单情况较差,预计后期出口需求难有太大改观。

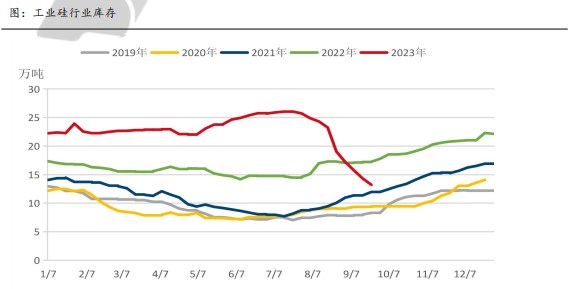

(五)硅产业链库存

三季度工业硅现货库存去化速度较快,但交易所库存快速增加,总体库存在8月中旬超过33万吨,但后期随着多晶硅需求转好,以及有机硅、铝合金下游补库,总体库存快速下行至27万吨。现货市场当前库存压力较小,西南地区硅企9、10月份产能已经锁给期现商,无太大库存压力。但四季度11月底将面临交割库仓单集中注销的问题,届时期货库存将要向现货转移。

多晶硅库存去化速度较快,主要因为下游硅片企业开工率大幅提升,但硅料产量增速较为缓慢,硅料企业库存快速消化。有机硅库存消化相对缓慢,下游需求仍然比较低迷,但8月之后因有机硅企业减产较多,外加下游补库,库存有所去化。

三、后市观点及操作建议

三季度工业硅价格表现相对强势,主要是期现套利行为带动了库存的转移,减轻了现货市场的供给压力,另外多晶硅需求触底反弹及有机硅下游补库两个因素也对工业硅价格上行有推动作用。到四季度,10月份之后,在期货盘面市场将要考虑仓单注销问题如何解决,短期将对盘面构成压力,工业硅价格下行概率较高。到12月份随着枯水季到来,西南地区电价上行,供给端产量也将下降,工业硅价格或将再度受到成本支撑反弹上行。整体来看,四季度工业硅价格或先下行再上行。交易方面,投机交易先空再多,生产企业在10、11月份注意做好套保。

本文链接地址是https://www.qihuo88.net/qhzx/28140.html,转载请注明来源