Mysteel:机械原材料周报(7.10-7.14)

【导读】Mysteel:机械原材料周报(7.10-7.14),核心观点:14日国内钢材指数(Myspic)综合指数报收143.19点,周环比上………

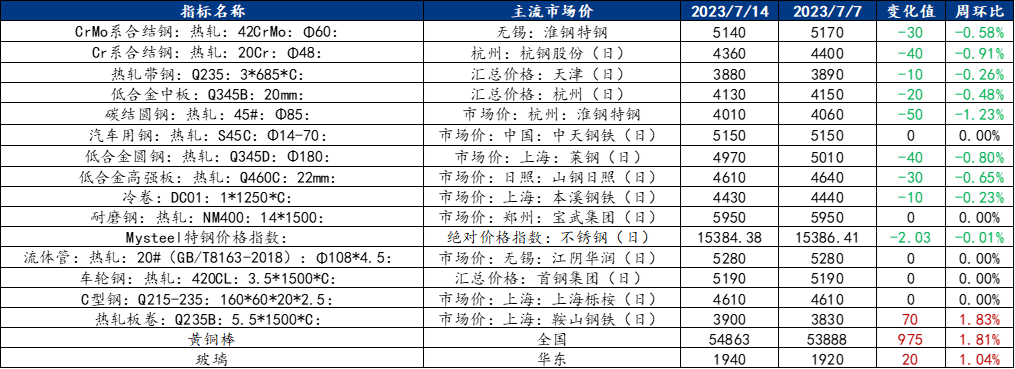

核心观点:14日国内钢材指数(Myspic)综合指数报收143.19点,周环比上涨0.17%。供应方面,本周五大钢材品种供应932.58万吨,减量4.14万吨,降幅0.4%。库存方面,本周五大钢材总库存1618.98万吨,周环比增库17.91万吨,增幅1.1%。消费方面,本周五大品种周消费量降幅0.2%;铜市方面,上周电解铜价格偏强运行,市场交投氛围有所改善。从宏观上看,美国通胀数据超预期降温随之带来市场对于后续美联储加息预期的转向,短期基本金属而言有一定利好;铝市方面上周国内现货铝价震荡上行,供需端近期变动不大,云南持续快速复产、而四川省电力较为紧张,虽然目前实际影响不大但市场担忧情绪仍在。综合来看,关于现阶段“粗钢平控”消息、错峰生产以及年中常规临检等因素影响,临时性检修/减产比例动态性增加,整体供应水平增长空间有限,进而使得淡季累库对市场信心的压制得到部分缓解。此外,伴随供应增量有限的前提下,淡季累库的幅度或将低于预期,叠加需求规律性走弱,钢材整体基本面压力或将低于预期。综合来看,平控消息虽有传出,但实际兑现尚需时日。此外,现阶段多空因素交织加剧钢价波动程度,涨跌趋势难明,钢价延续震荡运行。一、原材料品种价格监测截止2023年7月14日,各原材料当日即时价格以及价格周环比情况如下:![]() 二、机械行业原材料基本面分析——钢材篇主要内容摘要①——中厚板:上周中板价格小幅下滑预计本周价格将承压运行为主供应方面,上周中厚板产量158.79万吨,周环比增加0.9万吨;库存方面,钢厂库存75.8万吨,较上周减少1.95万吨,社会库存110.92万吨,较上周增加2.72万吨,总库存186.72万吨,较上周减少0.77万吨。供应方面,近期中厚板产量依旧维持高位,并且邯钢搬迁后已正式投产,加之利润可观,暂无减产的计划。由于终端整体开工情况欠佳,钢企直供订单有缩水的迹象,库存有所增加。流通方面,本周受到盘面的波动,现货价格震荡为主。贸易商多以随行就市,出货回款为主。需求方面,北方进入多雨高温季节,资源的流通受阻,导致去库放缓。低合金板、宽厚板的订单减少也印证了下游基建、钢结构厂也受到高温的影响需求一般。综合来看,预计本周中板价格将承压运行为主。主要内容摘要②——热轧:热轧供需矛盾体现不足宏观预期推升价格仍有继续向上空间上周国内热轧板卷价格上涨为主,全国24个主要市场3.0mm热轧板卷全国均价3975元/吨,较上上周上涨19元/吨。4.75mm热轧板卷全国均价3913元/吨,较上上周上涨20元/吨。近期市场供需压力稍有缓解,社会库存累积总量偏小,市场消费尚可,采购总体维持。不过成交略差,市场观望心态较为浓厚,内需相较外需差。就近期价格回升,出口价格也略有回升,影响较小,出口暂可维持的情况下,对于外需支撑较强。就本周看,基本面矛盾累计速度偏慢,钢厂订货压力不大,因此补库需求或将继续推动价格回升,本周价格预期会呈现震荡偏强的过程。主要内容摘要③——型钢:贸易商多谨慎按需采购为主,下游需求仅呈刚需,预计本周型钢价格震荡调整上周京津冀地区型钢主流价格震荡调整;供应方面:上周京津冀型钢生产企业的开工率小幅下降,产能利用率小幅上升。上周唐山地区个别型钢生产企业进入停产检修销售现货库存的状态,京津冀除唐山外企业生产情况周环比无异。需求方面:上周唐山20家调坯型钢厂周度成交28.5万吨,周环比上升42%,随着期钢震荡上行以及原料方坯价格上调,型材价格随之跟涨,成交有所转好。综合来看,当前贸易商多谨慎按需采购为主,下游需求仅呈刚需。预计短期京津冀型材价格继续震荡调整。三、机械行业原材料基本面分析——有色篇主要内容摘要④——铜:上周电解铜价格偏强运行,预计本周价格将震荡回调上周电解铜价格偏强运行,市场交投氛围有所改善。从宏观上看,美国通胀数据超预期降温随之带来市场对于后续美联储加息预期的转向,短期基本金属而言有一定利好。基本面上,原料端扰动不断,供应前景担忧加剧;国内库存虽在积累,但仍处于较低水平,随着进口窗口关闭,出口机会打开,后续的进口量或有下滑,国内炼厂出口将增多,国内供应或有减少;需求端虽然在高铜价阶段释放并不顺畅,但铜价下跌阶段依然有一定的接货情绪体现,整体需求尚存韧性,但搅动因素较多,需要提防。市场情绪转向带来的价格上行驱动力已基本体现,进一步上涨的助推力略显不足,本周或许会面临适度的回调,多关注下游订单的释放表现,预计运行区间在68600-70300元/吨。四、机械行业动态热点信息一览1.临工重机百台混动无人驾驶矿用车批量发车2023年7月6日,临工重机100台混动无人驾驶矿车发车仪式在临工重机数字化工厂举行,该批矿车将发往新疆某露天煤矿,实现单矿超百台无人驾驶矿用车商业化批量应用,树立绿色智慧矿山建设新样板,为矿用装备行业低碳、绿色、高效可持续发展提供对标样板与宝贵经验。近年来,响应国家“双碳”目标,临工重机全力推进数字化转型升级,在电动化、智能化等领域持续取得突破。公司无人驾驶和智能化平台创新应用已成为行业先锋典范;矿用车“纯电、混合动力和无人驾驶”技术突破了多项难题,实现了传统矿山开采、无人驾驶技术以及车辆技术深度融合,助力打造国家智慧矿山标杆项目建设典范。2.1-5月工程机械产品出口额增30.4%,俄罗斯仍为最大出口国据海关数据整理,2023年1-5月我国工程机械进出口贸易额为218.41亿美元,同比增长27.2%。其中进口金额10.91亿美元,同比下降12.9%;出口金额207.51亿美元,同比增长30.4%,贸易顺差196.6亿美元,同比增加50.04亿美元。进口方面,零部件进口7.54亿美元,同比下降4.1%。整机进口3.36亿美元,同比下降27.8%。进口额增长主要产品有:履带式挖掘机、堆垛机、320马力以下推土机等。出口方面,零部件出口61.49亿美元,同比增长8.69%。整机出口146.02亿美元,同比增长42.4%。1-5月出口额增加的主要整机有:履带挖掘机、电动叉车、装载机、内燃叉车、其他汽车起重机、电梯及扶梯、非公路用自卸车等。出口额减少的主要有:混凝土泵车、打桩机及工程钻机等。主要出口国别方面,2023年1-5月,出口俄罗斯联邦28.48亿美元,同比增长217.71%;出口印度7.35亿美元,同比增长35.1%;出口非洲拉美35.36亿美元,同比增长22.4%;出口东盟32.14亿美元,同比增长9.9%;出口欧盟及英国28.67亿美元,同比增长13.9%;出口美国18.62亿美元,同比增长12.65%,占比为8.97%。俄罗斯仍为中国工程机械单一国别最大出口市场。机械行业月报线上版已上新,若有需要详细定制版,欢迎各位行业伙伴随时联系我,或添加企业微信交流。感谢阅读!

二、机械行业原材料基本面分析——钢材篇主要内容摘要①——中厚板:上周中板价格小幅下滑预计本周价格将承压运行为主供应方面,上周中厚板产量158.79万吨,周环比增加0.9万吨;库存方面,钢厂库存75.8万吨,较上周减少1.95万吨,社会库存110.92万吨,较上周增加2.72万吨,总库存186.72万吨,较上周减少0.77万吨。供应方面,近期中厚板产量依旧维持高位,并且邯钢搬迁后已正式投产,加之利润可观,暂无减产的计划。由于终端整体开工情况欠佳,钢企直供订单有缩水的迹象,库存有所增加。流通方面,本周受到盘面的波动,现货价格震荡为主。贸易商多以随行就市,出货回款为主。需求方面,北方进入多雨高温季节,资源的流通受阻,导致去库放缓。低合金板、宽厚板的订单减少也印证了下游基建、钢结构厂也受到高温的影响需求一般。综合来看,预计本周中板价格将承压运行为主。主要内容摘要②——热轧:热轧供需矛盾体现不足宏观预期推升价格仍有继续向上空间上周国内热轧板卷价格上涨为主,全国24个主要市场3.0mm热轧板卷全国均价3975元/吨,较上上周上涨19元/吨。4.75mm热轧板卷全国均价3913元/吨,较上上周上涨20元/吨。近期市场供需压力稍有缓解,社会库存累积总量偏小,市场消费尚可,采购总体维持。不过成交略差,市场观望心态较为浓厚,内需相较外需差。就近期价格回升,出口价格也略有回升,影响较小,出口暂可维持的情况下,对于外需支撑较强。就本周看,基本面矛盾累计速度偏慢,钢厂订货压力不大,因此补库需求或将继续推动价格回升,本周价格预期会呈现震荡偏强的过程。主要内容摘要③——型钢:贸易商多谨慎按需采购为主,下游需求仅呈刚需,预计本周型钢价格震荡调整上周京津冀地区型钢主流价格震荡调整;供应方面:上周京津冀型钢生产企业的开工率小幅下降,产能利用率小幅上升。上周唐山地区个别型钢生产企业进入停产检修销售现货库存的状态,京津冀除唐山外企业生产情况周环比无异。需求方面:上周唐山20家调坯型钢厂周度成交28.5万吨,周环比上升42%,随着期钢震荡上行以及原料方坯价格上调,型材价格随之跟涨,成交有所转好。综合来看,当前贸易商多谨慎按需采购为主,下游需求仅呈刚需。预计短期京津冀型材价格继续震荡调整。三、机械行业原材料基本面分析——有色篇主要内容摘要④——铜:上周电解铜价格偏强运行,预计本周价格将震荡回调上周电解铜价格偏强运行,市场交投氛围有所改善。从宏观上看,美国通胀数据超预期降温随之带来市场对于后续美联储加息预期的转向,短期基本金属而言有一定利好。基本面上,原料端扰动不断,供应前景担忧加剧;国内库存虽在积累,但仍处于较低水平,随着进口窗口关闭,出口机会打开,后续的进口量或有下滑,国内炼厂出口将增多,国内供应或有减少;需求端虽然在高铜价阶段释放并不顺畅,但铜价下跌阶段依然有一定的接货情绪体现,整体需求尚存韧性,但搅动因素较多,需要提防。市场情绪转向带来的价格上行驱动力已基本体现,进一步上涨的助推力略显不足,本周或许会面临适度的回调,多关注下游订单的释放表现,预计运行区间在68600-70300元/吨。四、机械行业动态热点信息一览1.临工重机百台混动无人驾驶矿用车批量发车2023年7月6日,临工重机100台混动无人驾驶矿车发车仪式在临工重机数字化工厂举行,该批矿车将发往新疆某露天煤矿,实现单矿超百台无人驾驶矿用车商业化批量应用,树立绿色智慧矿山建设新样板,为矿用装备行业低碳、绿色、高效可持续发展提供对标样板与宝贵经验。近年来,响应国家“双碳”目标,临工重机全力推进数字化转型升级,在电动化、智能化等领域持续取得突破。公司无人驾驶和智能化平台创新应用已成为行业先锋典范;矿用车“纯电、混合动力和无人驾驶”技术突破了多项难题,实现了传统矿山开采、无人驾驶技术以及车辆技术深度融合,助力打造国家智慧矿山标杆项目建设典范。2.1-5月工程机械产品出口额增30.4%,俄罗斯仍为最大出口国据海关数据整理,2023年1-5月我国工程机械进出口贸易额为218.41亿美元,同比增长27.2%。其中进口金额10.91亿美元,同比下降12.9%;出口金额207.51亿美元,同比增长30.4%,贸易顺差196.6亿美元,同比增加50.04亿美元。进口方面,零部件进口7.54亿美元,同比下降4.1%。整机进口3.36亿美元,同比下降27.8%。进口额增长主要产品有:履带式挖掘机、堆垛机、320马力以下推土机等。出口方面,零部件出口61.49亿美元,同比增长8.69%。整机出口146.02亿美元,同比增长42.4%。1-5月出口额增加的主要整机有:履带挖掘机、电动叉车、装载机、内燃叉车、其他汽车起重机、电梯及扶梯、非公路用自卸车等。出口额减少的主要有:混凝土泵车、打桩机及工程钻机等。主要出口国别方面,2023年1-5月,出口俄罗斯联邦28.48亿美元,同比增长217.71%;出口印度7.35亿美元,同比增长35.1%;出口非洲拉美35.36亿美元,同比增长22.4%;出口东盟32.14亿美元,同比增长9.9%;出口欧盟及英国28.67亿美元,同比增长13.9%;出口美国18.62亿美元,同比增长12.65%,占比为8.97%。俄罗斯仍为中国工程机械单一国别最大出口市场。机械行业月报线上版已上新,若有需要详细定制版,欢迎各位行业伙伴随时联系我,或添加企业微信交流。感谢阅读!

本文链接地址是https://www.qihuo88.net/qhzx/26585.html,转载请注明来源