【导读】 来源:期货日报 价格将在16000—18300元/吨振荡 短期来看,受多晶硅和硅片降价的影响,工业硅现货价格跟随下跌。中长期来看,2023年二季度以后,待多晶硅产能逐渐释放,将带动工业硅价格上行。 图为我国工业硅产量(单位:万吨) 作为全国首个新能源金属期货品种,工业硅是“硅能源”产业上游重要原料之一,对我…

![行情图]() 来源:期货日报

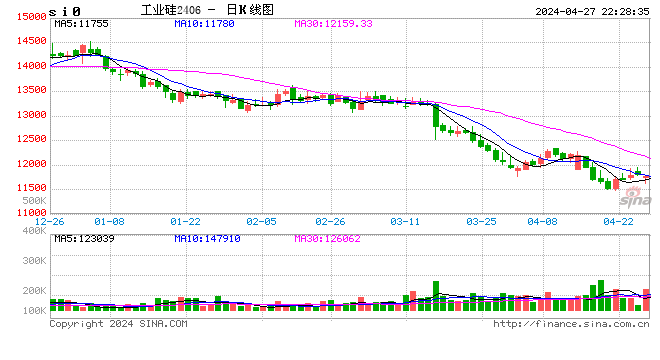

价格将在16000—18300元/吨振荡

短期来看,受多晶硅和硅片降价的影响,工业硅现货价格跟随下跌。中长期来看,2023年二季度以后,待多晶硅产能逐渐释放,将带动工业硅价格上行。

来源:期货日报

价格将在16000—18300元/吨振荡

短期来看,受多晶硅和硅片降价的影响,工业硅现货价格跟随下跌。中长期来看,2023年二季度以后,待多晶硅产能逐渐释放,将带动工业硅价格上行。

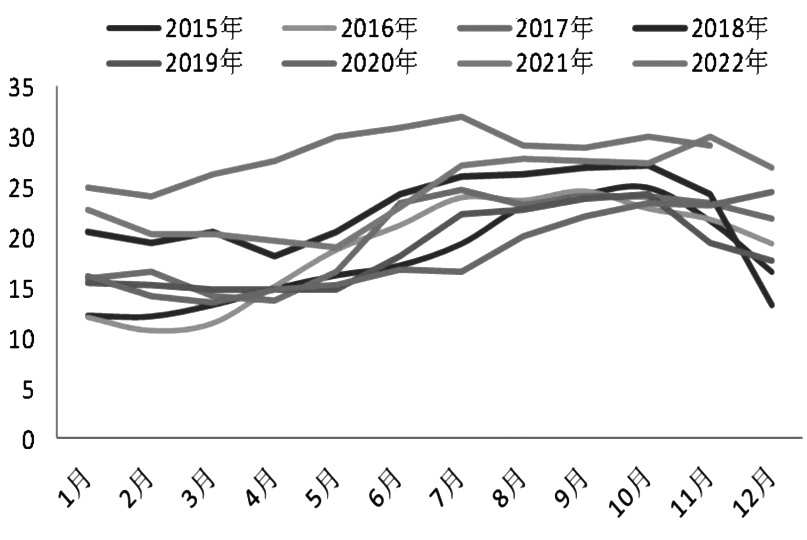

![图为我国工业硅产量(单位:万吨)]() 图为我国工业硅产量(单位:万吨)

作为全国首个新能源金属期货品种,工业硅是“硅能源”产业上游重要原料之一,对我国光伏等新能源行业健康有序发展至关重要,对提升产业韧性和运用期货市场管理风险同样具有重要意义。据统计,截至2022年11月,我国光伏累计装机容量达372.02GW,同比增长29.4%。受多方利好政策推动,预计未来2—3年我国光伏装机量将维持高增速,以多晶硅和工业硅为代表的上游原材料需求也将保持旺盛姿态。

供给侧结构改善

我国是全球最大的工业硅生产国,也是工业硅主要产地。截至2022年11月,全国工业硅产能为628.6万吨,占全球总产能的77%。尽管我国工业硅产能规模最大,生产工业硅的企业有255家,但由于不规范的零散产能较多,所以导致整体产能利用率较低。据统计,2022年工业硅产能利用率在50%—60%之间波动,远低于海外70%左右的产能利用率。今年,在多晶硅价格涨至历史高位、光伏装机量连续3年爆发式增长的背景下,国内部分闲置产能才得以重新开启,推动行业产能利用率大幅提升至最高63.58%,近10年来首次超过海外。

需求侧快速扩张

工业硅下游需求大致分为以下三大类:

第一,需求占比最大的是有机硅,有机硅是功能独特、性能优异的化工新材料。作为大宗原料,在纺织、电子、日化、建筑、汽车等传统领域有广泛应用。如今我国已成为全球有机硅材料最大消费国,正奔向全球有机硅生产强国。截至2022年11月,国内有机硅中间体(DMC)累计产量为156.75万吨,同比增长21.02%。据预测,2023年我国大约还有77.5万吨新增产能。预计2023年之后,我国单体产能约为342.5万吨,未来2—3年有机硅的价格将因为大量供应释放而受到压制。

第二,光伏行业同样值得关注,光伏经历了10年的技术革新,目前已具备健康、良性的市场前景。近两年,多晶硅企业对有机硅需求有显著提升,面对多晶硅需求持续提升,国内企业大举扩张,已公告的多晶硅新增产能总规划高达291万吨。根据目前各家企业的产能规划,未来3年将迎来投产高峰期,累计将有111.5万吨产能分批陆续投放。预计2022年、2023年、2024年我国多晶硅产能将分别达到72万吨、123万吨、167万吨,能够释放出的产量分别为66万吨、115万吨、156万吨。2023年后,国内多晶硅仍可能存在供给过剩压力。由此预计,未来3年多晶硅领域对工业硅的需求量分别为79万吨、113万吨、122万吨(生产1吨多晶硅需要1.1—1.2吨工业硅),年均复合增速为28%。

第三,硅铝合金近5年对工业硅的需求占比有所下滑。一方面,自2022年以来,房地产新开工和拿地增速下滑,从而导致房地产端的铝合金消费走弱。另一方面,新能源板块在一定程度上承接了部分房地产端流失的需求,新能源汽车由于结构差异通常比传统燃油车重100—250KG,轻量化可助力电动车实现长续航的需求。

总结及后市展望

总而言之,工业硅供给侧结构改善,需求侧快速扩张,市场供需维持紧平衡状态。短期来看,工业硅以卖出套保为主,且现货价格近期受多晶硅和硅片降价的影响跟随下跌。成本方面,新疆地区工业硅完全成本为16238.10元/吨,折合盘面利润为822元/吨,目前还未触发企业亏损减产的利润水平线。库存方面,工业硅工厂库存处于年内高水平,约为9.71万吨。临近年底,人员到岗率相对较低,短期令需求走弱,工业硅价格维持弱势,预计近期价格将在16000—18300元/吨区间窄幅振荡。中长期来看,2023年二季度后,待多晶硅产能逐渐释放,将带动工业硅价格上行。(作者单位:大地期货)

图为我国工业硅产量(单位:万吨)

作为全国首个新能源金属期货品种,工业硅是“硅能源”产业上游重要原料之一,对我国光伏等新能源行业健康有序发展至关重要,对提升产业韧性和运用期货市场管理风险同样具有重要意义。据统计,截至2022年11月,我国光伏累计装机容量达372.02GW,同比增长29.4%。受多方利好政策推动,预计未来2—3年我国光伏装机量将维持高增速,以多晶硅和工业硅为代表的上游原材料需求也将保持旺盛姿态。

供给侧结构改善

我国是全球最大的工业硅生产国,也是工业硅主要产地。截至2022年11月,全国工业硅产能为628.6万吨,占全球总产能的77%。尽管我国工业硅产能规模最大,生产工业硅的企业有255家,但由于不规范的零散产能较多,所以导致整体产能利用率较低。据统计,2022年工业硅产能利用率在50%—60%之间波动,远低于海外70%左右的产能利用率。今年,在多晶硅价格涨至历史高位、光伏装机量连续3年爆发式增长的背景下,国内部分闲置产能才得以重新开启,推动行业产能利用率大幅提升至最高63.58%,近10年来首次超过海外。

需求侧快速扩张

工业硅下游需求大致分为以下三大类:

第一,需求占比最大的是有机硅,有机硅是功能独特、性能优异的化工新材料。作为大宗原料,在纺织、电子、日化、建筑、汽车等传统领域有广泛应用。如今我国已成为全球有机硅材料最大消费国,正奔向全球有机硅生产强国。截至2022年11月,国内有机硅中间体(DMC)累计产量为156.75万吨,同比增长21.02%。据预测,2023年我国大约还有77.5万吨新增产能。预计2023年之后,我国单体产能约为342.5万吨,未来2—3年有机硅的价格将因为大量供应释放而受到压制。

第二,光伏行业同样值得关注,光伏经历了10年的技术革新,目前已具备健康、良性的市场前景。近两年,多晶硅企业对有机硅需求有显著提升,面对多晶硅需求持续提升,国内企业大举扩张,已公告的多晶硅新增产能总规划高达291万吨。根据目前各家企业的产能规划,未来3年将迎来投产高峰期,累计将有111.5万吨产能分批陆续投放。预计2022年、2023年、2024年我国多晶硅产能将分别达到72万吨、123万吨、167万吨,能够释放出的产量分别为66万吨、115万吨、156万吨。2023年后,国内多晶硅仍可能存在供给过剩压力。由此预计,未来3年多晶硅领域对工业硅的需求量分别为79万吨、113万吨、122万吨(生产1吨多晶硅需要1.1—1.2吨工业硅),年均复合增速为28%。

第三,硅铝合金近5年对工业硅的需求占比有所下滑。一方面,自2022年以来,房地产新开工和拿地增速下滑,从而导致房地产端的铝合金消费走弱。另一方面,新能源板块在一定程度上承接了部分房地产端流失的需求,新能源汽车由于结构差异通常比传统燃油车重100—250KG,轻量化可助力电动车实现长续航的需求。

总结及后市展望

总而言之,工业硅供给侧结构改善,需求侧快速扩张,市场供需维持紧平衡状态。短期来看,工业硅以卖出套保为主,且现货价格近期受多晶硅和硅片降价的影响跟随下跌。成本方面,新疆地区工业硅完全成本为16238.10元/吨,折合盘面利润为822元/吨,目前还未触发企业亏损减产的利润水平线。库存方面,工业硅工厂库存处于年内高水平,约为9.71万吨。临近年底,人员到岗率相对较低,短期令需求走弱,工业硅价格维持弱势,预计近期价格将在16000—18300元/吨区间窄幅振荡。中长期来看,2023年二季度后,待多晶硅产能逐渐释放,将带动工业硅价格上行。(作者单位:大地期货)

本文链接地址是https://www.qihuo88.net/qhzx/20892.html,转载请注明来源

图为我国工业硅产量(单位:万吨)

图为我国工业硅产量(单位:万吨)