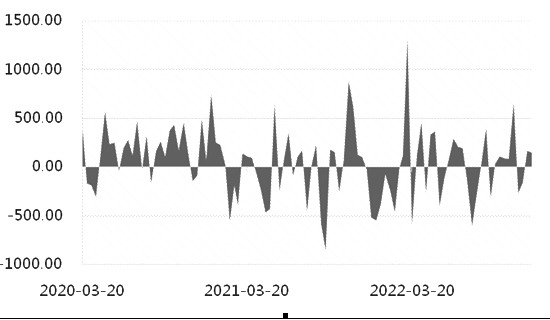

图为2020年3月至今铝锭现货升贴水(单位:元/吨)

图为2020年3月至今铝锭现货升贴水(单位:元/吨)

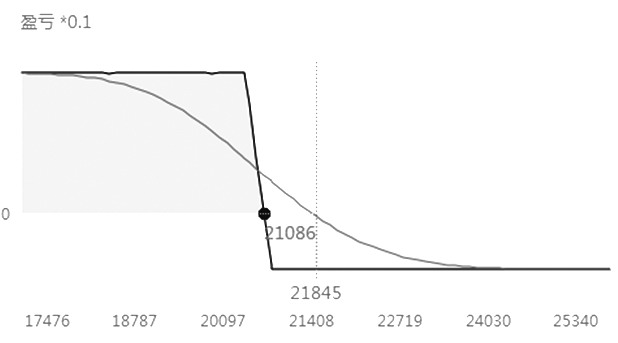

图为熊市看跌价差策略到期盈亏损益

图为熊市看跌价差策略到期盈亏损益

本文链接地址是https://www.qihuo88.net/qhzx/20560.html,转载请注明来源

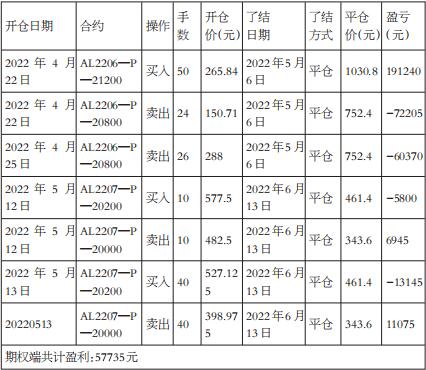

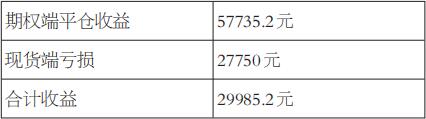

【导读】 期货日报 2022年,大宗商品市场面临着前所未有的压力。随着市场波动加剧,实体企业利用期货、期权等衍生工具规避风险的需求逐步增长。截至2022年12月中旬,A股已有近300家上市公司发布了793份关于商品期货套期保值业务的公告,涉及拟参与期货交易的资金合计近600亿元。目前产融结合已深入实体企业,本文以L铝锭生…

本文链接地址是https://www.qihuo88.net/qhzx/20560.html,转载请注明来源