【导读】 来源:期货日报 12月,在原油价格累计大幅下跌的阶段,PTA走势先抑后扬,而乙二醇走势明显偏强。在此阶段,不少需求主要为国内市场的化工品走出了和原油价格走势相背离的格局,其中不乏是受到国内疫情防控政策调整、需求预期回暖等因素的影响,但等市场降温,回归商品基本面本身之后,聚酯产业链的产品该何…

![行情图]()

来源:期货日报

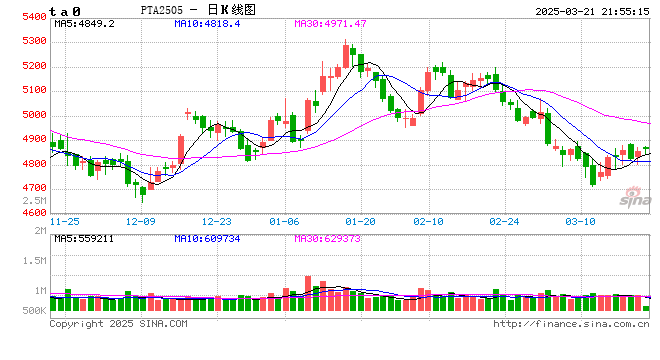

12月,在原油价格累计大幅下跌的阶段,PTA走势先抑后扬,而乙二醇走势明显偏强。在此阶段,不少需求主要为国内市场的化工品走出了和原油价格走势相背离的格局,其中不乏是受到国内疫情防控政策调整、需求预期回暖等因素的影响,但等市场降温,回归商品基本面本身之后,聚酯产业链的产品该何去何自从呢?

12月PTA转为去库,PX利润预计向PTA端过渡

自11月起,聚酯端开始大力减产降负,聚酯综合开工率从82%下跌10个百分点,虽然涤纶长丝供应缩量情况一直延续至今,但是降负的幅度已经减缓,预计后续产量下行的空间不大。由于本次减产的力度过大,逐步传导至上游原料端,叠加PTA近一个月检修量大幅增加,日损失量超过7万吨,逐步逼近历史高位,PTA开工率下跌6.5个百分点至66.8%。由于超预期的检修量导致12月PTA极大可能转为去库,之前由于投产带来的累库预期被扭转。

由于PX最大内需下游的PTA阶段性下调负荷,上周负荷更是跌至10月以来新低,这对PX端带来了不小的压力,预计PX最大内需12月供应提升无明显改善的驱动力,叠加PX的投产较为顺利,12月PX端的累库幅度加剧。上周受原油和石脑油跌幅扩大的影响,PX利润环比走扩27%至294美元/吨。值得注意的是,上周PX端利润的扩大完全是因为石脑油和原油价格下跌带来的,并非源于自身基本面库存压力改善,而且PX利润与PTA利润本就存在相互压缩的格局,因此在PTA的库存压力逐步转移至PX端的时候,PX的利润预计向PTA加工费过渡,PX走势在12月显得更弱。综上,短期来看PTA仍然保持振荡走势,而05合约由于投产压力逼近,仍然以悲观心态看空。

乙二醇持续累库格局未改,但同时估值修复

截至12月12日,华东主要港口库存总量94.67万吨,环比上一统计周期增加4.9万吨。目前,乙二醇港口库存已经处于绝对高位,甚至超过2020年的同期水平,聚酯端的持续降负荷抑制了采购心态,发货量持续走低,滞港现象严重。但港口库存持续高企的同时乙二醇投产进度仍然顺利,给供给端造成了一定压力。截至目前,陕煤榆林3条线各60万吨装置已投产,盛虹石化200万吨装置12月初开车,海南炼化80万吨乙二醇装置预计12月底开车。已有设备供应仍在持续提升,内蒙古通辽30万吨乙二醇装置12月1日开始停车,计划12月15日重启,本周末左右见产品。

近期乙二醇由于处于移仓换月期,估值大幅修复,其中甲醇制乙二醇以及一体化利润修复情况最为乐观,给乙二醇的综合开工率又提供了一份驱动力。不难看出,近期具有烯烃属性的乙二醇和原油价格走势分化严重,乙二醇的几次反弹不仅受轻制石脑油的价格上涨提振,而且受到国内需求回升预期影响。需求主要为国内市场的化工品在本次“混乱期”尝到甜头,但是回归到乙二醇的基本面后可以看出,本次回升并不具有较强的持续性,因此乙二醇在持续累库的格局中,仍然没有明显的向上驱动。

聚酯库存终于呈现去化,但仍处于高位水平

聚酯在经历了长达近两个月的减产降负后,终于迎来了一丝曙光,长丝库存连续两周保持去库存的格局,不过目前库存仍然处于高位。现货产销逐步好转的主要原因在于疫情防控政策优化后带来的消费回暖预期,但实际消费的复苏仍然需要时间。前期因为原料端扰动,尤其是PTA被原油价格下跌所拖累,而聚酯价格较上游原材料价格较为抗跌,导致现货加工费的整体回升。不过由于临近春节,企业需要资金回笼,在工厂休假时间较早以及缺少订单的大环境下,即使现金流水平恢复情况乐观,后期聚酯提负的可能性也不大,后续仍要持续关注企业成品库存降至合理水平的时间节点。综上所述,聚酯的整体表现仍然是偏弱振荡,在开工没有明显提负的情况下,对上游原料PTA和乙二醇没有需求上的利好。(作者单位:东吴期货)

本文内容仅供参考,据此入市风险自担

本文链接地址是https://www.qihuo88.net/qhzx/20445.html,转载请注明来源