【导读】 来源:期货日报 目前供需基本面多空交织,对甲醇上涨的驱动力明显不足。但从宏观面来看,随着国内疫情防控措施的进一步优化,利好预期推动下,甲醇大概率将向上修复估值。 10月甲醇期货自高位快速下跌后,11月主力合约主要围绕2460—2650元/吨区间持续振荡。12月,在估值处于低位以及宏观利好驱动的背景下,甲…

来源:期货日报

目前供需基本面多空交织,对甲醇上涨的驱动力明显不足。但从宏观面来看,随着国内疫情防控措施的进一步优化,利好预期推动下,甲醇大概率将向上修复估值。

来源:期货日报

目前供需基本面多空交织,对甲醇上涨的驱动力明显不足。但从宏观面来看,随着国内疫情防控措施的进一步优化,利好预期推动下,甲醇大概率将向上修复估值。

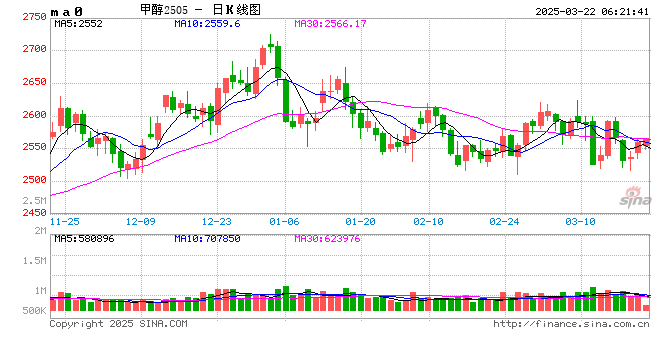

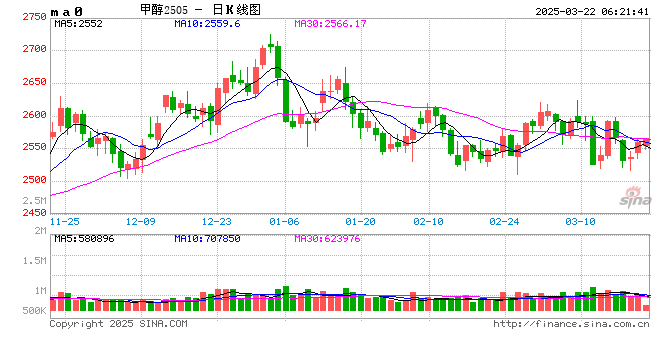

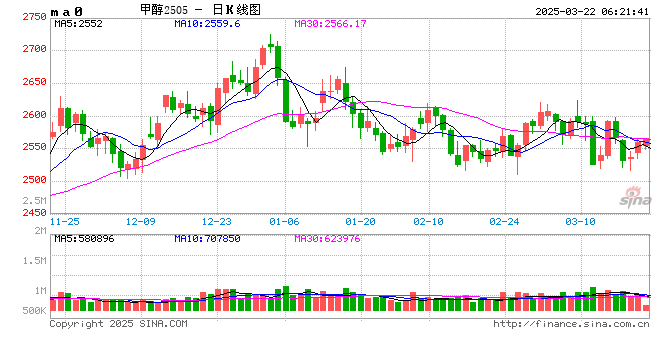

10月甲醇期货自高位快速下跌后,11月主力合约主要围绕2460—2650元/吨区间持续振荡。12月,在估值处于低位以及宏观利好驱动的背景下,甲醇能否走出振荡行情呢?本文作出以下分析。

基本面多空交织

今年以来,煤和天然气价格虽然出现一定波动,但总体维持平稳态势。而由于下游需求疲弱,甲醇呈振荡偏弱态势,生产企业总体亏损。根据市场数据,从5月以来,煤制甲醇企业开始再次出现亏损,且亏损幅度持续扩大。11月15日,煤制甲醇税前毛利最大亏损达到850元/吨。近期,亏损虽有减少,但甲醇估值整体处于偏低水平。

10月底,一方面,西北地区部分天然气制甲醇装置开始季节性停车检修;另一方面,由于亏损扩大,河南、山东等地的煤制甲醇装置降负和检修增多,甲醇总体开工率由高位回落。最近两周,随着煤制甲醇装置亏损减少,前期降负和检修企业逐渐复工,煤制甲醇开工率有所上升。但进入12月,天然气制甲醇装置由于季节性检修计划,开工率将进一步下降。根据历史统计数据,12月底天然气制甲醇开工率将下降至20%—30%,目前最新周度开工率为46.33%,仍有较大的下降空间。

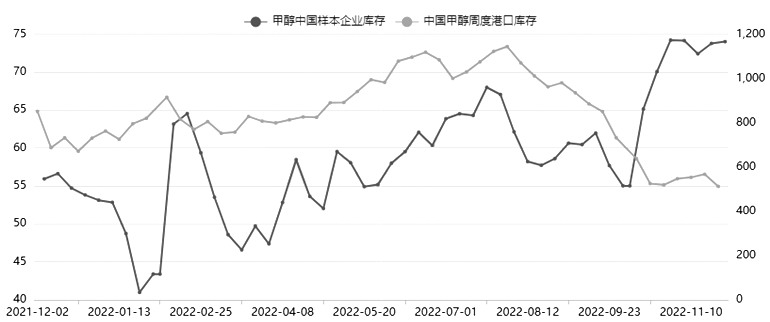

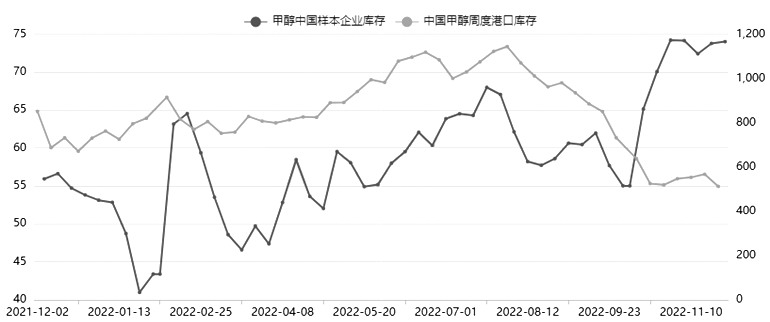

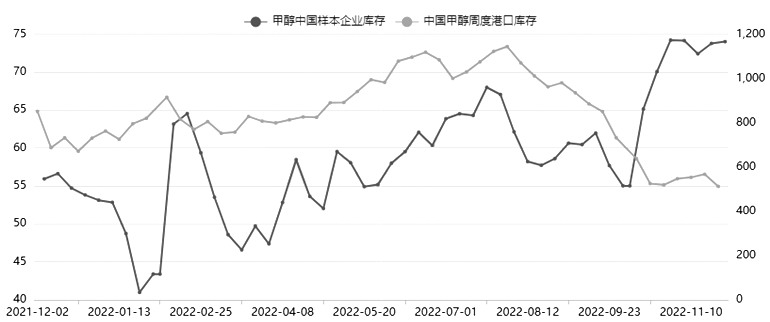

11月,受部分装置恢复运行及部分企业发货遇阻影响,甲醇企业库存持续高位运行。而11月甲醇沿海主要港口库存先涨后降,累库速度明显低于预期。同时,11月甲醇进口量环比下降,也减少了港口库存压力。数据显示,预估11月甲醇进口量在97万吨,较上月下跌5.16万吨,跌幅为5.05%。从现货价格来看,内地生产企业为缓解库存增加压力,企业不断调降以促进出货。港口地区货源仍整体偏紧,库存相对偏低,月内业者多低价惜售,现货价格走势偏强,总体出现内地弱港口强的局面。

MTO工厂仍有计划停工

甲醇制烯烃作为甲醇的新兴下游需求,其占甲醇下游总体需求的比重目前已超过50%。在其他传统下游需求变动不大的情况下,甲醇制烯烃装置开工率变化将较大反映甲醇下游需求。根据市场数据,甲醇制烯烃开工率由10月27日当周的72.98%上升到11月24日当周的76.76%,涨幅3.78%。虽对下游需求预期偏弱,但甲醇制烯烃装置在长期停车装置重启后,开工率却意外上升。12月考虑到自身利润,沿海重要MTO工厂仍有计划停车检修,部分MTO工厂仍在销售原料甲醇,整体需求依然偏弱。

近期,随着国内疫情防控措施的进一步优化,商品市场整体情绪有所修复。此外,11月22日国务院常务会议部署抓实抓好稳经济—揽子政策和接续措施全面落地见效,巩固经济回稳向上基础。次日金融支持房地产16条“靴子”落地,六大行给予17家房企的意向性授信额度已达12750亿元,银保监会称“保交楼”专项借款资金已基本投放至项目。11月25日,中国人民银行发布公告,决定于2022年12月5日降低金融机构存款准备金率0.25个百分点。各项支持政策持续推出,宏观预期偏好,这成为甲醇价格上涨的主要驱动力。

综上所述,目前供需基本面多空交织,对甲醇上涨的驱动力明显不足。但从宏观面来看,随着国内疫情防控措施的进一步优化,利好预期推动下,甲醇大概率将向上修复估值。但后市需谨防原油大跌以及全球需求担忧情绪增加等利空风险。

10月甲醇期货自高位快速下跌后,11月主力合约主要围绕2460—2650元/吨区间持续振荡。12月,在估值处于低位以及宏观利好驱动的背景下,甲醇能否走出振荡行情呢?本文作出以下分析。

基本面多空交织

今年以来,煤和天然气价格虽然出现一定波动,但总体维持平稳态势。而由于下游需求疲弱,甲醇呈振荡偏弱态势,生产企业总体亏损。根据市场数据,从5月以来,煤制甲醇企业开始再次出现亏损,且亏损幅度持续扩大。11月15日,煤制甲醇税前毛利最大亏损达到850元/吨。近期,亏损虽有减少,但甲醇估值整体处于偏低水平。

10月底,一方面,西北地区部分天然气制甲醇装置开始季节性停车检修;另一方面,由于亏损扩大,河南、山东等地的煤制甲醇装置降负和检修增多,甲醇总体开工率由高位回落。最近两周,随着煤制甲醇装置亏损减少,前期降负和检修企业逐渐复工,煤制甲醇开工率有所上升。但进入12月,天然气制甲醇装置由于季节性检修计划,开工率将进一步下降。根据历史统计数据,12月底天然气制甲醇开工率将下降至20%—30%,目前最新周度开工率为46.33%,仍有较大的下降空间。

11月,受部分装置恢复运行及部分企业发货遇阻影响,甲醇企业库存持续高位运行。而11月甲醇沿海主要港口库存先涨后降,累库速度明显低于预期。同时,11月甲醇进口量环比下降,也减少了港口库存压力。数据显示,预估11月甲醇进口量在97万吨,较上月下跌5.16万吨,跌幅为5.05%。从现货价格来看,内地生产企业为缓解库存增加压力,企业不断调降以促进出货。港口地区货源仍整体偏紧,库存相对偏低,月内业者多低价惜售,现货价格走势偏强,总体出现内地弱港口强的局面。

MTO工厂仍有计划停工

甲醇制烯烃作为甲醇的新兴下游需求,其占甲醇下游总体需求的比重目前已超过50%。在其他传统下游需求变动不大的情况下,甲醇制烯烃装置开工率变化将较大反映甲醇下游需求。根据市场数据,甲醇制烯烃开工率由10月27日当周的72.98%上升到11月24日当周的76.76%,涨幅3.78%。虽对下游需求预期偏弱,但甲醇制烯烃装置在长期停车装置重启后,开工率却意外上升。12月考虑到自身利润,沿海重要MTO工厂仍有计划停车检修,部分MTO工厂仍在销售原料甲醇,整体需求依然偏弱。

近期,随着国内疫情防控措施的进一步优化,商品市场整体情绪有所修复。此外,11月22日国务院常务会议部署抓实抓好稳经济—揽子政策和接续措施全面落地见效,巩固经济回稳向上基础。次日金融支持房地产16条“靴子”落地,六大行给予17家房企的意向性授信额度已达12750亿元,银保监会称“保交楼”专项借款资金已基本投放至项目。11月25日,中国人民银行发布公告,决定于2022年12月5日降低金融机构存款准备金率0.25个百分点。各项支持政策持续推出,宏观预期偏好,这成为甲醇价格上涨的主要驱动力。

综上所述,目前供需基本面多空交织,对甲醇上涨的驱动力明显不足。但从宏观面来看,随着国内疫情防控措施的进一步优化,利好预期推动下,甲醇大概率将向上修复估值。但后市需谨防原油大跌以及全球需求担忧情绪增加等利空风险。

本文链接地址是https://www.qihuo88.net/qhzx/20068.html,转载请注明来源