本文链接地址是https://www.qihuo88.net/qhzx/19569.html,转载请注明来源

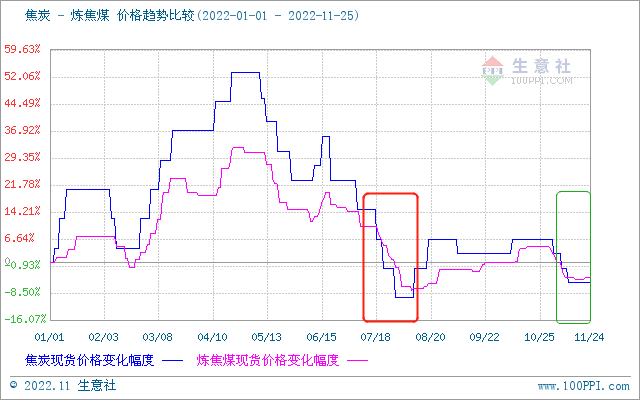

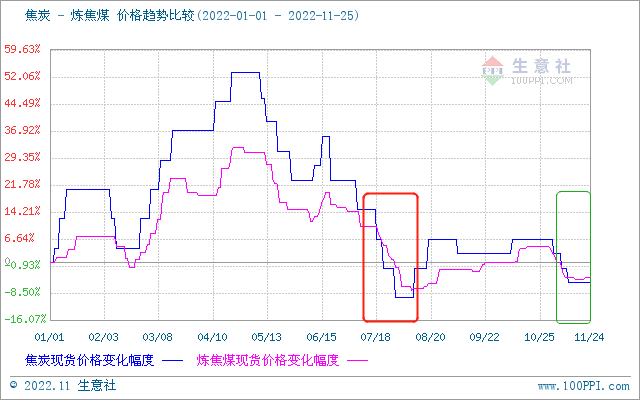

【导读】生意社11月27日讯 从2019-2022年焦炭价格年度对比图可以看出2022年上半年焦炭走势依旧处于历史同期高位,2022年下半年价格开始下滑,截止2022年11月25日焦炭价格在2300元/吨,已经比较接近去年同期价格。 从生意社焦炭月K柱图来看,2022年焦炭价格涨跌参半,上行月份5个月,下行月份4个月,保持平稳1个月,其中最高涨幅在4月上涨21.91%,最高跌幅在7月下跌26.67%。 注:商品价格K柱图…

本文链接地址是https://www.qihuo88.net/qhzx/19569.html,转载请注明来源