来源:期货日报

巴西于2019年启动了RenovaBio政策,脱碳信用交易成为其中最核心的工具。短周期上,销售碳信用带来的收益已经能够重塑制糖或制醇间的性价比,进而开始影响糖厂的生产意愿。长周期上,如果巴西坚定地履行其制定的碳减排强制目标,巴西食糖的供需平衡表面临调整;一旦巴西甘蔗扩种的速度慢于乙醇需求的增速,巴西的年度制糖比区间面临大幅下修,同时中南部产糖峰值将从4000万—5000万吨下调至1000万吨,巴西的糖可出口量将从2000万—3000万吨下降至不足1000万吨。随着碳减排计划的实施,全球食糖供需平衡表的容错率变低。

A 巴西RenovaBio政策解读

RenovaBio体系

RenovaBio指的是巴西的生物燃料政策,是支持巴西实现其气候目标的重要措施。2015年,巴西参加第21届联合国气候变化大会并在大会中承诺:到2025年和2030年将国内温室气体排放量分别减少37%和43%,均以2005年的水平为基础,国家确定贡献(NDC)符合2060年达到气候中立的指示性长期目标。

为实现此承诺,该政策的设计于2016年12月由巴西矿业和能源部(MME)启动,巴西国会于2017年12月26日将该项目正式命名为“国家生物燃料政策”,而后于2019年12月24日正式启动。RenovaBio政策旨在支持《巴黎协定》下的承诺,其目标是通过扩大生物燃料的使用和创建碳信用市场来抵消由化石燃料引起的温室气体排放,从而降低巴西交通运输矩阵的碳强度。目前,RenovaBio包括了乙醇、生物柴油、生物甲烷、生物煤油、第二代乙醇等生产路线,并作为次要效应提高了巴西的能源安全。

为保证政策的有效实施,RenovaBio制定了一项长期指导方针,具有三个战略工具:

一是年度碳减排强制目标。国家每年会制定10年的减排总目标,而后根据燃料分销商在化石燃料市场的份额,每年分解为对所有燃料分销商强制执行的单独目标。

二是生物燃料在减少温室气体排放方面的效率认证。根据生命周期分析评估碳排放水平,生物燃料生产的认证将由私人检查公司根据评估不同生物燃料生产路线的结构化工具RenovaCalc提供的数据进行审核,这将为每个生产单位分配不同的环境能源效率分,该分数将准确反映每个生产代理对特定数量温室气体减排的个人贡献。

三是脱碳信用交易。通过RenovaBio,获得认证的生物燃料生产商和进口商可以获得脱碳信用证CBIO,并且该信用证可以在证券交易所进行交易并获得收益,从而将生物燃料的环境效益正式化,鼓励了生物燃料的生产和使用。

脱碳信用证

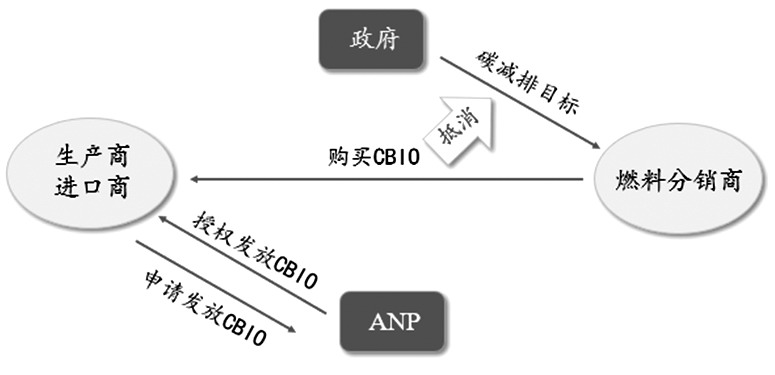

CBIO是一种脱碳信用,1个单位的CBIO相当于一吨不再排放到大气中的二氧化碳;由获得巴西国家石油管理局(ANP)认证的生物燃料生产商根据决议规则从其生产商业化开始签发。具体操作流程如下:

图为脱碳信用证流通方式

图为脱碳信用证流通方式

获得ANP认证的生物燃料生产商和进口商必须聘请ANP认可的检验公司对其生产过程的碳足迹进行审计,并将检验材料交由ANP审核,在销售生物燃料之后获得CBIO。随后,燃料分销商可以向生产商和进口商购买CBIO,用于抵消政府每年分配的强制性减排目标。CBIO于2020年4月27日在巴西B3证券交易所上登记交易,任何想要中和其二氧化碳排放的个人或法人实体均可购买。当需履行减排义务的机构使用他们购买的CBIO来抵消其碳排放承诺时,该CBIO失效,不继续在市场流通。此外,CBIO没有有效期限,没有用于抵消碳排放的脱碳信用凭证可以永久流通。

每个燃料分销商通过其拥有的CBIO抵消碳排放的数量来完成其强制减排目标。政策规定每个燃料分销商必须在次年3月31日前完成其减排目标,若减排目标未完成,将由ANP按不履行义务的比例处以罚款,但不影响适用的行政、金钱、民事以及刑事处罚。该罚款将相当于未获得脱碳信用额的价值,同时未完成的减排目标还会顺延至下一年度,与下一年度的减排目标相加成为其当年的减排目标。此外,为鼓励生物燃料的购买,巴西国家能源政策委员会(CNPE)可以批准减少签订长期生物燃料供应合同的分销商每年的强制碳配额,但减少幅度不得超过原来的20%。RenovaBio政策的实施激励了生产商生产生物燃料,同时还鼓励了分销商购买生物燃料,有助于减少温室气体的排放。

B CBIO的供需和定价

发行

CBIO的签发数量是由生物燃料生产商出售的生物燃料数量和RenovaCalc确定的燃料环境能源效率评级决定的,计算公式如下:CBIOs=生物燃料的销量×NEEA×合格百分比×特定重量×PCI,其中NEEA为生产商的能源环境效率分数,单位为gCOeq/MJ;合格百分比为符合标准的生物燃料占比;特定质量相当于生物燃料的密度,单位为kg/m3;PCI是指每公斤物质燃烧后所放出的热量,单位为MJ/kg。单个生产商签发CBIO的数量可以用上述公式进行计算,此外,巴西蔗糖行业协会(UNICA)还公布了各地区生物燃料生产商的CBIO系数,即需要销售多少升生物燃料可以获得一个单位的CBIO。

供需

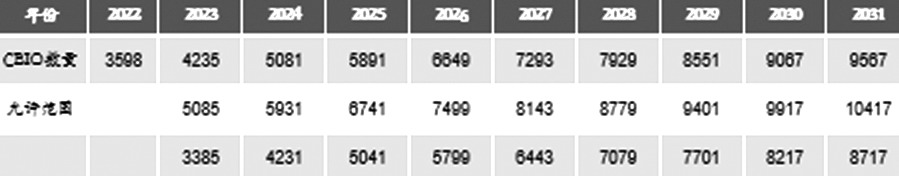

巴西政府根据减排承诺设定每一年的碳减排总目标,例如2020年为1453万个,2021年为2486万个。随后将这些目标分配给燃料分销商,这些目标是强制性的,每年燃料分销商必须获得相应的CBIO来抵消其减排目标,如未完成将会处以罚款,同时未完成目标还会顺延至下一年度,因此,减排目标也就构成了CBIO的需求。生产者自愿对其生产进行认证,从而获得能源—环境效率分数,由ANP进行审核,给定生产商可以在市场上发行和销售的CBIO数量。但由于CBIO是没有流通期限的,只要未用于抵消,CBIO可以永久流通,所以每一年会有尚未用于抵消的CBIO剩余,因此,CBIO的供应量由当年新发行量与上一年未抵消的CBIO(库存)组成,需求量即为政府每一年制定的碳减排强制目标。

图为巴西碳减排目标

图为巴西碳减排目标

备注:2022年7月22日,巴西政府延迟了2022年度分销商和进口商碳减排目标完成时间,由原定的本年度12月底延期至2023年9月30日。

UNICA的数据显示,2020年和2021年CBIO的供应量充足,到年末还分别有390万和1041万个未用于抵消。截至2022年7月20日,2022年CBIO的供应量有1639.994+1040.804=2680.798万个,当年政府设定安排目标为3598万个,加上2021年约有75万个不合格的指标,2022年的强制减排目标为3672万个,截至目前差额还有991万个。此外,2021年1至7月共产生了1753.57万个CBIO,相较而言,2022年的CBIO生产速度略有下降,同比下降了6.4%。由于分销商担心CBIO会出现短缺,因此引发了市场对于CBIO的争夺,一度导致CBIO的价格暴涨超过200雷亚尔/unit。

价格影响因素

CBIO属于碳信用机制,在巴西B3证券交易所登记交易,目前是由自由市场根据供求情况定价。CBIO的交易归根结底是碳排放权的交易,CBIOs与核证减排量(CERs)、减排单位(ERUs)以及欧盟碳排放权交易体系下的EUAs均是同质性的碳资产,它们的价格应受到相似因素的影响,主要有以下四个方面的影响:

一是市场供给。CBIO的供给由生物燃料生产商销售的生物燃料数量和生产过程中的碳足迹决定,来自ANP的签发,政府CBIO的义务方设定了目标,但对于生产商需要生产的数量没有相应的配额,因此CBIO的供给是具有不确定性的。同时,CBIO目前由市场供求决定,符合供需曲线的变化,当供过于求时,价格下降;供不应求时,价格上升。

二是政策变化。碳排放权的交易一般都是根据国家政策来进行,CBIO的数量由生物燃料的生产和销售决定,若政府加强对生物燃料生产和销售的支持,那势必会对CBIO的签发数量造成影响,势必会影响其价格。

三是醇油间性价比。当乙醇的性价比较低时,市场对乙醇的需求下降,进而影响乙醇的销售和CBIO的新增数量,同时市场偏向汽油消费,进而导致对CBIO的需求增加,供应减量需求增加,CBIO出现结构性短缺,推升其价格;但乙醇性价比高时则相反,CBIO或出现结构性盈余从而导致CBIO价格回调。

四是经济形势。碳排放权的价格也会受到经济形势的影响,当经济低迷时CBIO的价格可能会下降。例如受美国次贷危机的影响,欧盟碳交易市场上CER的价格从2008年7月25欧元的最高位迅速下降到2009年3月7.5欧元的最低位。

价格的季节性变化

CBIO的交易和抵消集中在每年的9至10月和12月,9至10月是巴西榨季高峰,这个时期乙醇产量增加,对应的CBIO的数量也会增加。抵消活动集中于12月,主要原因是年末要核算当年的减排目标是否实现,企业抓紧时间进行抵消活动,以免受到处罚和减排目标顺延至下一年,增加下一年度的减排负担。

C 长周期预测

巴西为了达成“碳中和”计划,鼓励生物燃料(特别是乙醇)的生产,生物燃料成为碳减排的工具。巴西作为世界上主要的糖出口国,而甘蔗又作为生产乙醇的主要原材料,为实现“碳中和”计划会增加乙醇的产量,从而影响原糖的产量和价格,进而影响全球食糖的平衡。为了进一步探究巴西为实现“碳中和”计划会对全球食糖平衡表产生的影响,本文做出了长周期预测。

为推测出巴西减排计划未来所需的甘蔗乙醇数量,本文做出如下假设:

一是UNICA的数据显示,自CBIO正式交易以来,其发行量来源于甘蔗乙醇、玉米乙醇、生物柴油和生物甲烷,其中,乙醇和生物柴油对CBIO发行量的贡献占比达到了99.7%,生物甲烷仅占0.3%。因此,假设所有的CBIOs是由玉米乙醇、甘蔗乙醇和生物柴油的销售所产生的。

二是假设甘蔗产量、玉米乙醇、生物柴油未来是增长的,按照历史趋势进行预测得到未来10年的产值。

三是按照UNICA的数据,假设1吨甘蔗=85升乙醇=140千克糖;810升乙醇=1个CBIO;1164升生物柴油=1个CBIO。

四是甘蔗产量增速的预估参考巴西能源研究公司矿业和能源部数据,g=3.1%。

在此基础上,可以推出如下数据:

表为长周期乙醇和糖产量预测

随着减排计划推进,当所需的乙醇量超出现阶段乙醇供应量时,巴西甘蔗制乙醇比例提高必然挤压食糖的产量。从预测数据可以看到,巴西减排计划对甘蔗乙醇的需求量逐年增加,到2024年超过了现在的乙醇正常供应量(2021年甘蔗制醇约为276亿升),2026年开始减排计划将使得食糖供应从现有水平快速下滑,2026年之后食糖最高产量会快速降至3000万吨之下;2030年降至1500万吨,除去巴西每年1000万吨的国内消费,可出口量将仅为500万—600万吨。

当然,以上的估算因为涉及的假设偏多,一定程度上会导致估算结果和未来实际情况存在差异,同时从历史经验来看,巴西Renovabio的施行具有灵活性,一旦CBIO涨幅过快,巴西政府会一定程度上放缓碳减排的进度,但是能得到一个相对确定的定性结论:碳减排的强制性目标会刺激巴西生物燃料的生产,如果甘蔗扩种的进度赶不上生物燃料生产的强制性需求,那么巴西的制糖比波动区间和食糖产量面临趋势性的重心下移。

D 乙醇-糖价格判断模型的优化

巴西榨季高峰时,巴西含水乙醇价格常常被当作原糖波动的锚定,含水乙醇价格高于原糖时,糖厂会倾向于将甘蔗用于制醇,即巴西制醇甘蔗比例上调,巴西的糖产量减少,并可能引发全球食糖供应的收紧和原糖价格重心的上移;若原糖价格高于乙醇时则相反。

榨季高峰时,巴西糖醇的价差通常维持在-3—3的区间,2022年之前,CBIO价格的波动区间为30—60雷亚尔/unit,转化为原糖单位即增加0.15—0.3美分/磅的额外收益,对原糖和乙醇间的价差影响有限,对糖厂制糖或者制醇的决策有限。但是当价格上涨至200雷亚尔/unit时,每销售1磅的含水乙醇能够带来额外约1.2美分的收益,比如6月初,含水乙醇价格贴水原糖约0.2美分/磅,但是含水乙醇加上CBIO价格后,含水乙醇却升水原糖价格约0.8美分/磅,此时依然是生产乙醇更具有优势,CBIO已经能够改变糖厂的生产意愿。

不包含CBIO,生产意愿转换的临界点发生在6月,但是6月数据制糖比并未出现明显上调的迹象;包含CBIO之后,临界点发生在7月,因此制糖比集中上调的时间节点应该在8月的双周报中。CBIO的影响逐步在制醇/制糖的临界点转换上体现。

生物燃料的兴起赋予了农产品能源的属性,粮食成为巴西、印度等国追逐可持续发展之路的跳板,但却将进一步收紧全球的农产品供应弹性,等待我们的是一张张需要被改写的供需平衡表,和全球持续关于FoodorFuel的争论,根据我们的假设和估算,巴西为了满足碳减排的目标,2030年糖产量或仅有千万吨。对于发展中国家,还存在EthicsorEconomy的分歧,现阶段巴西已经面临经济稳定发展和碳中和之路的冲突——由于巴西政府不强制性规定CBIO的生产量但却强制性规定消费量,导致CBIO定价权在多头一方,分销商不得不高价买入碳信用,否则面临高额罚款,但最终CBIO价格的上涨由终端消费者买单,进一步推升巴西的通胀,政府为了抑制通胀以及缓和生物燃料和传统燃料间的矛盾,不得不放慢碳减排目标,Ethics和Economy似乎都受到了负面影响。(作者单位:中信建投期货)

本文链接地址是https://www.qihuo88.net/qhzx/19403.html,转载请注明来源