三大股指上周五暴涨2%,这是美股9月美联储决议以来第四次出现日内大幅上涨的行情。与之前类似,引发市场波动的直接导火索依然是美联储的政策预期,因通胀担忧不断推高的加息前景在11月会议的缄默期前被及时打压,增长疲软的风险令美联储可能考虑放慢政策收紧的步伐。然而随着权重科技股即将陆续披露财报,引发波动的风险似乎并未远去。

在美联储进入决议会议的缄默期前,外界希望从官员的讲话中寻找更多未来的政策线索。由于通胀依然居高不下,上周前半段联储的最新表态以强硬为主,圣路易斯联储主席布拉德(JamesBullard)表示,希望将政策利率提高到一个水平,能够对通胀施加有意义的下行压力。他认为,如果通胀数据不配合,美联储可能会被迫提高利率到5%。鸽派委员、明尼阿波利斯联储主席(NeelKashkari)意外发表鹰派言论,认为美联储可能需要将利率上调至4.75%以上,才能实现抑制通胀的目标。

受此影响美债一路飙升,抛售潮令市场几乎进入“投降”的状态。与利率挂钩的2年期美债收益率一度突破4.6%,基准10年期美债收益率最高触及4.3%。联邦基金利率期货显示,市场预期美联储加息周期顶端或达到5.02%,对衰退的担忧加剧了风险资产的波动。

牛津经济研究院高级经济学家施瓦茨(BobSchwartz)在接受第一财经记者采访时表示,市场认为经济衰退的可能性越来越大。作为重要前瞻指标,2/10年期国债收益率反转程度已经超过了此前的衰退期。9月会议纪要也显示,美联储在恢复价格稳定的同时付出一定代价。虽然下月美联储连续第四次加息75个基点几无悬念,但12月继续激进政策对于脆弱的经济而言无疑是打击。

转折点意外出现在上周五盘中,有外媒报道称,美联储官员对12月加息的规模持开放态度。加息预期随即迅速退潮,12月加息75个基点的概率已经回落到50%以下,终点利率也下降了近15个基点。

多位美联储官员随后的表态也强化了这篇报道的可信度。旧金山联储主席戴利(MaryDaly)表示,政策制定者需要开始讨论减慢他们的加息速度,这样做应该避免使经济陷入“非受迫性低迷”。事实上,包括美联储副主席布莱纳德在内的多位官员曾作出过类似暗示,但9月CPI超预期令美联储面临压力,即将公布的美国消费者支出物价指数(PCE)预计也将显示物价依然高涨的局面。

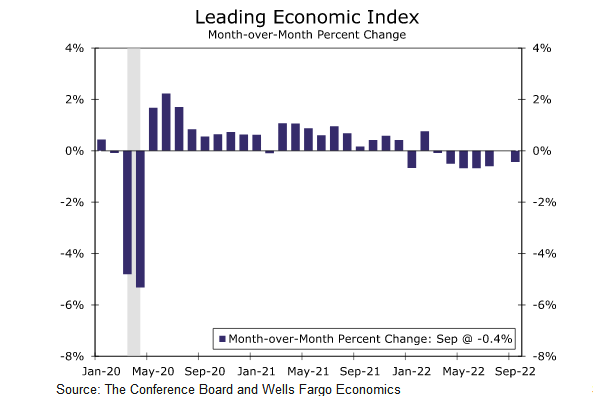

不过对于美联储而言,经济放缓的压力已经不容忽视。上周公布的数据显示,美国房地产销售持续低迷,经济状况褐皮书则称,企业对于经济前景越发悲观。此外,咨商会前瞻指标9月环比下降0.4%。富国银行统计显示,以近六个月平均月率-0.5%看,这与美国经济衰退几乎可以画上等号。

施瓦茨告诉记者,美国经济继续在持续高通胀、利率上升、供应链问题加剧和消费者情绪低落的情况下运行。但经济放缓的压力随着利率上升愈加明显,企业限制招聘的消息暗示着劳动力市场正受到影响。施瓦茨预计,美联储的意图是为12月预期降温,届时决策依然取决于数据,并未提前确认。他认为明年上半年美国经济将出现温和衰退,加息周期可能随之结束。

除了美联储政策预期外,上周推动美股上涨的也离不开企业整体良好的财报表现。根据FactSet的报告,标普500指数中约20%的公司公布了第三季度的业绩,72%的企业盈利好于预期。统计显示,分析师将标普500指数公司的盈利预期从2.8%上调至3.1%。

强劲的财报也吸引了抄底资金的回流。根据财经数据提供商RefinitivLipper的统计,在截至10月19日的一周内,美股基金录得45.7亿美元净流入,这也是近四周来的首次。按行业划分,科技板块和金融板块分别获得了7.69亿美元和5.95亿美元的资金买入,这与奈飞、高盛等业绩亮眼有直接关系。

CityIndex高级金融市场分析师辛科塔(FionaCincotta)在一份报告中分析了投资者乐观的部分原因:“企业盈利正在抢占先机,掩盖了对衰退的担忧。反过来,对经济前景的顾虑令市场把盈利的门槛设定得很低,这也提高了超越预期的可能性。”

伴随着上周五的反弹,衡量美股波动性的芝商所CBOE恐慌指数VIX时隔两周重新回到30以下。衍生品市场上,资金做多热情有所点燃。根据嘉信理财汇总的交易数据,过去一周看涨期权未平仓量环比增加5.0%,看跌期权未平仓量1.8%,显示出随着波动性高位运行,资金开始博弈股指进一步向上的空间。

考虑到美股之前数次反弹回落,对短期行情前景持谨慎观点的不在少数。AmeripriseFinancial首席市场策略师萨里梅尼(AnthonySaglimene)表示,经历了过去一周2年期和10年期美债收益率的疯狂走势。他担心,这一次强劲反弹也可能是对“美联储可能暂停”加息的假设的过度反应。Fundstrat的技术策略师牛顿(MarkNewton)则认为,近期的市场力量还不足以打破美股已经形成的下跌趋势,美债收益率未来可能会卷土重来。“总体而言,(标准普尔500指数)超过月初峰值3825点的能力将是重要的第一步,这将有助于增强对反弹的信心。指数在正式触底前,依然会面临更多波动性的冲击。”他说。

未来一周美股将迎来财报密集发布期,将有超过160家标普500指数成份股公布业绩。值得一提的是,包括苹果、亚马逊、微软、Meta、谷歌在内的科技巨头名列其中,这些公司占标普500指数权重的20%,占纳指的权重超过1/3。第一财经记者注意到,近期这些公司传出了不少利空消息,比如苹果削减了iPhone产量预期,微软传出裁员消息,谷歌、亚马逊和Meta多部门冻结了招聘。上周Snap因广告业务收入骤降业绩不佳给互联网行业敲响了警钟,市场将密切关注通胀和经济放缓对谷歌、Meta广告投放的影响,任何一家科技巨头业绩“爆雷”都可能加剧市场对经济前景的担忧,进而引发新一轮抛售潮和市场动荡。

本文链接地址是https://www.qihuo88.net/qhzx/18240.html,转载请注明来源