【导读】来源:期货日报 市场信心逐渐修复 上周A股市场探底回升,市场风险偏好回暖。由于海外不确定性较大,国内经济缓慢复苏,短期市场将维持振荡格局。中长期看,当前已经处于相对底部区间,市场信心逐步修复,股指配置性值凸显。 图为CPI和PPI同比增速走势 上周A股市场探底回升,创业板大幅反弹,市场风险偏好回升。上周五,北向资金大幅净流入74.72亿元,成交量创近1个月新…

来源:期货日报

市场信心逐渐修复

上周A股市场探底回升,市场风险偏好回暖。由于海外不确定性较大,国内经济缓慢复苏,短期市场将维持振荡格局。中长期看,当前已经处于相对底部区间,市场信心逐步修复,股指配置性值凸显。

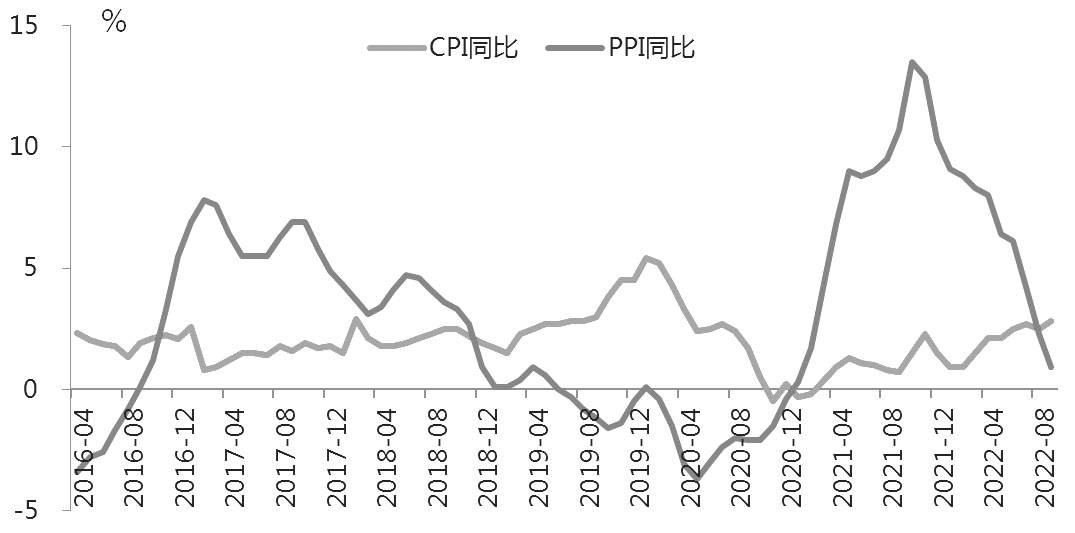

图为CPI和PPI同比增速走势

上周A股市场探底回升,创业板大幅反弹,市场风险偏好回升。上周五,北向资金大幅净流入74.72亿元,成交量创近1个月新高,增量资金开始入场。前期跌幅较大的医药、新能源等成长板块率先反弹,金融板块表现较弱。期指方面,IM和IC涨幅领先。

四季度国内通胀压力不大

9月CPI同比上涨2.8%,低于市场预期,涨幅比上月扩大0.3个百分点。食品项和非食品项表现差异较大,食品价格上涨8.8%,涨幅比上月扩大2.7个百分点,非食品价格上涨1.5%,涨幅比上月回落0.2个百分点。食品中鲜菜和猪肉价格涨幅明显,而汽油、柴油和服务价格下降拖累非食品项表现。扣除食品和能源价格的核心CPI同比上涨0.6%,涨幅比上月回落0.2个百分点,创2021年4月以来新低。PPI同比上涨0.9%,涨幅比上月回落1.4个百分点,环比下降0.1%,降幅有所收窄。由于国际原油价格下跌,油气开采等行业价格随之下降。有色金属、水泥等行业受基建支撑降幅收窄。综合看,年内通胀压力不大,经济复苏仍需流动性提供支持。国庆长假后,DR007快速回落,预计流动性不会出现明显收紧。

美联储激进加息预期升温

美国9月CPI回落幅度不及预期,尤其是核心通胀。美国9月CPI同比增长8.2%(预期8.1%),核心CPI同比增长6.6%(预期6.5%)。分项看,虽然能源价格下降部分缓解了通胀压力,但食品和租金价格同比保持较高增速。9月租金价格进一步上行,维持高位,劳动力市场仍然紧张,且近期OPEC+减产落地推升油价,将导致通胀黏性增大。美联储11月加息75个基点的概率已经达到97.2%,基本板上钉钉。在美联储激进加息尚未放缓的情况下,美元指数和美债利率将保持强势,人民币则继续承压。

稳增长政策发力带动信贷回暖

9月社融新增3.53万亿元,明显超市场预期的2.8万亿元,同比多增6274亿元,存量同比增长10.6%,较上月上升0.1个百分点。主要增量由向实体经济发放的人民币贷款和非标贡献,今年专项债发行节奏和去年错位导致政府债券拖累社融表现。信贷方面,总量和结构均出现明显改善。9月新增信贷2.47万亿元,同比多增8100亿元,超出市场预期。企业端表现好于居民端,居民中长期贷款仍受房地产销售拖累。企业短贷同比多增4741亿元,中长期贷款同比多增6540亿元,而票据融资同比继续少增,说明票据冲量需求回落。

9月信贷大幅改善,主要得益于前期各项政策逐步落地,包括政策性开发性金融工具、2000亿元设备更新改造专项再贷款等陆续投放。四季度基建仍是宽信用的主要抓手,制造业融资需求也将得到提振。近期央行再度重启PSL,可以为“保交楼”提供更多资金支持。因此,基建、制造业、房地产领域融资需求对未来社融将提供支撑,带动宽信用进程提速。

在连续调整后,目前市场已经处于相对底部,继续调整空间不大。与4月26日相比,当前沪深300和上证50指数的估值已经持平或略低。从风险溢价看,沪深300和上证50指数的风险溢价回升至1倍标准差以上,高于4月26日水平。与2005年6月6日、2008年10月28日、2013年6月25日、2016年1月27日、2019年1月4日5次熊市底部相比,当前沪深300指数估值也已接近中位数水平,风险溢价略低于历次底部。另外,截至10月15日,共294家A股公司披露了三季度业绩预告,预喜率(预增、扭亏、续盈、略增)达到89.8%,部分龙头企业表现亮眼,对市场情绪也有所提振。

综上,由于海外不确定性较大,国内经济缓慢复苏,短期市场将维持振荡格局,反弹持续性有待观察。中长期看,当前市场已经处于相对底部,下行空间有限,市场信心逐渐修复,配置性价比凸显。(作者期货投资咨询从业证书编号Z0018178)

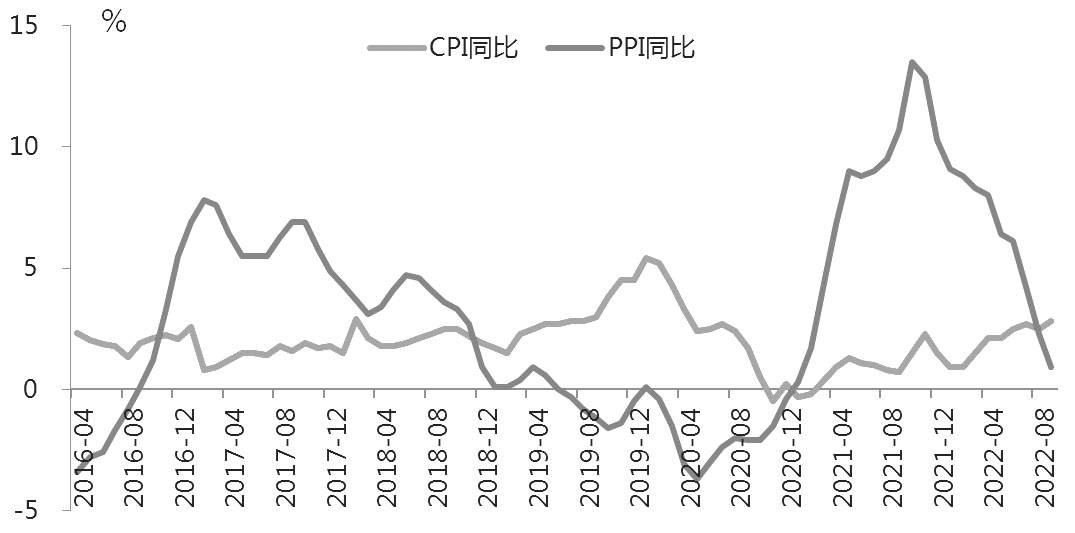

图为CPI和PPI同比增速走势

上周A股市场探底回升,创业板大幅反弹,市场风险偏好回升。上周五,北向资金大幅净流入74.72亿元,成交量创近1个月新高,增量资金开始入场。前期跌幅较大的医药、新能源等成长板块率先反弹,金融板块表现较弱。期指方面,IM和IC涨幅领先。

四季度国内通胀压力不大

9月CPI同比上涨2.8%,低于市场预期,涨幅比上月扩大0.3个百分点。食品项和非食品项表现差异较大,食品价格上涨8.8%,涨幅比上月扩大2.7个百分点,非食品价格上涨1.5%,涨幅比上月回落0.2个百分点。食品中鲜菜和猪肉价格涨幅明显,而汽油、柴油和服务价格下降拖累非食品项表现。扣除食品和能源价格的核心CPI同比上涨0.6%,涨幅比上月回落0.2个百分点,创2021年4月以来新低。PPI同比上涨0.9%,涨幅比上月回落1.4个百分点,环比下降0.1%,降幅有所收窄。由于国际原油价格下跌,油气开采等行业价格随之下降。有色金属、水泥等行业受基建支撑降幅收窄。综合看,年内通胀压力不大,经济复苏仍需流动性提供支持。国庆长假后,DR007快速回落,预计流动性不会出现明显收紧。

美联储激进加息预期升温

美国9月CPI回落幅度不及预期,尤其是核心通胀。美国9月CPI同比增长8.2%(预期8.1%),核心CPI同比增长6.6%(预期6.5%)。分项看,虽然能源价格下降部分缓解了通胀压力,但食品和租金价格同比保持较高增速。9月租金价格进一步上行,维持高位,劳动力市场仍然紧张,且近期OPEC+减产落地推升油价,将导致通胀黏性增大。美联储11月加息75个基点的概率已经达到97.2%,基本板上钉钉。在美联储激进加息尚未放缓的情况下,美元指数和美债利率将保持强势,人民币则继续承压。

稳增长政策发力带动信贷回暖

9月社融新增3.53万亿元,明显超市场预期的2.8万亿元,同比多增6274亿元,存量同比增长10.6%,较上月上升0.1个百分点。主要增量由向实体经济发放的人民币贷款和非标贡献,今年专项债发行节奏和去年错位导致政府债券拖累社融表现。信贷方面,总量和结构均出现明显改善。9月新增信贷2.47万亿元,同比多增8100亿元,超出市场预期。企业端表现好于居民端,居民中长期贷款仍受房地产销售拖累。企业短贷同比多增4741亿元,中长期贷款同比多增6540亿元,而票据融资同比继续少增,说明票据冲量需求回落。

9月信贷大幅改善,主要得益于前期各项政策逐步落地,包括政策性开发性金融工具、2000亿元设备更新改造专项再贷款等陆续投放。四季度基建仍是宽信用的主要抓手,制造业融资需求也将得到提振。近期央行再度重启PSL,可以为“保交楼”提供更多资金支持。因此,基建、制造业、房地产领域融资需求对未来社融将提供支撑,带动宽信用进程提速。

在连续调整后,目前市场已经处于相对底部,继续调整空间不大。与4月26日相比,当前沪深300和上证50指数的估值已经持平或略低。从风险溢价看,沪深300和上证50指数的风险溢价回升至1倍标准差以上,高于4月26日水平。与2005年6月6日、2008年10月28日、2013年6月25日、2016年1月27日、2019年1月4日5次熊市底部相比,当前沪深300指数估值也已接近中位数水平,风险溢价略低于历次底部。另外,截至10月15日,共294家A股公司披露了三季度业绩预告,预喜率(预增、扭亏、续盈、略增)达到89.8%,部分龙头企业表现亮眼,对市场情绪也有所提振。

综上,由于海外不确定性较大,国内经济缓慢复苏,短期市场将维持振荡格局,反弹持续性有待观察。中长期看,当前市场已经处于相对底部,下行空间有限,市场信心逐渐修复,配置性价比凸显。(作者期货投资咨询从业证书编号Z0018178)

本文链接地址是https://www.qihuo88.net/qhzx/18017.html,转载请注明来源

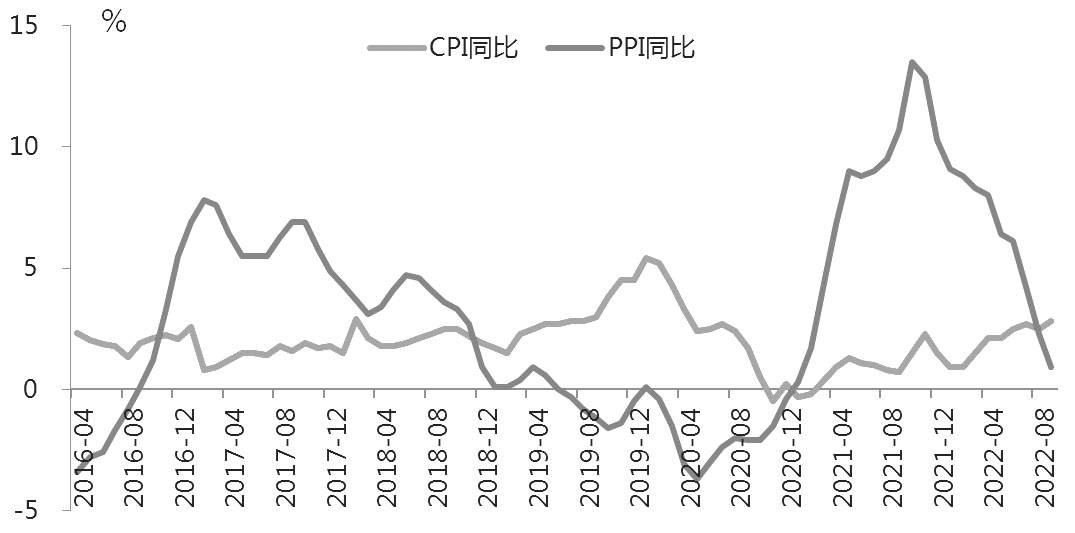

图为CPI和PPI同比增速走势

图为CPI和PPI同比增速走势

图为CPI和PPI同比增速走势

图为CPI和PPI同比增速走势