宏观偏空、基本面有支撑,结构比单边更有机会——沪铜10月月度投资策略

作者:东海期货杨磊

投资要点:

- 宏观:美联储9月加息75基点,点阵图显示通胀需多年才能回到目标,美联储官员继续放鹰,美9月非农就业人口超预期,就业有韧性;德法消费者信心指数不及预期,继续下滑,欧洲衰退迹象明显。

- 供应:1-8月铜精矿进口同比增9%,TC续涨,限电和检修结束、富冶新产能投放,9月精铜产量预计增至90万吨,国内在建产能最大铜冶炼厂(40万吨)弘盛铜业预计10月投产,后期供应压力增大。

- 需求:电网基建带动铜线缆消费,精铜杆和废铜杆开工均继续上行,显示韧性,但需注意四季度财政刺激能否接力;新能源供需两旺;地产金九成色不足,家电受拖累,铜管、铜棒开工仍下滑。

- 库存:国内去库,仓单紧张,现货升水高企,沪铜月差继续走强;国外累库,伦铜0-3M升水有所收窄。中美利差倒挂,人民币兑美元贬值,融资铜进口有所减少,国内库存拐点尚需时日。

- 利润:铜精矿现货供应宽松,粗炼费上行;现货进口窗口打开。

- 价差:国内库存低、仓单紧,现货升水及月差偏强;国内去库、国外累库,叠加人民币贬值,沪伦比走强。

- 结论:宏观偏空,美国通胀黏性,经济韧性仍强,美联储官员不断放鹰表态遏制通胀;欧洲衰退压力明显;国内基建带动需求,但地产仍未恢复。基本面有支撑但有限,国内后期供应增加,但冶炼厂有部分前期长单需补交,国内库存拐点尚需时日,短期结构上的机会优于单边。

- 操作建议:沪铜月间逢低正套;单边逢高做空

风险因素:美联储加息不及预期、地缘风险

1.行情回顾

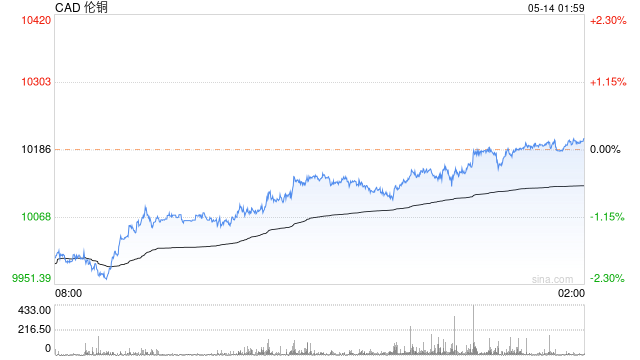

9月铜价偏震荡,宏观偏空,但基本面短期仍偏强。宏观偏空,对沪铜单边压制明显;而基本面又偏强,主要体现在国内精铜库存低、仓单紧张,对沪铜月差提振明显。沪铜2210合约9月1日开盘60900元/吨,9月30日收盘62460元/吨,涨幅2.56%;沪铜2211合约9月1日开盘60560元/吨,9月30日收盘61320元/吨,涨幅1.25%。

2.主要逻辑

2.1.美联储紧缩预期偏强,欧洲衰退压力明显

美国8月CPI环比涨0.1%,同比涨8.3%,均超预期;核心通胀在租金和医疗保健价格攀升的情况下加速。美联储9月连续第三次加息75基点,暗示今年很可能至少再进行一次75基点加息。点阵图显示通胀需多年才能回到目标。美8月非农就业增31.5万,连续20个月增长;9月非农就业增26.3万,超预期;就业有韧性。美联储官员密集放鹰。

欧元区9月制造业PMI初值由8月49.6降至9月的48.5,低于预期的48.8,创27个月新低。德、法消费者信心指数不及预期,继续下滑,欧洲衰退迹象明显。

2.2.电网基建继续发力,地产仍未回暖

电网投资方面,1-8月国内电网基本建设投资累计完成额2667亿元,累计同比增长10.7%;电源基本建设投资累计完成额3209亿元,累计同比增长18.7%。电网投资继续发力,提振铜线缆消费。

固定资产投资方面,1-8月国内电力、热力、燃气及水的生产和供应业固定资产投资累计完成额同比增长15%;基础设施建设投资累计完成额同比增长10.37%,较上月增长0.79个百分点。基建投资继续发力。

地产需求方面,1-8月国内商品房累计销售面积同比减少23%,较上月降幅缩窄0.1个百分点;房屋累计施工面积同比减少4.5%,较上月下滑0.8个百分点;房屋累计新开工面积同比减少37.2%,较上月下滑1.1个百分点。9月,重点100城商品住宅成交面积同比降幅仍超20%,金九成色不足,购房者置业情绪低迷,观望情绪浓厚。地产仍未恢复。

8月美国成屋销售折年数480万套,新建住房销售折年数68.5万套。美国9月NAHB房屋市场指数降至46,低于预期且为连续第九个月下降。

汽车需求方面,国内8月汽车销量238.3万辆,环比减1.53%,同比增32.46%;产量239.5万辆,环比减2.44%,同比增38.84%。其中新能源汽车销量66.6万辆,环比增12.31%,同比增107.48%;新能源汽车产量69.1万辆,环比增11.99%,同比增123.62%。汽车,尤其是新能源汽车,产销两旺,给铜价一定支撑。

家电需求方面,8月空调产量1607万台,环比减12.17%,同比增7.78%;电冰箱产量702万台,环比减3.63%,同比减4.63%。今年夏天高温带动部分空调需求,但在美联储紧缩压制需求、欧洲衰退压力、国内地产仍然疲弱的大环境下,家电仍显疲态,铜管、铜棒等铜材开工继续下滑,利空铜需求。

铜材生产及开工方面,国内8月铜材产量196.5万吨,环比增4.22%,同比增3.32%。8月精铜杆开工率74.44%,环比增0.07个百分点;废铜杆开工率44.46%,环比增3.41个百分点;铜板带开工率71.96%,环比减1.7个百分点;铜管开工率66.51%,环比降4.73个百分点;黄铜棒开工率54.1%,环比降0.07个百分点。电网基建继续发力,精铜杆和废铜杆开工率均继续回升,新能源汽车产销两旺,铜板带开工仍尚可,地产8月销售继续下滑,金九成色亦不足,家电需求受地产影响,整体仍偏弱,铜管、铜棒开工继续下滑。购房者置业情绪低迷,观望情绪浓厚,地产短期难恢复。电力基建后续需关注四季度财政刺激能否接力。

2.3.供应压力逐渐增大,但不会立刻兑现

铜矿供给方面,7月ICSG全球矿山产量182.8万吨,环比减1.14%,同比增3.34%;7月全球矿山产能233.2万吨,产能利用率78.4%,较上月降低3.8个百分点。国内8月铜矿石及精矿进口226.99万吨,环比增19.51%,同比增20.39%;1-8月铜矿石及精矿累计进口1665.85万吨,较去年同期增9.2%。铜精矿供应偏宽松,TC近期持续上行。9月30日铜精矿TC指数84.63美元/吨,较9月2日增加5.38美元/吨。

精炼铜供给方面,8月国内精炼铜产量85.65万吨,环比增1.96%,同比增4.53%;1-8月累计产量670.23万吨,较去年同期增0.22%。8月进口废铜15.46万吨,环比减0.34%,同比增19.13%;1-8月累计进口废铜119.11万吨,较去年同期增8.23%。8月进口精炼铜31.54万吨,环比增12.87%,同比增33.49%;1-8月累计进口精铜236.61万吨,较去年同期增7.36%。限电和检修结束、富冶新产能投放,国内精铜产量预计环比增长,国内在建产能最大铜冶炼厂(40万吨)弘盛铜业预计10月投产,但考虑到铜冶炼厂还有部分前期长单货需补交,且中美利差、汇率变化下融资铜进口也有所减少,新产能投产带来的供应端压力估计不会立刻兑现。

2.4.国内去库、LME累库,沪铜仓单紧张

9月30日LME库存135250吨,较8月31日增16750吨;10月7日LME铜库存143775吨,较9月30日增8525吨。10月9日保税区铜库存5.17万吨,较9月2日减10.8万吨。10月9日境内社会库存8.27万吨,较9月2日增0.77万吨。保税区和社会库存整体维持去库,库存偏低。9月30日上期所期货仓单3729吨,上期所库存30459吨。沪铜虚实盘比高,有挤仓风险,但由于美联储紧缩、宏观利空压制,仓单紧张更多提振沪铜月间价差而非单边。后期精铜供应压力逐渐增大,但考虑到铜冶炼厂还有部分前期长单货需补交,且中美利差、汇率变化下融资铜进口也有所减少,国内库存拐点尚需时日。

2.5.铜精矿供应宽松,粗炼费上行

铜精矿供应偏宽松,国内8月铜矿石及精矿进口226.99万吨,环比增19.51%,同比增20.39%,1-8月铜矿石及精矿累计进口1665.85万吨,较去年同期增9.2%,TC近期持续上行。9月30日铜精矿TC指数84.63美元/吨,较9月2日增加5.38美元/吨。

2.6.国内低库存支撑高升水,盘面月差走强

国内现货升水和沪铜月差偏强,因电网基建发力带动铜杆开工,而国内冶炼厂逐渐结束检修、限产,供应开始恢复但尚需时间,且中美利差倒挂、人民币兑美元贬值导致融资铜进口也有所减少,诸多因素造成国内近期去库较快,现货紧张,虚实盘比偏高。LME和国内库存则劈叉,LME近期累库明显,0-3M升水有所收窄。国内低库存短期难以缓解,铜冶炼厂还有部分前期长单货需补交,新产能投产带来的供应端压力估计不会立刻兑现,库存拐点尚需时日,沪铜月间价差逢低正套。

3.结论及操作

综上,宏观偏空,美国通胀黏性,经济韧性仍强,美联储官员集体放鹰表态遏制通胀;欧洲衰退压力明显;国内基建带动需求,但地产仍未恢复。基本面有支撑但有限,国内后期供应增加,但冶炼厂有部分前期长单需补交,国内库存拐点尚需时日,短期结构上的机会优于单边。建议沪铜月间逢低正套;单边逢高做空。

风险因素:美联储加息不及预期、地缘风险

本文链接地址是https://www.qihuo88.net/qhzx/17757.html,转载请注明来源