来源:华创宏观张瑜团队

主要观点

一、9月FOMC会议主要内容

政策决议:美联储加息75bp,将联邦基金利率目标区间上调至3-3.25%,同幅度上调超额准备金利率至3.15%、隔夜逆回购利率至3.05%。缩表继续按计划进行。

会议声明:基本延续7月内容,强调控制通胀决心。本次会议声明主要内容与7月声明基本一致,继续强调委员会坚决致力于让通胀回落到2%的决心,此外全票通过加息75bp的决议。

经济预测与点阵图:大幅下调经济增速预期,点阵图大幅前移。经济增长方面,美联储大幅下调2022-23年实际GDP增速预期,分别为0.2%、1.2%(6月预测均为1.7%),远低于预期的长期水平1.8%;失业率方面,美联储上调2022-24年失业率预测至3.8%、4.4%、4.4%(6月预测分别为3.7%、3.9%、4.1%),对2023年预测上调幅度最大,高于预期的长期水平4%;通胀率方面,美联储小幅上调今明两年通胀预期,2022-23年核心PCE通胀预期分别为4.5%、3.1%,6月预测为4.3%、2.7%。点阵图大幅前移,预期2022年加息至4.25-4.5%,2023年底前不会降息。9月点阵图显示2022年利率中枢预期在4.4%,隐含今年余下两次会议加息125bp,6月预期为3.4%。本次委员看法较为一致,今年底加息至4%以上基本成为共识,只有1位委员不支持年底加息至4%以上。支持加息至4%以上的委员中,有9名认为应加息至4.25-4.5%,8名认为应加息至4-4.25%,1名认为应加息至4.5-4.75%。

新闻发布会:软着陆信心减弱,但控通胀决心坚定。本次新闻发布会中记者关注点集中在加息终点和经济衰退风险两方面。关于加息终点,鲍威尔继续强化美联储控制通胀的决心,表示停止加息需要看到通胀回落到2%的明确证据。关于经济衰退风险如何评估,鲍威尔表示没有人知道是否会导致经济衰退,但软着陆的可能性确实在进一步降低,显示对软着陆信心的减弱。

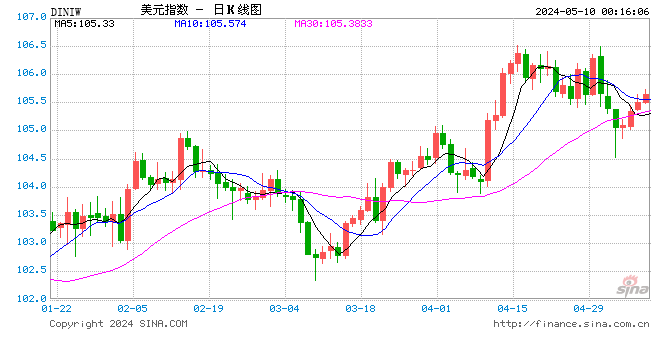

市场即期影响:点阵图略超预期,市场整体反应略偏鹰。本次点阵图鹰派略超预期,因此资产价格整体反应略偏鹰。经济预测等材料公布后半小时内,标普500/纳斯达克指数/道琼斯工业指数累计下跌0.6%/0.6%/0.5%至3826/11332/30460点;COMEX黄金最低下跌至1662.7美元/盎司,跌幅0.4%;美元指数最高上行至111.49,涨幅0.04%;10年期美债下行2.9bp至3.57%,

二、美国衰退预期有多高?

各部门如何预期美国经济衰退?

观测四大部门(专业机构、金融市场投资者、企业、家庭)的主要经济预期指标行至何处来考察各部门对美国经济衰退的预期如何,共梳理了20个指标,

综合来看:(1)当下不同部门对经济预期存在差异。四大部门中,家庭对经济前景最悲观。目前,密歇根大学消费者信心指数和IBD/TIPP经济乐观指数均处在收缩区间,分别位于-82%、-67%的历史分位。专业机构对经济预期相对温和。9个反映专业机构经济预期的指标中,有2个仍处在扩张区间,其余指标尽管均指向经济收缩,但幅度相对较小,平均来看整体处在历史1%分位,仍属于高于历史均值的扩张水平。金融市场投资者和企业部门对经济预期较为相近,均处在收缩区间,反映前者预期的5个指标平均处在-13%分位,反映后者预期的9个指标平均为-14%分位。(2)同一部门的不同指标反映的预期也存在一定分歧,并非所有指标都指向预期经济收缩。在专业机构预测中,纽约联储WEI指数和SalmRule指标仍处在扩张区间。在金融市场中,彭博巴克莱美国高收益公司债平均OAS仍然低于历史均值,尚不指向经济收缩。在企业预期指标中,堪萨斯联储制造业PMI、CEO经济展望指数也反映经济仍在扩张区间。只有家庭部门的两个指标指向预期经济处于深度收缩状态。

金融资产如何定价加息与衰退?

资产价格如何定价当前的美联储加息与经济衰退预期?通过计算可见:以9月21日FOMC会议前的价格估算,美债对加息预期相对充分(9月FOMC前定价已隐含年内再加息约175bp,但9月FOMC超预期也带来美债小幅下跌),10Y-2Y国债收益率利差也已定价美国经济衰退;而9月FOMC前的美股定价则相对较弱(会前定价隐含年内再加息50bp,因此会后美股跌幅也最大),同时对经济下行的预期幅度也远小于美联储的经济预期。因此未来若美联储鹰派姿态不减,则美股调整风险或较大。

风险提示:美国通胀超预期

正文

一、9月FOMC会议主要内容

(一)政策决议:加息75bp,符合市场预期

9月会议如期加息75bp,缩表继续按计划进行。美联储加息75bp,将联邦基金利率目标区间上调至3-3.25%,同幅度上调超额准备金利率至3.15%、隔夜逆回购利率至3.05%。缩表继续按计划进行,当前每月到期赎回上限950亿美元,其中国债赎回上限为600亿美元,MBS赎回上限为350亿美元。

(二)会议声明:基本延续7月内容

本次会议声明基本延续7月声明的内容,强调控制通胀决心。本次会议声明主要内容与7月声明基本一致,继续强调委员会坚决致力于让通胀回落到2%的决心,此外全票通过加息75bp的决议。

(三)经济预测与点阵图:点阵图大幅前移

经济增长方面,美联储大幅下调2022-23年实际GDP增速预期,分别为0.2%、1.2%(6月预测均为1.7%),远低于预期的长期水平1.8%;失业率方面,美联储上调2022-24年失业率预测至3.8%、4.4%、4.4%(6月预测分别为3.7%、3.9%、4.1%),对2023年预测上调幅度最大,高于预期的长期水平4%;通胀率方面,美联储小幅上调今明两年通胀预期,2022-23年核心PCE通胀预期分别为4.5%、3.1%,6月预测为4.3%、2.7%,值得一提的是美联储预计2025年核心PCE通胀为2.1%,仍高于2%。

点阵图大幅前移,预期2022年加息至4.25-4.5%,加息终点提升至4.6%,2023年底前不会降息。9月点阵图显示2022年利率中枢预期在4.4%,隐含今年余下两次会议加息125bp,6月预期为3.4%。本次委员看法较为一致,今年底加息至4%以上基本成为共识,只有1位委员不支持年底加息至4%以上,认为应加息至3.75-4%。支持加息至4%以上的委员中,有9名认为应加息至4.25-4.5%,8名认为应加息至4-4.25%,1名认为应加息至4.5-4.75%。此外点阵图还将加息终点的预期由3.8%上调至4.6%,显示预期2023年底前不会降息,

(四)新闻发布会:软着陆信心减弱,但控通胀决心坚定

本次新闻发布会鲍威尔表态显示软着陆信心减弱,但控通胀决心坚定。本次新闻发布会中记者关注点集中在加息终点和经济衰退风险两方面。关于加息终点,鲍威尔表态延续8月底杰克逊霍尔会议讲话的立场,强化美联储控制通胀的决心,表示将通胀降低到2%是联储的工作重点,停止加息需要看到通胀回落到2%的明确证据。此外,鲍威尔在发言中还提及长期通胀预期似乎保持良好锚定,但他仍然强调当前高通胀持续时间越长,高通胀预期变得根深蒂固的风险就越大,暗示降通胀的紧迫性和必要性。关于经济衰退风险如何评估,鲍威尔表示没有人知道是否会导致经济衰退,但软着陆的可能性确实在进一步降低,显示对软着陆信心的减弱。另外,关于缩表是否会主动出售MBS,鲍威尔表示近期不会考虑该问题。

(五)市场即期影响:对加息终点的定价进一步鹰派

本次点阵图略超预期,市场整体反应略偏鹰。本次点阵图公布前,联邦基金期货市场隐含预期2022年底利率4.25%左右,小于9月点阵图对2022年利率中枢预期4.4%,鹰派略超预期,因此资产价格整体反应略偏鹰。经济预测等材料公布后半小时内,标普500/纳斯达克指数/道琼斯工业指数累计下跌0.6%/0.6%/0.5%至3826/11332/30460点;COMEX黄金最低下跌至1662.7美元/盎司,跌幅0.4%;美元指数最高上行至111.49,涨幅0.04%;10年期美债下行2.9bp至3.57%,可能主要是因为在点阵图显示的利率路径下,市场预期经济“硬着陆”风险加大。

二、美国衰退预期有多高?

(一)各部门如何预期美国经济衰退?

通过观测当下四大部门(专业机构、金融市场投资者、企业、家庭)的主要经济预期指标行至何处来考察各部门对美国经济衰退的预期如何。主要指标整理如下:

将每个指标当前数值与历史均值进行比较,大于历史均值表示处于经济扩张期,小于历史均值表示处于收缩期。计算方法为:将历史最大值(对于经济衰退概率、高收益债OAS等越小表明经济衰退风险越小的指标,则为历史最小值)定义为100%,历史最小值定义为-100%,平均值定义为0,区分当前数值好于平均值(扩张)/弱于平均值(收缩)的情况,分别计算当前数值所处的历史百分位水平,该水平越高则表示该指标反映的经济预期越向好。具体计算公式为:

通过比较可以发现:

(1)当下不同部门对经济预期存在差异。四大部门中,家庭对经济前景最悲观。目前,密歇根大学消费者信心指数和IBD/TIPP经济乐观指数均处在收缩区间,分别位于-82%、-67%的历史分位。专业机构对经济预期相对温和。9个反映专业机构经济预期的指标中。有2个仍处在扩张区间,其余指标尽管均指向经济收缩,但幅度相对较小,平均来看整体处在历史1%分位,仍属于高于历史均值的扩张水平。金融市场投资者和企业部门对经济预期较为相近,均处在收缩区间,反映前者预期的5个指标平均处在-13%分位,反映后者预期的9个指标平均为-14%。

(2)同一部门的不同指标反映的预期也存在一定分歧,并非所有指标都指向预期经济收缩。在专业机构预测中,纽约联储WEI指数和SalmRule指标仍处在扩张区间。在金融市场中,彭博巴克莱美国高收益公司债平均OAS仍然低于历史均值,尚不指向经济收缩。在企业预期指标中,堪萨斯联储制造业PMI、CEO经济展望指数也反映经济仍在扩张区间。只有家庭部门的两个指标指向预期经济处于深度收缩状态。

分部门看具体指标走势:

专业机构共9个指标。具体如下:

(1)OECD领先指标:当前为衰退期平均值的101%,为衰退期最低值平均的103%[1];

(2)CEIC领先指标:当前为衰退期平均值99%,为衰退期最低值平均的127%;

(3)ECRI领先指标同比:当前较衰退期平均增速高约1.7%,较衰退期最低增速的平均高8.8%[2];

(4)美国谘商局领先指标同比:当前较衰退期平均值高7.9%,较衰退期最低点的平均高10.9%;

(5)芝加哥联储全国活动扩散指数:该指数>-0.35时表示经济处于扩张期,7月为-0.05;

(6)纽约联储WEI指数:9月10日当周纽约联储WEI指数环比下降0.4个点至2.62;

(7)纽约联储基于国债收益率曲线预测的未来一年衰退概率:当前为25%,衰退期平均值为35%,衰退时期最高点的平均值约为50%;

(8)GDPNow:对Q3经济增速预测不断下调,截至9月15日,GDPNow对Q3经济增速最新预测为0.5%,较上一个预测值下降了1%;

(9)SalmRule经济衰退指标:该指标>0.5时表示经济陷入衰退,目前为0.03。

金融市场有6大指标,具体如下:

(1)彭博衰退概率一致预期:截至9月16日,彭博对明年美国经济陷入衰退的预测概率为50%;

(2)彭博经济增速一致预期:对于2022-24年美国经济增速,截至9月18日,彭博一致预期分别为1.7%、0.9%、1.7%,较全球增速预期分别低约1.2、1.6、1.3个百分点,2015-21年美国经济增速较全球增速平均低约0.8个百分点,显示近三年美国经济动能预期偏弱。

(3)10-2Y国债利差:9月19日为-46bp,接近1990-91年和2001年初的衰退前的最低值,已经低于金融危机那轮衰退前的最低值。

(4)标普500指数:1980年以来,10-2Y曲线倒挂平均领先美股拐点美股高点8个月,领先经济衰退13.2个月,也就是说美股高点平均领先经济衰退约5个月,本轮美股似乎已于1月初见顶。

(5)彭博巴克莱美国公司高收益率平均OAS:9月19日高收益债平均OAS指数读数为4.81,是衰退期平均值的55%,衰退期最高值平均的36%。

(6)Sentix投资者信心指数:9月为-10.8,而历史上衰退期平均值为-30.9。

企业预期方面有4大类指标,具体如下:

(1)ISM制造业PMI:8月录得52.8,为衰退期平均值的120%,衰退期最低值平均的146%;

(2)各地方联储制造业PMI:均较历史均值收缩,芝加哥联储、纽约联储萎缩最大,其中纽约联储制造业PMI9月录得-1.5,已经小于衰退期均值;

(3)中小企业乐观指数:8月录得91.8,为衰退期均值的102%,衰退期最低点平均的107%;

(4)CEO经济展望指数:Q3录得84.2,为衰退期均值的162%,衰退期最低点平均的249%。

消费者预期方面有2大指标,具体如下:

(1)密歇根大学消费者信心指数:9月录得59.5,环比回升1.3个点,当下仅有衰退期均值的84%,衰退期最低值平均的92%;

(2)IBD/TIPP经济乐观指数:9月录得44.7,环比回升6.6个点,当下为为衰退期均值的93%,衰退期最低值平均的98%

(二)金融资产如何定价加息与衰退?

从各部门对经济的预期表现来看,经济下行的大方向较为一致,但下行的幅度、时点目前仍难以明确,指标间存在较大的分歧。那么资产价格如何定价当前的美联储加息与经济衰退预期?通过计算可见:9月21日数据估算的美债对加息预期相对充分(当前定价隐含年内再加息约175bp),10-2Y国债收益率利差也已定价美国经济衰退;而美股定价则相对较弱(当前定价隐含年内再加息50bp),同时对经济下行的预期幅度也远小于美联储的经济预期。因此未来若美联储鹰派姿态不减,则美股调整风险或较大。

1、美债:对加息与衰退定价较充分

美债对加息幅度的预期相对充分。根据在《各类资产“已计入”多少加息?这才最重要——5月FOMC会议点评》中提到的估算各类资产隐含加息预期的估算方法,以9月FOMC会议前的基准利率2.33%为基础,4%左右的1Y国债收益率隐含今年全年再加息约175bp。而这一预期略低于目前联邦基金期货隐含全年再加息200bp至4.5%的预期,即美债基本pricein了当前美联储的加息预期。

美债市场对经济衰退的预期幅度也相对激进。10Y-2Y国债收益率自7月6日起已连续2个多月倒挂、10Y-3M国债收益率也自7月起快速下行,目前距离倒挂仅10-20bp。

2、美股:对加息与衰退定价偏弱

美股对加息幅度的预期大幅偏弱。同样以《各类资产“已计入”多少加息?这才最重要——5月FOMC会议点评》中提到的估算美股隐含加息预期的估算方法,以目前基准利率2.33%为基础,当前美股股指隐含今年全年再加息约50bp。而这一预期则远低于目前联邦基金期货隐含全年再加息200bp至4.5%的预期。

根据股息期货定价估算,美股对经济衰退的定价偏弱。美联储近期对美股隐含经济衰退预期的研究[3]显示,股息期货作为投资者交易未来年份某一股票指数所支付股息的金融工具,可用于估算该股指隐含的未来股息,而由于股息与企业利润挂钩,因此又可间接估算出对GDP预期(标普500股息率同比变动与实际GDP同比变动的弹性为0.06)。不过,3月以来,标普500指数大幅下跌,但预期股息基本稳定,反映了美股下跌的驱动因素主要来自贴现率的提升,而非对企业未来现金流预期的下降。挂钩到GDP预期来看,股息期货隐含2022年实际GDP同比增速预期较年初并未下修,而对2023年实际GDP同比增速预期较年初则下修0.4pcts。而这一预期下修幅度也表明美股目前对经济增速预期仅温和下降:彭博一致预期对GDP同比增速的预期较年初下修1.6pcts(由2.5%下修至0.9%),美联储官方SEP对2023年GDP同比增速预期也下修了0.5pcts(由2.2%下修至1.7%)。

本文链接地址是https://www.qihuo88.net/qhzx/17298.html,转载请注明来源