来源:期货日报

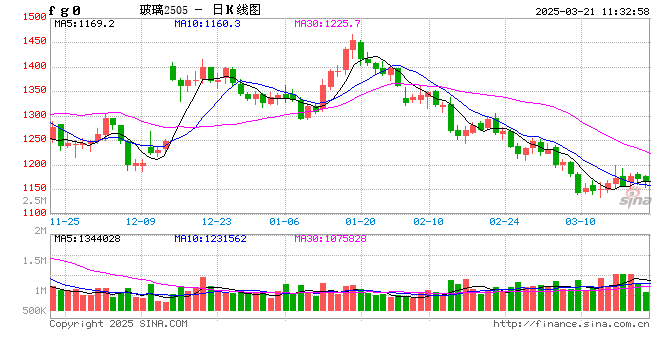

本周玻璃纯碱联袂大跌,玻璃期价连跌5天,创下年内新低。具体来看,本周玻璃期货主力合约跌幅达到8.28%,纯碱期货主力合约跌幅达到5.73%。

在中信建投期货能源首席分析师李彦杰看来,本周玻璃、纯碱大跌,主要是受到终端地产疲软拖累。周一公布的7月地产数据显示当前国内房地产行业持续下行态势未改,7月国内房屋开工、竣工、销售面积同、环比大幅下降,引发市场对玻璃需求的担忧。受玻璃期价下跌和下游观望情绪影响,本周纯碱期价亦出现明显回落。

从基本面来看,近期玻璃基本面略有好转。李彦杰介绍,“金九银十”传统旺季将至,近期玻璃上游涨价意愿较强,带动中下游补库增加,近两周玻璃上游库存下降55万吨至342万吨,降幅13.80%。但当前玻璃终端地产行业疲软态势并未改变,由于需求下降和资金回款困难,玻璃深加工企业的订单同比降幅较大。

长江期货研究员汪浩铮向记者表示,浮法玻璃方面,本周上半周厂家出货较好,下半周局部地区出货转淡。华中、华东现货涨价放缓,个别厂家仍有涨价意向。“本周浮法玻璃产能稳定在172840t/d,较年初下降了约2000t/d。虽然持续亏损,但是目前产能收缩仍然有限。”他介绍,下游深加工订单未见明显好转,前期去库主要驱动是中下游投机补库,难以持久。各地地产政策继续出台,但是商品房销售同比仍在低位,目前尚看不到消费改善的契机。

“整体上,浮法玻璃面临的问题仍是消费不足和供应没有实质性的收缩,近期中下游补库只是阶段性的缓解了玻璃厂的压力。”汪浩铮表示,目前看不到消费好转的信号,供应进一步收缩前价格预计将持续承压。

纯碱方面,汪浩铮介绍,本周现货市场表现分化,西南地区由于限电影响供应缩减,价格小幅上调,其他区域跌幅放缓。至周五华中重碱主流送到2800元/吨,轻碱主流出厂2600元/吨。受限电影响多个厂家负荷下降、个别厂家停车检修,导致本周开工率大幅下探,周产下降至47.38万吨的低位。据报导限电政策将持续至本月24日左右,静态推算限电导致的供应损失或达10万吨。8月剩余检修计划依然较多,预计开工率保持相对低位,9月开始预计会有明显回升。

需求端,李彦杰表示,近期纯碱下游需求变动不大,但受悲观预期影响下游观望情绪较重,采购积极性较差,近期纯碱库存小幅累积,最新库存约55万吨。

“目前交割库库存已经降至相对低位,库存轮动接近尾声,碱厂走货预计将回到正常的刚需水平,未来预计供需双增。”汪浩铮表示,随着光伏玻璃扩产、刚需增长,即使碱厂开工率恢复预计供应也偏紧张,预计后期碱厂库存将大体横盘,现货价格或趋于稳定。目前纯碱远月合约基差较大,有一定多配价值。

李彦杰表示对后市持谨慎乐观态度。“当前纯碱玻璃期价贴水现货幅度较大,短期下跌空间或较为有限,中期价格走势主要取决于地产的运行情况,投资者应重点关注保交楼等政策落地情况。”他提醒,若房地产行业边际回暖,玻璃需求季节性增加,价格反弹至成本线上方,纯碱价格有望受到带动;反之若房地产行业持续下行,玻璃纯碱下方仍有较大空间。近期稳地产政策频出,市场悲观预期有望部分修复,或对玻璃纯碱价格形成一定支撑。

本周,聚酯跟随成本端国际油价振荡走弱,不同品种之间表现有所差异。

据浙商期货研究员朱立航介绍,pta上半周表现偏强,在现货端px和pta都偏紧都情况下,近月价格坚挺,91价差持续走高到500元/吨以上高位,受限于四季度投产压力,01合约上后续走弱。

后续来看,下游聚酯吨库存仍在高位,朱立航认为,中短期聚酯负荷都很难有太过乐观都预期,且终端纺织和聚酯受到限电政策都影响更大,尽管九十月份都旺季将近,在当下都政策和库存水平下,也很难对旺季对开工有太大对期待,或仍将维持低负荷运行。“在真正能看到库存降到正常水平以后,再考虑需求对好转可能性。”

在朱立航看来,尽管目前在pta供应端大量检修的前提下,自身库存有所去化,但大量检修难以维持,且四季度几套大的一体化装置投产在即,后续pta的加工费将压缩至400元/吨以下低位。而随着国内和亚洲地区整体px负荷缓慢提升,且盛虹石化等新装置投产临近,上游pxn也将逐渐被压缩,对ta对成本重心会有较大对下移空间。综合而言,他认为受限于需求疲软和投产压力,四季度pta或仍以估值压缩逻辑为主。

乙二醇方面,当下供应端开工已经降至历史同期最低位,进口数据上看最近进口量也并不高,环比有了很大下滑。“在供应端如此收缩的情况下,港口库存仍未见去库。”朱立航向记者介绍,需求拖累对乙二醇影响更为严重。而后续乙二醇新装置投产也并不少,后续产能格局将进一步恶化。在他看来,目前的油制利润已经打破常规区间,不具备太大的参考意义,油制装置的盈利情况更多是参考几套大装置检修情况,在乙二醇库存未见好转的情况下,他保持乙二醇中长期偏空的观点不变。

本周,多空因素交织下,有色金属价格波动明显增大,国内基本面金属价格以宽幅振荡走势为主。

东证衍生品研究院有色资深分析师孙伟东向记者介绍,市场基于宏观与消息面的博弈加剧,宏观层面7月国内经济数据不佳,尤其地产板块数据恶化令市场对于有色金属消费端担忧情绪加重。消息面则主要围绕能源问题,国内以及欧洲地区因为限电以及能源问题造成了铝、锌等品种供给端出现较大幅度压减。

具体看宏观方面,美联储7月货币政策会议纪要首次提及未来或放缓加息,被市场解读为偏鸽派。“不过,周内各联储主席纷纷发表鹰派言论,强调未看到通胀明显回落前加息不会停止,目前9月加息预期摇摆于50和75基点。美元指数持续反弹。”徽商期货研究员陈晓波介绍,就国内来看,受疫情及高温影响,中国7月经济数据普遍回调,不过稳增长、促消费政策刺激延续,央行8月15日下调MLF利率,实际需求恢复情况有待观察。周内整体宏观氛围不乐观,给有色金属带来一定利空压力。

基本面而言,欧洲能源危机及国内高温限电给有色金属供应端带来较强干扰,铜、锌、铝冶炼厂均出现不同程度减停产,供应端干扰及低库存状况延续,对有色金属价格有所提振。宏观与基本面多空交织下,周内有色金属走势振荡。

对于电解铝,据孙伟东介绍,全国电力紧张造成了全国多省份限制工业企业用电的情况,川渝地区电力供应尤为紧张并造成了电解铝产能大幅收缩,其中,四川地区电解铝运行产能从限电前100万吨压减至27万吨,减产规模已达73万吨。重庆地区电解铝企业目前影响产能数量约3万吨。短期全国电力供应难言缓解,后续电解铝减产规模以及范围扩大的可能性较高。

“不过,需要注意的是铝加工企业同样受到明显影响,限电对消费测的影响是不容忽视的利空,并且今年铝消费增速远不及去年同期,短期不宜过度交易供给减量带来的利多。”孙伟东提表示:“短期铝市基本面矛盾不大,预计铝价继续在万八附近振荡运行。”

对于镍,陈晓波认为,从基本面来看,低库存对镍价仍保有支撑,但因供应改善、需求疲弱,支撑力度转弱。镍铁方面,国内镍铁需求较差,镍铁厂利润受损减产运行,但印尼镍铁持续回流,弥补供应,整体供过于求格局延续,镍铁价格持续下行。

“镍市短期多空分歧较明显。”在孙伟东看来,近期镍价继续处于宽幅振荡可能性更大。据他介绍,一级镍供需结构性短缺问题逐步缓减,全球精炼镍显性库存预计将缓慢回升,高溢价正在深度刺激供给释放,但由于产能瓶劲以及疫情、恶劣天气等客观扰动依然存在,供给放量增长可能性也不大。需求方面,孙伟东提到,国内新能源产业链复产相对强劲,尤其终端产销回暖超预期一定程度改善了市场对一级镍需求的预期。值得注意的是,高冰镍与MHP供给仍在爬升,这将继续挤压一级镍在新能源相关需求端的份额。二级镍过剩越来越强烈,孙伟东认为其核心在于新增产能释放,叠加不锈钢产业链需求负反馈,npi保价难有起色将限制整体镍价反弹高度。

关于限电,表示,这对电解镍生产影响有限,多数电解镍厂正常排产,产量持稳,海外资源仍有流入,纯镍供应偏紧的状况较前期有所缓和。“受限电及亏损影响,近期华中、华北地区不锈钢厂减产扩大,对镍铁需求减弱,短期需求疲弱状况难有明显改善,后续建议关注新能源板块对需求的带动。”他补充说。综合而言,陈晓波认为基本面支撑偏弱令镍价承压,而低库存状况限制镍价短期内下行空间,在当前形势下,镍价波动较其他有色金属更大,预计短期宽幅振荡,中期随供应放量,重心或继续下移。

“此外,从宏观角度看,市场对国内政策刺激预期依然有发酵空间,但需要警惕海外衰退预期加剧或政策预期反复。”孙伟东提醒,消息面上,继续关注市场对印尼增税预期,以及收储传闻的态度,短期情绪面潜在冲击可能较大。

本文链接地址是https://www.qihuo88.net/qhzx/16118.html,转载请注明来源