方正中期研究院王骏冯世佃史家亮

一、今年我国期货期权市场交易情况

中国期货业协会最新统计资料表明,2022年1-5月全国期货期权市场成交量为24.74亿手,全市场成交额为209.56万亿元,同比分别下降20.84%和12.44%。2022年5月全国期货期权市场成交量为4.71亿手,成交额为40.1万亿元,同比分别下降25.92%和19.49%,环比分别增长0.38%和下降1.83%。

今年前五个月,我国期货期权市场交易情况反映了国内疫情严峻令经济承压、海外期货市场出现大幅波动、俄乌冲突升级冲击全球大宗商品市场、美联储加息及缩表计划加快且加码、全球性高通胀将延续和今年国内企业风险管理意识提升加大了运用期货期权工具管理价格风险的力度。

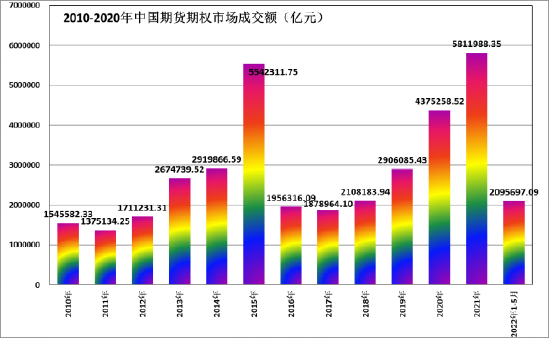

图:2010-2022年我国期货期权市场月度成交量变化

数据来源:中国期货业协会、方正中期研究院整理

图:2010-2022年我国期货期权市场月度成交额变化

数据来源:中国期货业协会、方正中期研究院整理

二、今年以来商品期货市场交易变化

图:2015-2022年我国商品期货期权市场月度成交规模变化

数据来源:中国期货业协会、方正中期研究院整理

从商品期货期权市场看,今年前五个月成交量累计达24.18亿手、成交额累计达161.35万亿元,同比分别下降21.3%和14.7%,占全市场比重分别为97.78%和77%。从金融期货市场看,今年前五个月成交量累计达0.55亿手、成交额累计达48.21万亿元,同比分别增长8.81%和下降3.66%,分别占全国市场的2.22%和23%。

此轮我国期货市场交易规模变化特征显示,2021年第四季度期货期权市场交易规模出现增长放缓并在今年1-5月出现交易规模下滑态势,“黑天鹅”事件及地区冲突升级促使实体企业、金融机构和投资机构积极进入国内期货期权市场进行风险对冲和加强原油、贵金属、有色金属和农产品等品种的资产配置。

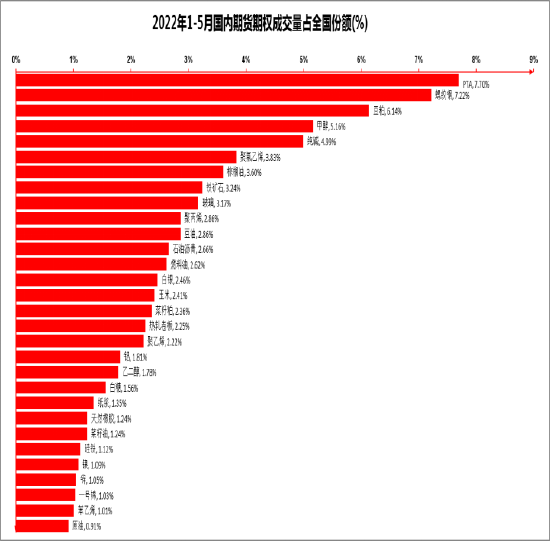

三、期货期权市场最活跃品种

图:2022年1-5月我国期货期权市场成交量前30强及其市场占比

数据来源:中国期货业协会、方正中期研究院整理

图:2022年1-5月我国期货期权市场成交额前30强及其市场占比

数据来源:中国期货业协会、方正中期研究院整理

图:2022年5月末我国期货期权市场持仓量前30强及其市场占比

数据来源:中国期货业协会、方正中期研究院整理

2022年1-5月,全市场成交量最大的30个品种分别是PTA、螺纹钢、豆粕、甲醇、纯碱、聚氯乙烯、棕榈油、铁矿石、玻璃、聚丙烯、豆油、石油沥青、燃料油、白银、玉米、菜籽粕、热轧卷板、聚乙烯、铝、乙二醇、白糖、纸浆、天然橡胶、菜籽油、硅铁、镍、锌、棉花、苯乙烯和原油期货。以上品种市场占比分别为7.70%、7.22%、6.14%、5.16%、4.99%、3.83%、3.60%、3.24%、3.17%、2.86%、2.86%、2.66%、2.62%、2.46%、2.41%、2.36%、2.25%、2.22%、1.81%、1.78%、1.56%、1.35%、1.24%、1.24%、1.12%、1.09%、1.05%、1.03%、1.01%和0.91%。全市场成交量集中度CR10、CR20和CR30分别是48%、71%和83%。

2022年1-5月,全市场成交额最大的30个品种分别是沪深300股指、原油、中证500股指、棕榈油、螺纹钢、10年期国债期货、豆油、纯碱、黄金、铁矿石、豆粕、PTA、铜、上证50股指、镍、铝、白银、天然橡胶、聚氯乙烯、5年期国债期货、菜籽油、甲醇、2年期国债期货、锌、聚丙烯、玻璃、热轧卷板、一号棉、锡和石油沥青期货。以上品种市场占比分别为6.94%、6.92%、6.38%、4.63%、4.07%、3.58%、3.49%、3.32%、3.18%、3.04%、2.82%、2.72%、2.59%、2.51%、2.39%、2.32%、2.16%、2.02%、1.99%、1.90%、1.86%、1.73%、1.64%、1.61%、1.47%、1.47%、1.31%、1.30%、1.23%和1.22%。全市场成交额集中度CR10、CR20和CR30分别是46%、69%和84%。

2022年5月末,全市场持仓量最大的30个品种分别是PTA、螺纹钢、豆粕、玉米、甲醇、铁矿石、玻璃、石油沥青、热轧卷板、纯碱、聚氯乙烯、白银、豆油、聚丙烯、玉米期权、白糖、聚乙烯、豆粕期权、棕榈油、燃料油、一号棉、乙二醇、铝、菜籽粕、玉米淀粉、中证500股指、短纤、铜、纸浆和天然橡胶期货。以上品种市场占比分别为8.05%、7.99%、6.98%、5.57%、5.52%、3.72%、3.68%、3.19%、2.90%、2.90%、2.37%、2.32%、2.19%、2.12%、2.06%、1.93%、1.89%、1.83%、1.71%、1.59%、1.51%、1.47%、1.24%、1.18%、1.11%、1.08%、1.02%、1.00%、0.96%和0.93%。全市场持仓量集中度CR10、CR20和CR30分别是50%、70%和82%。

图:2022年1-5月四家期货交易所交易占比情况

数据来源:中国期货业协会、方正中期研究院整理

注:上期所数据口径是包含上海国际能源交易中心合并数据

上海期货交易所(含INE)1-5月累计成交量为7.05亿手,累计成交额为73.54万亿元,同比分别下降34.2%和21.1%,分别占全国市场的28.49%和35.09%。

郑州商品交易所1-5月累计成交量为8.24亿手,累计成交额为36.12万亿元,同比分别下降24.78%和16.97%,分别占全国市场的33.31%和17.24%。

大连商品交易所1-5月累计成交量为8.89亿手,累计成交额为51.67万亿元,同比分别下降1.93%和1.59%,分别占全国市场的35.95%和24.66%。

中国金融期货交易所1-5月累计成交量为0.55亿手,累计成交额为48.22万亿元,同比分别增长8.81%和下降3.66%,分别占全国市场的2.22%和23%。

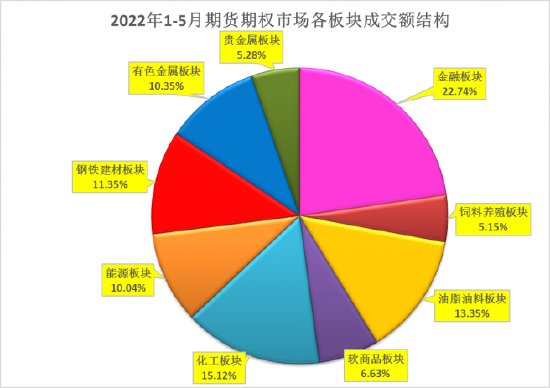

四、前五个月九大板块成交变化和亮点

图:2022年前5个月期货期权市场九大板块成交量占比统计

数据来源:中国期货业协会、方正中期研究院整理

图:2022年前5个月期货期权市场九大板块成交额占比统计

数据来源:中国期货业协会、方正中期研究院整理

方正中期研究院王骏认为,2022年1-5月我国期货期权市场延续2021年第四季度成交规模增长放缓进而开始萎缩态势,具体有四大原因:

第一,今年前五个月全球出现新冠疫情继续扩散、俄乌冲突升级导致大宗商品出现供给冲击、美联储加息缩表加快与加码和国内主要城市疫情令经济承压等因素导致全球及国内大宗商品市场波动非常巨大并影响了国内相关品种期货正常交易及“旺季不旺”;

第二,今年前五个月从市场九大板块成交数据来看,成交量指标上跌幅最大四个板块是能源、贵金属、软商品和有色金属,分别下降56%、46%、40%、37%;成交额指标上跌幅最大四个板块是软商品、贵金属、有色金属和黑色建材,分别下降38%、37%、30%、23%;前四个月以上四大板块众多品种成交萎缩,如煤焦三品种、镍、苹果、锰硅、铜、银和燃料油等品种成交量同比下降均有50%以上;

第三,今年前五个月最活跃期货品种中的PTA、甲醇、钢材、豆粕、燃料油、菜籽粕、白银、豆棕油、PVC、玻璃纯碱、铁矿石、沪深300、中证500、镍、铜、铝、天胶、原油、黄金、沥青、纸浆和国债期货成交量和成交额占比居前30位,但这些最活跃品种前五个月出现成交规模下滑,仅有PVC、铁矿石、纯碱、低硫燃料油、原油、棕榈油和股指期货等少数品种成交量同比增长;

第四、今年前五个月成交下降居前的期货品种主要包括煤焦三品种、鸡蛋、铁合金、白银、铜、尿素、燃料油、玻璃、棉花、红枣、苹果、锡、豆菜粕、镍、天然橡胶、纸浆、钢材、苯乙烯、玉米、白糖和短纤期货,这些品种的季度成交量和成交额降幅居前30位。

以上四个方面对今年以来全国期货期权市场规模增长放缓甚至萎缩有关键影响。当然,我们同时发现有四个增长点:

第一,今年以来,金融期货板块成交量同比增长8.8%,其中最主要是国债期货成交规模大增,2年期国债期货成交量和成交额增幅最大,分别增长85%和86%;5年期国债期货成交量和成交额分别大增60%和63%,10年期国债期货成交量和成交额分别增长20%和23%,反映了中金所国债期货受到国内金融机构、投资机构等机构投资者的日益重视和积极参与;中证500股指期货成交量和成交额增幅分别为11%和9%,上证50股指期货成交量同比增长12%。

第二,今年以来,我国商品期权成交情况发展良好,市场份额进一步快速增长。2022年1-5月成交量达到12232万多手,同比增长67%;成交额1313亿元,同比增长40%;5月底商品期权持仓量到285万手,同比增长23%。豆粕期权成交量2128万手,占比达17%且位列第一;玉米和PTA分列二三位,成交量分别为1646万和1414万。铁矿石期权成交额209亿,占比达到16%,位列第一;原油和棕榈油期权成交额分列二三位,成交额分别为174亿和170亿。

表1:2022年1-5月商品期权成交情况及排序(单位:手,亿元)

资料来源:WIND、方正中期研究院

第三,今年前五个月期货市场化工板块整体出现成交量和成交额均同比增长的亮点,分别增长5%和28%。其中,LPG、PVC、纯碱、低硫燃料油、原油、石油沥青和LLDPE期货成交量同比分别增长95%、87%、48%、45%、24%、10%、8%和5%;LPG、低硫燃料油、纯碱、原油、PVC、石油沥青、PTA和LLDPE期货成交额同比分别增长187%、131%、114%、105%、94%、46%、15%和13%。

第四,今年前五个月期货市场油脂油料板块异军突起,出现成交额同比增长17%;其中,花生和棕榈油期货成交额同比分别增长236%和72%。

五、对于6月份市场变化判断

从5月份期货期权市场成交规模变化来看,当月期货期权市场成交量为4.71亿手,成交额为40.1万亿元,同比分别下降25.92%和19.49%,环比分别增长0.38%和下降1.83%。这与我们4月底的预测非常接近。

我们预计,进入二季度最后一个月,整体期货市场成交规模变化受到宏观经济环境、全球经济复苏情况、全球疫情防控形势、海外主要期货市场波动及海外主要期货交易所交易规则修订和欧美退出QE后加息次数及幅度的持续扰动。另外,我国实体经济在2022年面临国内外错综复杂因素干扰,大量企业加大风险管理力度并积极参与期货期权套期保值交易,同时大型金融机构在面对全球系统性经济与金融风险下也加大利用金融期货期权的风险对冲操作,

所以国内期货期权市场具备健全的交易机制和有效法律法规将吸引风险管理资金积极参与。

我们预计,今年6月份和今年第二季度全国期货市场成交规模将进一步回升,6月份市场成交规模环比将出现一定幅度上升,第二季度整体与第一季度基本持平,全年预计成交量继续萎缩至60亿手下方,成交额下降至500万亿元左右。

本文链接地址是https://www.qihuo88.net/qhzx/13260.html,转载请注明来源