炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:铁矿石价格持续回落,近八成上市钢企一季度盈利环比回升

5月9日,国内商品期市收盘多数下跌,大商所铁矿石期货主力合约跌近6%,收于806.5元/吨;新加坡铁矿石期货跌幅达6%,跌破130美元/吨。

二季度原本是国内钢材生产和消费的传统旺季,但疫情扰动叠加钢厂利润低位,导致铁矿石价格一路下挫。

行业人士指出,疫情加大行业不确定性,不仅海外铁矿石发运力度受限,而且各行业用钢情况都不理想,例如汽车、能源、家电等行业用钢需求均出现回落,特别是汽车用钢量月度跌幅较大。

惠誉博华分析,2021年钢铁行业盈利能力整体较好,预计2022年原材料价格边际走低将有助于钢企保持良好盈利。

旺季不旺,铁矿石价格持续回落

近日,美联储加息预期落地,全球风险资产价格波动剧烈。

海通期货黑色系分析师邱怡宏认为,除了美联储加息、美元指数创下逾两年高位,疫情加重对钢铁市场终端需求担忧,黑色系商品市场情绪急转直下,铁矿石作为黑色系商品中以进口为主的重要原材料,受扰动程度最大,跌幅居前。

目前,铁矿石价格已连续6周下跌,据通联数据Datayes!统计,大商所铁矿石期货主力合约价格自近期高位933.8元/吨下跌至当前825.5元/吨,月累计跌幅达到11.59%。

旺季不旺,是这轮铁矿石价格下挫的主要原因,方正中期期货分析称,今年一季度我国粗钢表观消费量2.35亿吨,同比下降9.5%,4月份成材市场恢复速度无明显加快。而产业层面,当前长流程钢厂的利润水平仍偏低,限制铁矿价格短期上行空间。

供给方面,新湖期货统计分析称,4月供应端呈现小幅增加局面,四大矿山和非主流矿山均有不同程度的恢复表现;国内矿的供应同样保持稳步回升。5月供应端仍将继续保持缓幅恢复状态,到港或有约30万吨~50万吨/周增量,内矿供应增量约30万吨/周。总体供应带来周均60万吨~80万吨增量。

整体而言,新湖期货预计铁矿石基本面由前期供不应求转向供需基本持平,需更多关注废钢供应恢复以及成材利润表现以及后续疫情发展情况.

光大期货认为,短期下游钢材需求受疫情影响仍存在不确定性,但需求恢复强预期仍在,预计近期铁矿石价格呈现反复震荡走势。

八成钢企盈利回暖

铁矿石价格退烧,一定程度上减轻钢企原料成本。

南华期货咨询服务部副经理顾双飞告诉记者,黑色产业利润需再分配,以煤焦钢产业链为例,大量利润集中在上游,钢厂利润受到挤压,本轮矿价下跌也有一些利润分配的修复。

另外,受一季度订单饱满加持,大部分钢企盈利情况有所好转。

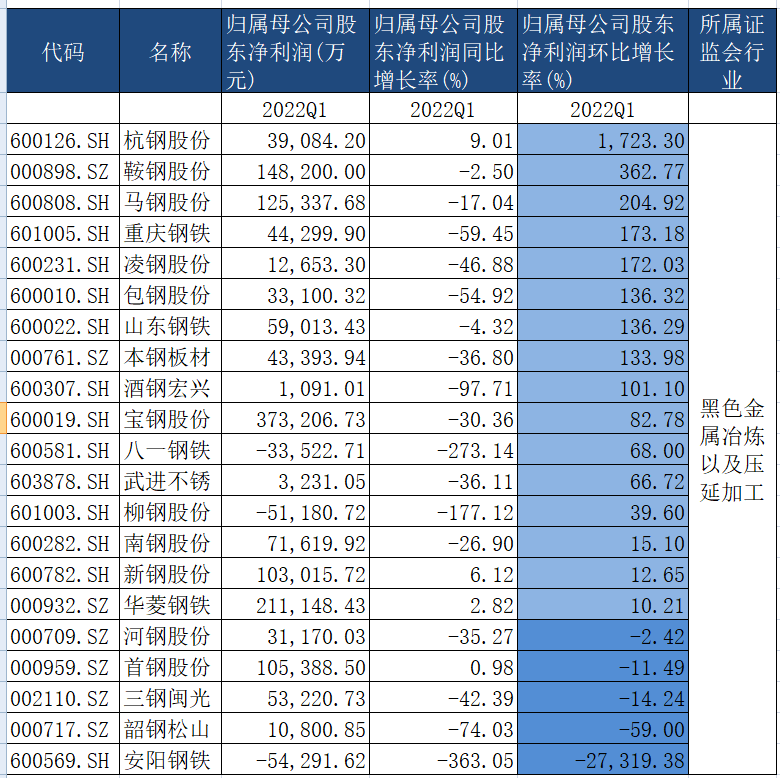

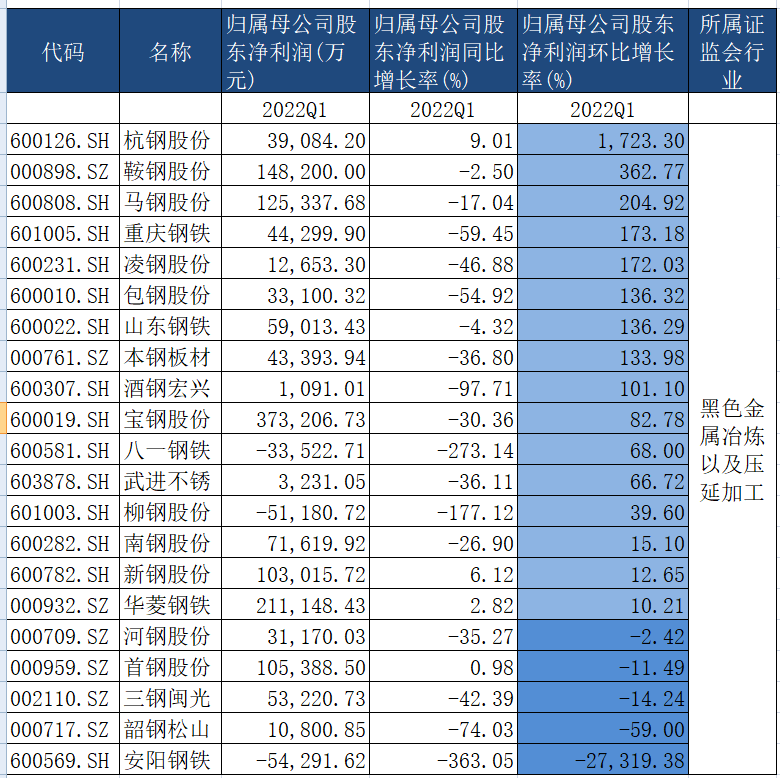

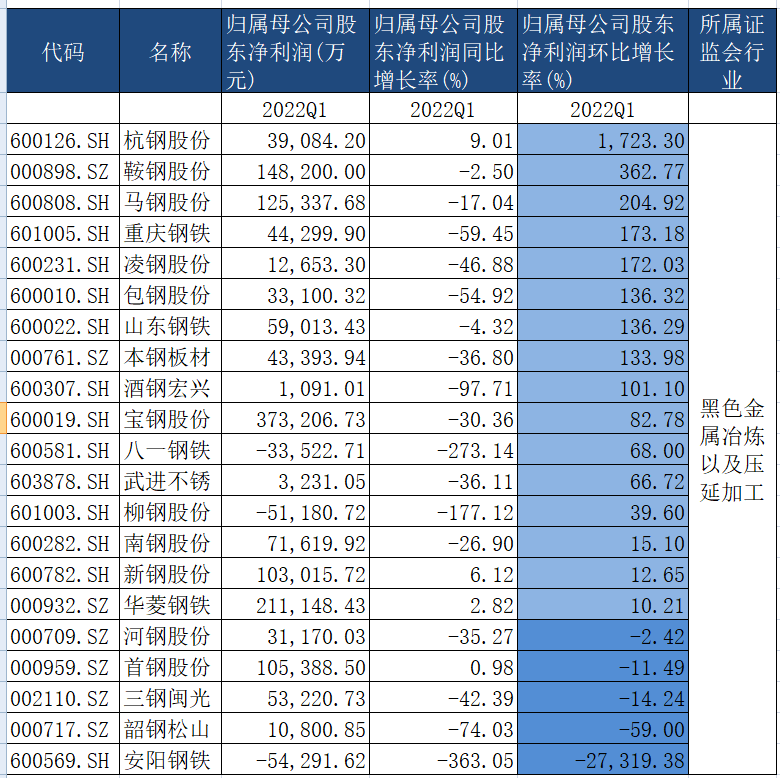

据第一财经记者不完全统计,21家A股上市钢铁企业中,有16家归母净利环比上涨,占比接近八成。

其中杭钢股份(600126.SH)一季度归母净利环比大增1723%,鞍钢股份(000898.SZ)、马钢股份(600808.SH)分别增长362%、204%。

另外,重庆钢铁、凌钢股份、包钢股份等6家钢企净利环比实现翻倍。

图片来源:第一财经根据通联数据整理

华菱钢铁在机构调研时表示,2022年一季度随着钢材消费进入旺季,公司的生产经营保持稳定,需求和订单比较饱满,较去年四季度有所回升。

分品种和下游来看,工业领域需求好于建筑行业需求;板材方面,造船、风电、汽车、电工钢、桥梁等延续2021年较好的需求态势,工程机械、重卡等需求基本稳定,但仍弱于去年上半年;长材方面,受益于房地产政策托底,其需求相对2021年四季度有所回升;无缝钢管受油价回升等因素影响,需求和订单量环比改善。

海通国际证券研究报告指出,2021年前三季度钢价一路上涨并保持高位,2021年四季度受到需求影响钢价下行,但2022年一季度钢价缓慢回升,因此上市钢企在2021年2季度至3季度期间盈利水平较高,2021年四季度明显下行,2022年一季度缓慢恢复,但同比仍较低。

今年4月,发改委提出2022年全国粗钢产量同比下行目标,海通国际认为在供给端有一定限制,但后续的钢价走势还将受到经济复苏的影响。

作为影响钢企盈利的重要因素,惠誉博华预计,2022年中国铁矿石需求难有增长,海外四大矿山目前公布的2022年产量目标有少许增量,国内矿山的开发帮助行业供需缺口收窄,叠加美联储2022年将加息3到4次甚至更多,全球流动性紧缩预期强烈,矿价中枢易下难上。

另外,2022年钢铁需求趋弱将传导至焦炭行业,预计焦炭价格中枢有望下行,进一步缓释钢企部分成本压力。

图片来源:第一财经根据通联数据整理

华菱钢铁在机构调研时表示,2022年一季度随着钢材消费进入旺季,公司的生产经营保持稳定,需求和订单比较饱满,较去年四季度有所回升。

分品种和下游来看,工业领域需求好于建筑行业需求;板材方面,造船、风电、汽车、电工钢、桥梁等延续2021年较好的需求态势,工程机械、重卡等需求基本稳定,但仍弱于去年上半年;长材方面,受益于房地产政策托底,其需求相对2021年四季度有所回升;无缝钢管受油价回升等因素影响,需求和订单量环比改善。

海通国际证券研究报告指出,2021年前三季度钢价一路上涨并保持高位,2021年四季度受到需求影响钢价下行,但2022年一季度钢价缓慢回升,因此上市钢企在2021年2季度至3季度期间盈利水平较高,2021年四季度明显下行,2022年一季度缓慢恢复,但同比仍较低。

今年4月,发改委提出2022年全国粗钢产量同比下行目标,海通国际认为在供给端有一定限制,但后续的钢价走势还将受到经济复苏的影响。

作为影响钢企盈利的重要因素,惠誉博华预计,2022年中国铁矿石需求难有增长,海外四大矿山目前公布的2022年产量目标有少许增量,国内矿山的开发帮助行业供需缺口收窄,叠加美联储2022年将加息3到4次甚至更多,全球流动性紧缩预期强烈,矿价中枢易下难上。

另外,2022年钢铁需求趋弱将传导至焦炭行业,预计焦炭价格中枢有望下行,进一步缓释钢企部分成本压力。

本文链接地址是https://www.qihuo88.net/qhzx/12201.html,转载请注明来源

图片来源:第一财经根据通联数据整理

图片来源:第一财经根据通联数据整理

图片来源:第一财经根据通联数据整理

图片来源:第一财经根据通联数据整理