文/中金大类资产研究:李昭,杨晓卿,齐伟,王汉锋

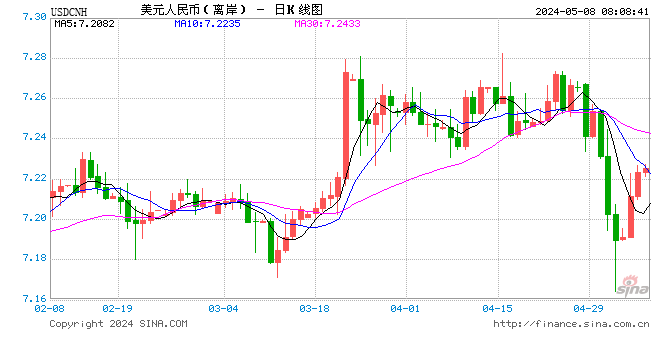

4月25日,离岸美元对人民币汇率一度冲破6.6,央行宣布下调外汇准备金率后有所回落。3月份以来人民币贬值加速,已经回吐2021年的全部升幅。

图表:美元对人民币汇率3月份以来快速冲高

资料来源:万得资讯,中金公司研究部

人民币贬值期间,沪深指数持续调整,国债利率先下后上,投资者对于汇率风险向股债市场扩散的担忧增加。我们认为人民币贬值更多是对增长周期与流动性周期的被动反应,而对股债市场的主动影响相对较小。

股汇债同时同向变动,反映增长周期

2015年汇改后,股票、利率、人民币币值(1/美元兑人民币汇率)大部分时间同涨同跌,反映经济增长的周期运行。

图表:股票、利率、汇率同期同向变化,反映经济增长周期运行

资料来源:万得资讯,中金公司研究部

我们以经济增长加速为例解释背后机制:如果经济增长强劲,将推升企业盈利预期,股票上涨;经济增长同时引起通胀压力和政策收紧预期,带动利率抬升;由于我国增长动能常由外需拉动,净出口增加本币需求,引起人民币升值;与此同时,国内增长前景吸引海外资金流入,也会造成人民币升值。所以增长加速时,股债汇同涨。

图表:人民币汇率长期随经济周期同向变动

资料来源:万得资讯,中金公司研究部

图表:利率长期随经济周期同向变动

资料来源:万得资讯,中金公司研究部

图表:股票收益率长期随经济周期同向变动

资料来源:万得资讯,中金公司研究部

目前我国经济面临需求收缩、供给冲击、预期转弱的三重压力,经济周期运行至潜在增速以下,我们认为股票、利率、汇率同时下行,是对经济基本面的正常反映。

图表:中国经济已经运行到长期增长路径以下

资料来源:Bloomberg,Haver,中金公司研究部

目前人民币币值仍然偏高,与股指和利率水平背离较大,主要受到出口强劲影响。我国资本账户没有完全放开,经常账户资金流动对汇率影响更大。2020年至今,出口增速远高于经济增速,持续推高人民币币值。

图表:2020年至今,出口增速远高于经济增速

资料来源:万得资讯,中金公司研究部

随着美欧需求扩张放缓与其他新兴市场出口提速,我国出口增速可能逐渐回落。人民币适度贬值,与我国出口前景相符,既反映增长周期变化,也是对股汇债长期关系的回归收敛,未必对股债造成持续调整压力。中金外汇组预期在岸美元兑人民币汇率2022年底升至6.65(《如何看待近期人民币汇率贬值?》)。

利率汇率反向领先股票,反映流动性周期

政策倾向于在经济下行时进行逆周期调节,此时流动性边际宽松,利率和汇率(人民币币值,1/美元兑人民币汇率)双双下行。利率下行刺激内需,汇率贬值刺激外需,有助于实现“稳增长”政策目标,改善增长前景。

图表:汇率贬值领先出口改善

资料来源:万得资讯,中金公司研究部

增长预期改善后,股票一般有所表现。因此在流动性周期影响下,利率和汇率反向领先股票走势。我们发现信贷脉冲是衡量宏观流动性的关键指标,可以帮助我们追踪股债汇之间的领先滞后关系(《捕捉资产轮动的高阶信号》)。信贷脉冲2021年5月触底上行,反映政策开始边际宽松,此时利率转为下行,人民币升值斜率放缓。

图表:信贷脉冲2021年5月触底,预计于今年2季度左右触顶

资料来源:万得资讯,中金公司研究部

图表:信贷脉冲与利率反向变化,略为滞后1-2个月

资料来源:万得资讯,中金公司研究部

图表:信贷脉冲与人民币汇率同期反向变化

资料来源:万得资讯,中金公司研究部

往前看,在地产受限背景下,信贷脉冲可能于第2季度筑顶。根据信贷脉冲与利率、汇率的关系,我们判断利率和汇率对流动性定价可能已经比较充分。虽然人民币仍有贬值压力,但压力相对可控;利率可能已经结束下行趋势开始横盘震荡,我们建议标配国内债券。由于信贷脉冲领先股票走势6个月左右,因此过去大半年的流动性宽松(利率、汇率下行)可能为股票表现继续提供支撑。我们预期国内股指在疫情相对改善后仍有上行机会,建议适度超配A股与港股。

图表:信贷脉冲与国内股市同向变化,领先6个月左右

资料来源:万得资讯,中金公司研究部

海外流动性也对国内市场有一定影响。我们发现缩表未必推高美债利率,加息预期可能已被充分定价,十年期美债利率可能由趋势冲高转为双向波动,年底中枢降至2.4%-2.6%(《缩表加速,美债利率会破3吗?》)。如果我们的观点兑现,美债利率和美元逐渐筑顶,中美利率倒挂缓解,可能减少国内股债汇市场的外部压力。

图表:美债长端利率“利率预期+期限溢价”分析框架

资料来源:中金公司研究部

汇率贬值对股债的主动影响可能较小

股债汇联动首先反映增长周期和流动性周期。除此之外,汇率变化也可能直接影响股债表现:人民币贬值使我国资产相对海外资产的价值下降,外国投资者可能减持我国资产,导致股债市场调整。由于股票价格变动幅度远大于人民币汇率,因此汇率变化对股票仓位的损益影响不大。

图表:股市波动率高于汇市和债市波动率

资料来源:万得资讯,中金公司研究部

在“汇率贬值”与“股票下跌”之间,更有可能是后者导致前者,而非前者导致后者。具体来讲,如果海外投资者对国内经济前景更为悲观,卖出国内股票,此时海外资金由人民币兑换成美元并流出国境,导致人民币贬值。

图表:外资流入增加时,股票趋于上涨

资料来源:EPFR,中金公司研究部

我们观察到股票涨跌拐点略微领先人民币汇率拐点,表明股市可能先反映增长预期变化。

图表:股指拐点领先人民币汇率拐点

资料来源:万得资讯,中金公司研究部

对于债券来讲,由于利率变动幅度与汇率比较接近,因此汇率贬值会明显影响海外投资者对我国债市的投资决策。但是在汇率贬值与海外资金流出期间,我国利率往往不升反降,可能说明海外资金对我国债券定价影响较小,因此我国利率更多由国内宏观环境决定,汇率变化与资金流动的影响有限。根据上述分析,我们认为尽管汇率贬值可能短期打压市场情绪,但是对股债市场的中长期影响可能不大。

图表:外资流出与汇率贬值并未推高我国利率

资料来源:EPFR,万得资讯,中金公司研究部

人民币贬值影响资产与行业的历史经验

复盘四次人民币贬值期间的经济及资产表现,我们发现经济基本面往往转弱,股指与长端利率下行,股市估值高位回调,A股相对港股有韧性。

图表:股市估值回调伴随汇率贬值

资料来源:万得资讯,中金公司研究部

进口依赖度和外债占比较高的行业(如钢铁、石化、地产、航空运输)成本上升,受损相对更多。而外贸收入占比高的行业(如家居、医药、电子等)在汇率贬值时可能出口增加、盈利改善,表现相对更好。

图表:人民币汇率贬值期间A股各行业收益率

资料来源:万得资讯,中金公司研究部

我们选取了A股中海外营收占比最大的50家上市公司,构造市值加权价格指数,发现其股价同比增速与人民币汇率呈反向关系,即当人民币贬值时,这些公司可能受益于海外业务盈利上涨,股价反而逆势上行。

图表:海外营收占比高的公司在人民币贬值期间股价上涨

资料来源:万得资讯,中金公司研究部

我们发现人民币汇率贬值期间,增长往往处于下行周期,受中国需求驱动的工业金属往往走弱,而黄金表现相对占优。

图表:四次人民币贬值期间大类资产表现

资料来源:EPFR,万得资讯,中金公司研究部

*数据单位为百万美元

过去一周全球大类资产表现(2022/4/15-2022/4/22)

过去一周,全球风险资产大幅回落,黄金、债券相对跑赢,大类资产收益相对表现为:美元指数>黄金>全球债券>中国债券>大宗商品>美股>港股>A股。

图表:过去一周全球大类资产表现汇总(美元计价,全收益回报率)

资料来源:万得资讯,Bloomberg,中金公司研究部

海外方面,受美联储鹰派表态影响,十年期美债利率一度冲破2.9%,中美利差继续倒挂。政策收紧预期与通胀压力下,海外风险资产表现不佳。国内方面,市场情绪在疫情阴霾下仍然低迷。4月16日央行降准25bp,力度不及市场预期,A股本周在全球资产中表现相对落后。由于市场对政策宽松预期落空,十年期中国国债利率小幅上行。

图表:全球大类资产表现汇总表(以美元计价)

资料来源:Bloomberg,万得资讯,中金公司研究部

*在细分类别中选择了发行时间超过半年,规模较大的基金作为参考。数据截至2022年4月22日。

图表:中国大类资产表现汇总表(以人民币计价)

资料来源:Bloomberg,万得资讯,中金公司研究部

*在细分类别中选择了发行时间超过半年,规模较大的基金作为参考;房地产表现使用中国一线/二线/三线城市房地产住宅价格指数作为参考。数据截至2022年4月22日。

本文链接地址是https://www.qihuo88.net/qhzx/11697.html,转载请注明来源