一、市场行情回顾

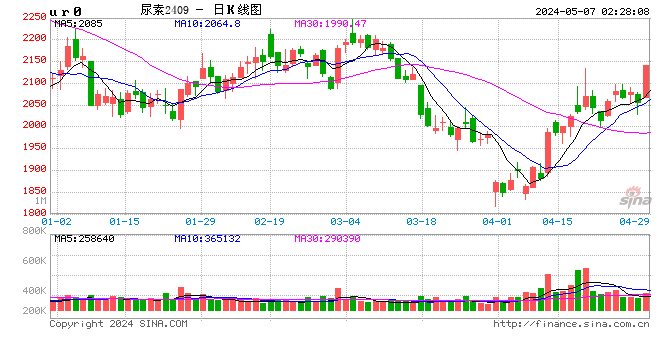

3月份,郑州尿素期货价格呈震荡上行态势。疫情影响供需失衡继续加剧,而全国各地春耕用肥开始陆续启动,尿素下游工业企业也加速复工复产,旺季来临刚性需求增强,多种因素共同推高尿素价格行情。虽然淡储化肥投放的消息公布一度引发市场担忧,但中下旬山西晋城出现短暂的限产停车,也把价格推上了此轮的高点。随着晋城企业的陆续复产,下游对于高价的采购放缓,价格也随之略有回调。

来源:博易大师瑞达期货研究院

二、基本面因素分析

1.尿素市场供应状况分析

1.1尿素产能产量和开工情况

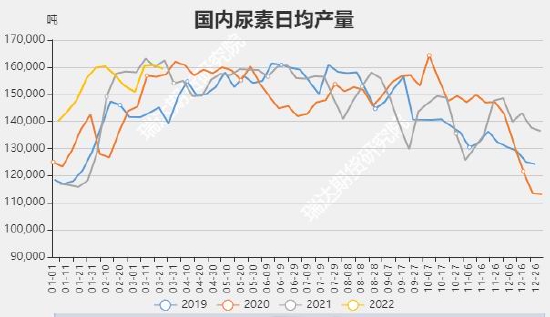

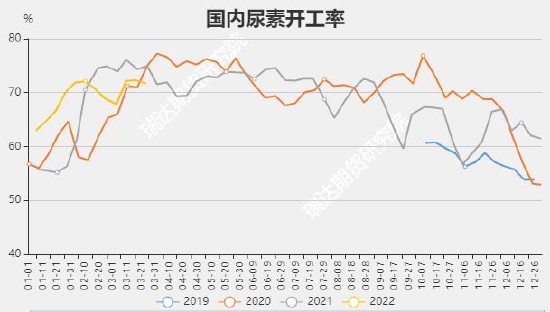

供应端来看,据隆众资讯统计,2022年2月国内尿素产量435.71万吨,环比减少6.23%,同比增加1.93%。据隆众数据计算,3月尿素实物产量预计在500万吨左右,较同期增加5万吨,4月产量预估485万吨,较同期增加20万吨左右。另外,乌兰120万吨产能有望4月份达产,整体供应量仍较为充足。

来源:同花顺瑞达期货研究院

从日产情况看,据隆众资讯统计,截止3月23日当周,国内尿素周均日产15.94万吨,同比去年同期日产16.25万吨减少0.31万吨;周均尿素开工率在71.69%,较去年同期下降3.25%。此前晋城地区因2021-2022年环境保护应急差异化管控要求,3月15日起逐渐点火试车出产品,因部分装置停车时间较久,尿素产量增加缓慢,原预计3月20日才能恢复满负荷生产。但受天气扩散条件较差、晋城地区环保要求影响,3月19日起,晋城地区大宗商品运输和晋城地区化工厂生产开始受到抑制,部分企业开始在满负荷基础上减产30%左右。晋城地区主要的尿素企业为天泽、兰花和晋能控股,晋城地区三家企业日产量合计在1.7万吨左右,之后随着减产幅度升级,天泽巴公尿素装置、兰花巴公尿素装置和晋能控股下属企业晋丰和天源将开始全部停车,合计减产量在9700吨左右,晋城地区尿素企业减产幅度一度提升到57%。晋城尿素装置消息成为尿素业内关注热点,尿素装置的变化将引起尿素日产量的明显波动,考虑到眼下正值国内春耕尿素需求旺季,而北方受疫情的影响带来局部供应紧张,由于限产与政府保供稳价宗旨相悖,晋城尿素装置迅速由停车反转为集中恢复。

来源:同花顺瑞达期货研究院

来源:同花顺瑞达期货研究院

目前内蒙古博源52万吨尿素装置复产试车中,天润52万吨装置近期也将复产,但内蒙古鄂尔多斯化学工业95万吨装置和晋开120万吨装置仍有检修计划,加上其他装置的检修计划,预计4月的上中旬日产会有所下降,之后随着乌兰新产能的释放,日产预计有望逐步增加。值得注意的是,受疫情影响,各地临界设岗检查,汽运运输受阻明显,以汽运为主的贸易商被迫转向铁路运输,导致铁路计划十分紧张,请车皮难度也加大,区域间物流运输不畅,用肥地区外地货源难以进入,局部货源偏紧现象短时间难以缓解。

1.2尿素库存

库存方面,隆众数据显示,截止3月23日当周,国内尿素企业库存下降至39.98万吨,环比2月同期下降34.51万吨,较去年同期增加9.97万吨。节后国内尿素企业库存环比有明显去化,尿素企业库存压力最大的阶段已经过去,目前库存处于中等水平。

来源:同花顺瑞达期货研究院

目前正值农业需求旺季,山东、山西、河北、内蒙等疫情形势继续加剧,目标市场到货量明显减少且局部装置故障短停,货源略显紧张,而受疫情影响部分尿素工厂汽运发货不畅,疫情管控严格的区域企业多在累库。整体来看,尿素企业库存整体去库速度和幅度尚佳,预计尿素企业库存后期仍有进一步下降空间。值得注意的是,冬储将在3-5月进行抛储,3月份已有所释放;夏管肥虽然要到6月抛储,但不排除会有轮库行为,也会有部分抛储压力释放出来,考虑到其他的隐性库存,都给后期库存变化带来变数。

港口库存方面,截止3月24日当周,国内主要港口尿素库存10.4万吨,较2月同期减少2.7万吨,较去年同期减少43.1万吨。由于出口受阻,集港需求减少,港口库存整体偏低。

来源:同花顺瑞达期货研究院

2.尿素市场供应状况分析

2.1农业需求

尿素下游需求主要分为农业需求和工业需求,其中农业需求占比较高,直接施用做氮肥,占比在50%以上,主要的作物是水稻、玉米、小麦和果蔬。上半年是农业需求旺季,虽然3月下旬后北方春季小麦返青追肥将逐步进入尾声,但西北地区春播仍在进行中。且今年3月前后疫情频出,尤其是东北、华北、华东、华中的不少地区,运输的放缓、高价行情的影响,打乱原有的需求运行节奏。

目前仍处于春耕用肥旺季,尽管前期已有不少备货,但因尿素价格较高及运输受阻等因素影响,下游备货仅完成7成左右,进入4月份后,春耕也将进入高峰期,特别是东北地区春耕启动,对于尿素的需求量仍然很大,不少区域的底肥、备肥需求也会在4月呈现。另外,复合肥、掺混肥对尿素需求及大颗粒尿素需求也将持续。

2.2工业需求

每年复合肥开工多集中在3-5月份及7-10月份。其中3-5月份多为高氮肥的生产,对尿素需求较大,生产高氮肥对尿素的需求量占全年的50%左右。据隆众资讯统计,截止3月25日当周,复合肥装置开工率在49.83%,较2月同期下降5.04%,较去年同期下降3.46%。由于疫情反复,吉林、山东、河北、江苏等省的部分地区物流运输不畅,复合肥企业原料进不来,成品出不去,导致部分装置的减负荷或停车。目前复合肥企业生产及下游到货进度与往年相比均处于偏低水平,尤其是东北地区肥料到货进度在六成左右。不过国内高氮复合肥生产旺季将逐步启动,复合肥工厂原料备肥不足,一旦疫情缓和,高氮肥生产启动,有望出现集中走货的情况,预计对于尿素原料的需求量也将出现阶段性的增长。

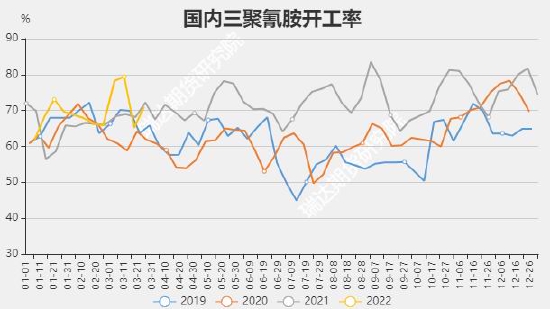

数据来源:同花顺瑞达期货研究院

三聚氰胺来看,据隆众资讯统计,截止3月25日,国内三聚氰胺开工率在70.9%,较2月同期提升4.99%,较去年同期下降1.3%。近段时间以来的疫情已经导致多区域内不少终端厂家生产销售出现问题,河北、江苏、山东等传统板材基地生产受限,运输方面有货无车的情况延续。同时油价上调、原材料涨价等情况带动工厂的成本上涨、利润下降。叠加今年内需疲软、出口一般,板材市场需求面支撑有限。国内三聚氰胺市场除成本面支撑外,供需面并无利好,整体开工提升空间或有限。

数据来源:同花顺瑞达期货研究院

2.3尿素出口情况分析

从出口情况看,海关数据显示,2022年2月份中国尿素出口量为15.20万吨,环比增加78.6%,同比增加2.1%。尿素出口在法检落地后首次出现同比增加。因法检政策出台,去年四季度虽然国际尿素价格强势拉升,但国内尿素出口量单月却出现明显下滑。步入2022年,俄乌局势迅速恶化,作为氨肥、尿素及钾肥的全球第二生产国,因战争导致俄罗斯出口停滞,继而推动国际尿素价格继续上涨。

来源:同花顺瑞达期货研究院

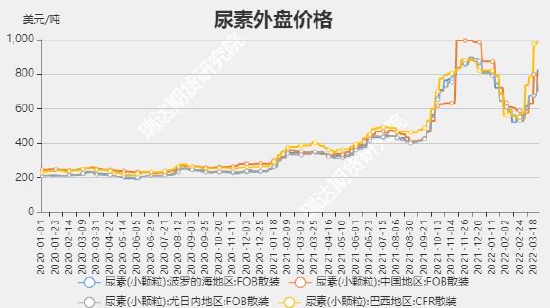

同花顺数据显示,截止3月28日,FOB中国现货价格在700美元/吨,较2月同期上涨28.44%;FOB波罗的海现货价格在825美元/吨,较2月同期上涨47.32%;FOB尤日内现货价格在745美元/吨,较2月同期上涨40.57%。短期内因供出口中断带来的国际市场尿素供应紧张问题或将持续,高价差下部分出口贸易商或欲欲跃试,但由于国内出口持续受到法检政策影响,因此国际价格变动对国内影响有限。

来源:同花顺瑞达期货研究院

三、尿素市场行情展望

供应端来看,在国家的保供政策下,加上乌兰新产能释放,4月份国内尿素日产量预计有所增加。但受疫情影响,区域间物流运输不畅,用肥地区外地货源难以进入,局部货源偏紧现象短时间难以缓解。需求方面,进入4月份后,春耕也将进入高峰期,特别是东北地区春耕启动,对于尿素的需求量仍然很大,不少区域的底肥、备肥需求也会在4月呈现。另外,复合肥、掺混肥对尿素需求及大颗粒尿素需求也将持续。目前复合肥企业生产及下游到货进度与往年相比均处于偏低水平,尤其是东北地区肥料到货进度在六成左右,预计对于尿素原料的需求量也将出现阶段性的增长。由于尿素企业库存整体去库速度和幅度尚佳,预计尿素企业库存后期仍有进一步下降空间。不过当前阶段正处于淡储释放周期,由于市场货源供给不足,后期也将加快淡储货源的出货。考虑到疫情、俄乌冲突等因素影响之下,全球石油、粮食、化肥价格大涨,原料价格支撑下,预计后市尿素价格易涨难跌。

瑞达期货林静宜

本文链接地址是https://www.qihuo88.net/qhzx/11280.html,转载请注明来源