自那以后的逾一个世纪时间里,这一金属交易所经受住了两次世界大战、一系列丑闻和违约事件的考验,巩固了其作为伦敦金融城中重要一环的地位:掌控着主要工业金属的全球“定价权”。

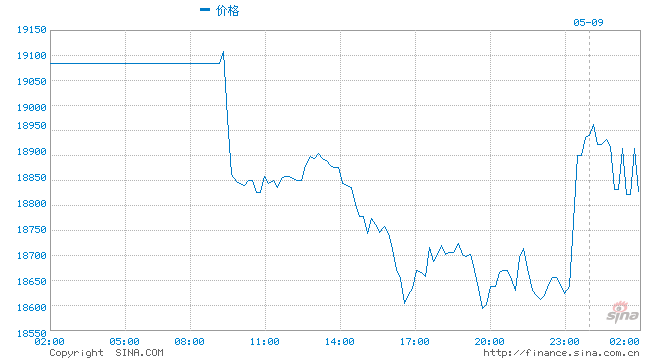

然而如今,这一地位正受到日益严峻的威胁:原因是另一场史无前例的逼空行情,这次发生在镍市场,这对LME的信誉造成了严重破坏——投资者对LME允许价格在不到两天的时间内飙升250%,然后追溯性地取消39亿美元的交易感到愤怒。当该交易所试图重新开放市场时,其电子交易系统又多次出现了故障。

矿业高管、托克集团前金属交易员MarkThompson表示,“突然之间,LME显然很无能。

在最新的一次采访中,LME首席执行官马修·张伯伦(MatthewChamberlain)表示,过去两周对金属市场来说是一段“难以置信的艰难时期”,他正专注于确保“此类性质的事件不再发生”。

3月7日-8日,在LME大厅中央标志性的红色环状沙发上,交易商们公开见证了一场史诗级的伦镍逼空行情上演,传言称青山控股遭外资逼空,镍价两天连续暴涨近250%。在市场失去秩序的情况下,LME咨询清算公司后不得不决定暂停交易,并基于维护市场稳定和完整的考量取消了8日0点后的所有交易,同时将市场回复到失控前的状态,即3月7日的收盘价。

张伯伦在接受采访时称,去年银行业曾对提高金属市场透明度的举措表示反对。而原本这些拟议中的调整可以使LME在此轮镍价飙涨之前,就对空头头寸实施管控。

据彭博社报道,在青山控股实控人项光达拥有的超过15万吨的空头头寸,只有3万吨是直接在LME的场内交易中持有。而其余部分则是通过与摩根大通为首的华尔街银行,包括法国巴黎银行、渣打银行和大华银行等的双边场外交易中持有。

张伯伦呼吁加强对场外大宗商品市场的监管,类似于许多国家在2008年全球金融危机后采取的监管措施。

他表示,“现在需要就如何更好地控制场外交易市场对交易所的影响展开成熟的讨论。这可能与我们在后金融危机时期在其他资产类别中看到的情况类似。这些监管措施还没有应用到大宗商品上,也许未来需要这样做。”

伦敦金属交易所自2012年以来一直为港交所所有,后者目前能够成为交易规则变更的最终决策者,但其必须与市场参与者协商,并且通常需要努力让包括许多大银行在内的核心会员满意。在去年提出提高场外交易头寸透明度的同时,LME关闭公开叫价交易大厅“TheRing”(圈内喊价交易)的提议也遭到了用户的强烈反对,LME后来无奈放弃了这一提议。

张伯伦本人也因该交易所过去两周的一系列决策和漏洞而而面临了用户的强烈批评。除了最初的轧空风暴,伦镍交易自本周三重启以来,还受到了一系列电子市场故障的影响。张伯伦将电子市场的失灵归咎于“基础第三方软件的漏洞”,并表示,如果LME要等到所有这类问题都得到解决,将进一步推迟市场的重新开放。

回顾历史,伴随着技术变革提高了生产力,第一次工业革命之火帮助英国在18-19世纪成为了世界的头号经济强国。随之而来的,是整个国家对全世界自然资源的巨大需求,电报技术的发明和应用,使得起航和到港的时间信息传递更为方便,精明的金属商人们开始汇聚一堂,以船期信息为依据,做远期金属交易,这便是成立于1876年的伦敦金属交易所(LME)的由来。

时至今日,英国早已不再是世界头号经济强国,在全球领域内金属消费,供给和贸易中的比重也节节下滑,但全球金属的定价权却仍被其牢牢地把握住了,百余年来LME在全球金属市场的地位至今无人可撼动。

然而,

过去两周在期镍交易上的溃败,也可能使LME未来的发展计划陷入混乱。在过去10年的大部分时间里,LME都把增长的希望寄托在吸引美国对冲基金和其他金融投资者上。现在,这些金融投资者中的许多人表示,他们可能会放弃进军LME。据知情人士透露,其中一些公司正在美国和英国进行诉讼。

一家大型宏观对冲基金的投资组合经理表示,他已经停止在他的相对价值账户中交易任何LME合约,该账户押注于商品、股票和货币之间的价格差异。

自本月危机爆发以来,LME镍市场的交易量已受到打击,因为镍市场的交易陷入停滞,而其它LME旗舰合约的交易活动也出现下降,表明人们在通过该交易所执行交易方面普遍存在犹豫。

值得一提的是,对张伯伦来说,这场“妖镍风波”或许也将为其长达十年的LME职业生涯中画上一个令人感到泄气的结尾。在此之前,他原本已经准备离开LME了——他本打算在4月底离开交易所,去经营一家加密货币初创公司。他目前拒绝证实自己是否还会离开,只是表示“我目前还在这里,我会尽我所能帮助解决这个问题。”

贸易公司ConcordResourcesLtd的研究总监DuncanHobbs表示,“可以想象,在5年或10年后,LME可能将不再是全球最主要的金属交易市场,上期所将取而代之。”

本文链接地址是https://www.qihuo88.net/qhzx/10037.html,转载请注明来源