核心观点:2024年春节后,焦煤的行情变化颇为曲折,主要由于节后关于减产的传言再次提升了市场对于安全监管背景下供应端紧缩的预期。

作为本轮市场行情的主要驱动,在2024年安全监管趋严背景下,煤矿潜在的减产情况对焦煤价格会有多大影响?通过对政策文件的梳理以及基本面情况变化,判断:

(1)在安全监管加严背景下,2024年焦煤价格对政策的敏感度将更高,导致其波动率放大;

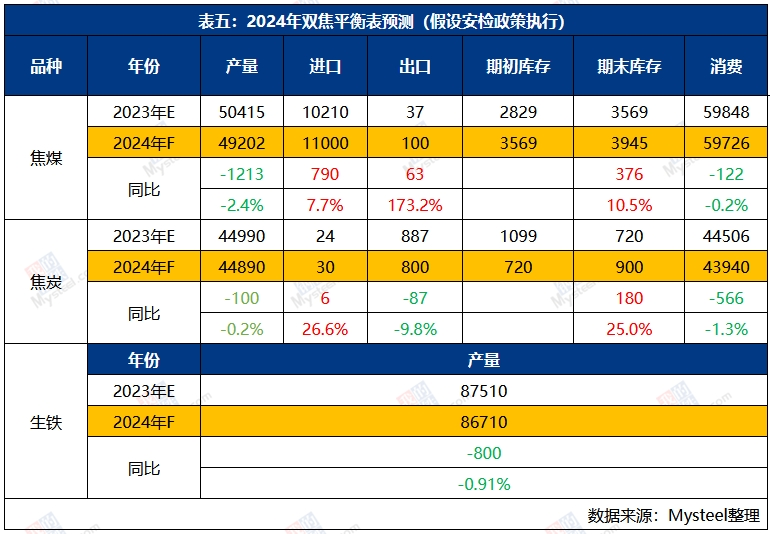

(2)若政策执行力度大,且执行情况好的情境下,2024年焦煤总供应量或边际下滑:根据平衡表以及现有公布的政策信息推断,预计2024年全国焦精煤产量可能下滑至4.88亿吨,减量1600万吨左右,并考虑2023年部分煤矿停产或并未满产,实际减量可能更高,但依然仍难改供给过剩局面;

(3)煤炭作为我国稳经济、稳民生的重要能源商品,在当前的经济发展方向上公布出多项安全监管措施的本质依旧是维持保供的主基调,在满足煤电需求的保供要求下,供给侧难以大幅紧缩,煤价也较难出现大幅上涨;

(4)政策影响对短期焦煤市场的供需基本面影响不大,现货价格短期仍有下跌空间,行情改善等待需求拉动。

【正文】

一、安全监管对于煤矿产量影响

关于2024年煤矿安全监管情况的梳理

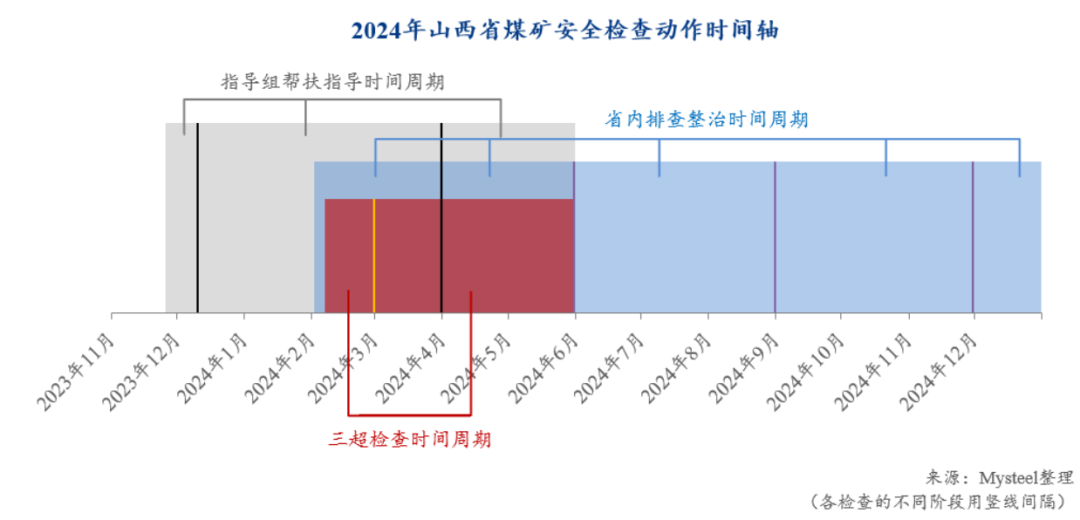

自2023年11月《山西省矿山安全生产帮扶指导工作方案》(下称“帮扶指导工作方案”)发布开始,2024年将成为煤炭市场的“政策年”,市场预期以及焦煤价格对政策变化影响的敏感性将会更高。

根据帮扶指导工作方案的时间安排,当前针对山西省的帮扶工作正处于第二阶段,指导组正与省内相关单位合作对煤矿进行检查评估,并同时要求山西省人民政府自行出具整治方案,对全部煤矿与矿山进行排查整治。

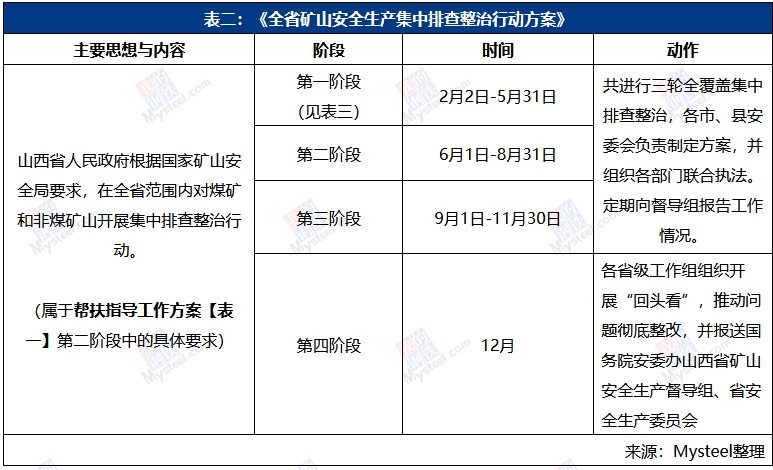

而近期公布的《全省矿山安全生产集中排查整治行动方案》(下称“排查整治方案”)就是山西省政府根据要求自检自查的工作方案。根据排查整治方案,检查共分三轮(2-5月,6-8月,9-11月),而本次的市场关注的超产问题:《关于开展煤矿“三超”和隐蔽工作面专项整治的通知》(下称“三超专项整治方案”)就属于第一轮排查整治周期当中。

二、减产是否会导致焦煤供需结构改变?

当前并没有使我国炼焦煤整体供需结构发生根本性改变的因素,即:焦煤供应暂无大幅紧缩,价格中枢上移的驱动不足;但在全年的排查整治期间,2024年焦煤价格的波动性可能再次放大。

01 安全监管对焦煤产量的影响

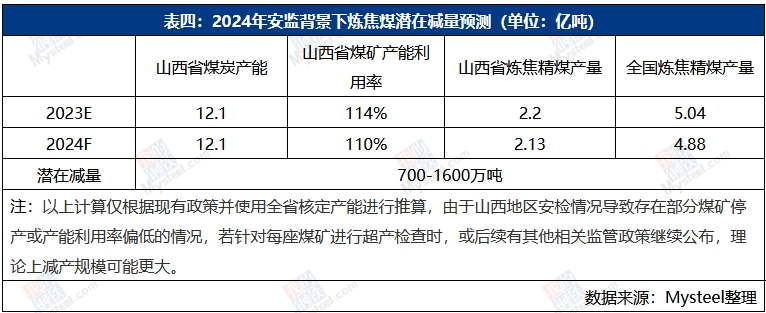

从山西省煤炭产量看,2023年山西省煤炭产量13.75亿吨,其中炼焦精煤产量约2.2亿吨。从平衡表推断,2023年全国炼焦精煤产量达到5亿吨,其中山西省占比约44%。但当前山西省煤炭产能总量为12.1亿吨,2023年超产量约为14%。

若根据以上相关文件内容,本轮专项整治核心的检查方向是针对煤矿超产问题,即煤矿原煤产量是否超过其核定产能的10%。我们按照110%超产为门槛值计算,则2024年山西炼焦精煤产量将较去年缩减700万吨左右。

以此类推,理想状态下(全国其余主要产区煤矿同样由于政策原因执行限产动作;山西炼焦煤产量在全国占比维持稳定;各地政策实施力度大且执行情况好)可能导致2024年全国炼焦精煤产量下滑近1600万吨,至4.8-4.9亿吨左右。

02 煤炭进口将弥补部分国内减量

根据此前报告分析,2024年炼焦煤供应端的主要边际增量来自于进口。

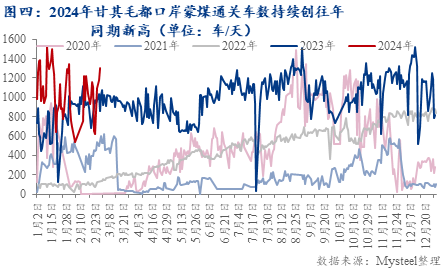

从中蒙边境口岸间的基础设施建设看,煤炭主要进口口岸甘其毛都、乌力吉、策克等均有布局跨境铁路设施建设,旨在加强蒙煤通关效率。即使设施建成仍需时日,但不可否认的是蒙古国始终希望加强与我国的煤炭进出口贸易关系。(详见《供应能力加强 需求边际下降——2024年炼焦煤在保供和双碳政策约束下的价格展望》)

根据我国海关总署数据,2023年我国进口炼焦煤超1亿吨,其中蒙古国贡献量约为5400万吨。此前蒙古煤炭协会董事长吉·卓拉吉日嘎拉表示,愿与中国互惠互利,加强边境贸易合作,并预计2024年中国将进口5500-6000万吨蒙古炼焦煤。从平衡表推断,2024年我国炼焦煤进口量将从1.02亿吨上升至1.1亿吨,进口量增长近800万吨。

03 以钢定焦,实际需求释放有限

双碳背景下,国务院以及各相关部委均强调钢铁行业的平衡发展,提高环境治理的优先级,并在京津冀地区继续实施以钢定焦,控制污染物排放总量。预计2024年钢铁行业的主要发展趋势为节能减排,并且行业内也有继续提高电炉炼钢占比的政策导向,高炉生铁产量预计无明显增长,对炼钢原料的需求也较为有限,预计在2024年生铁产量较2023年小幅下滑。

若以钢定焦执行力度较好,预计生铁产量和焦炭产量小幅下滑,带动焦煤需求下移。但考虑到2024年焦化行业将净新增2000万吨/年以上的焦炭产能,若阶段性旺季到来,修复黑色系品种利润,焦炭产量与焦煤消费在边际上仍有部分增长空间。

总的来看,根据平衡表推断,相比2023年,2024年的煤炭消费量同比小幅收缩,与此前对于2024年焦煤仍处于累库状态,价格中枢上移驱动不足的判断并无冲突。但需关注2024年后续时间内的安监政策发布,以及实际的执行力度对产量的影响。

04 能源保供仍是政府稳定经济主基调

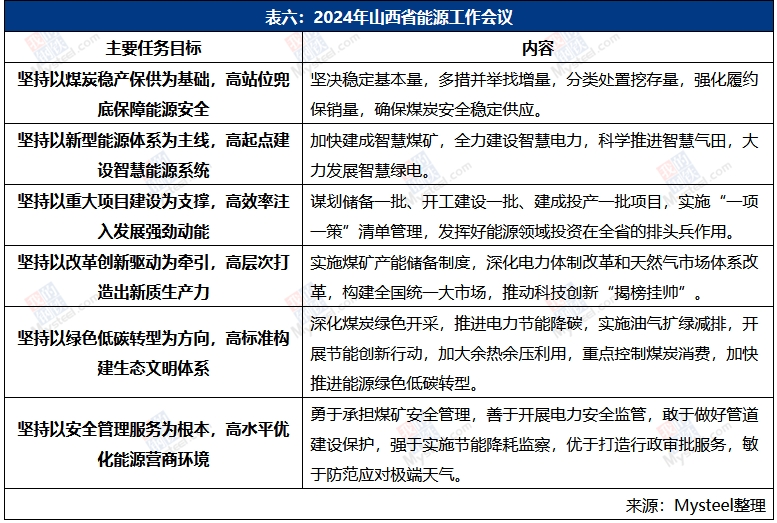

近日山西省能源工作会议召开,其中提到六个方面的具体工作,稳产保供兜底能源安全依旧是政府工作任务的首要目标。但是往年的“增产保供”替换为了“稳产保供”,也反映出了政府对于安全生产的考虑。

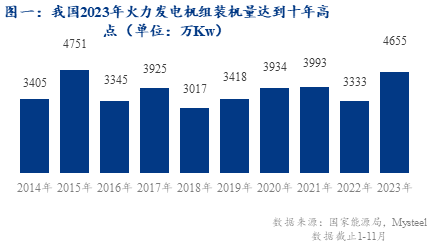

另外,从火力发电角度看,2023年火力发电机组新增装机量达到近十年高点(见图一),即使新能源装机增长速度快,且预计2024年新能源新增装机规模将首次超过火电,但不可否认的是火电依旧是托底能源安全与稳定供应的核心力量。较难出现煤炭总产量大幅收缩,抬升煤价的情况。

三、短期仍显弱势,等待下游需求拉动

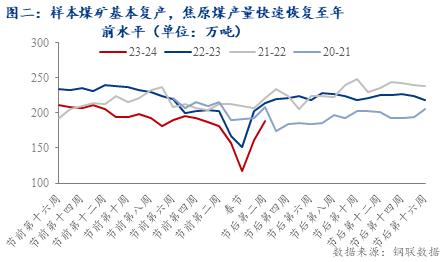

市场对于2024年煤矿减产预期更多的展现在盘面价格的大幅波动上,但对短期焦煤基本面的实际影响比较有限。

随市场对近期关于煤矿减产消息预期的反复修正,盘面价格震荡偏稳,但现货市场情绪和实际采购情况并不乐观。

根据平衡表以及后续供需双方恢复速度判断:

需求端:预计三月份日均生铁产量将由224万吨/天恢复至230万吨/天,并将带动三月焦煤需求月环比增长260万吨以上;

供给端:受春节煤矿放假影响,预计三月焦煤产量环比二月小幅上升,但上升高度在安监加严情况下略低于一月。此外,三月进口贸易将迎来旺季,我国煤炭进口量有望创往年同期新高。推算三月焦煤供给月环比增长350万吨左右。

另外,从下游情绪上看,近期焦企与钢厂关于利润的博弈较为激烈:一方面反映在当前终端需求未起步、钢厂等待去库、高炉生产偏慢时,钢厂对原料采购力度有限;另一方面反映出近期焦炭四轮提降落地后,部分焦企已开始通过管理原料煤库存来节省成本,存在短期对焦煤采购需求有限的预期。截止目前,山西地区主焦煤价格仍在下跌,并存在继续下跌的空间。短期黑色系行情变化仍然需要等待下游需求的启动。

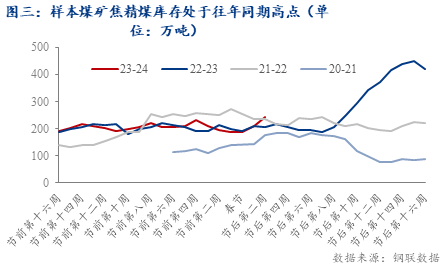

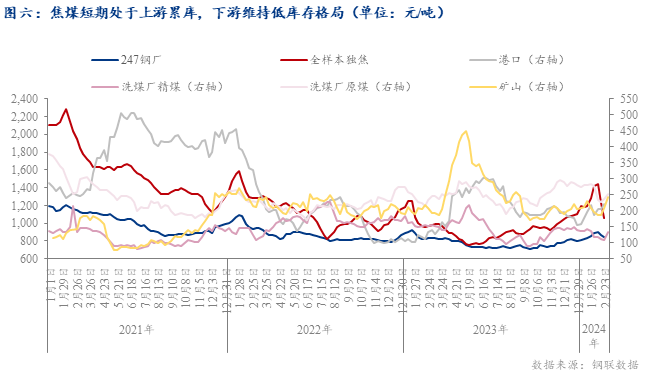

此外,从库存结构上看,当前煤矿和洗煤厂等上游企业的焦煤累库较为明显,但下游焦钢企业因为利润和复产情况不乐观维持原料低库存。因此预计短期焦煤市场供需结构并无明显改变,依旧维持偏弱态势运行。但当前下游焦企与钢厂正大量消耗冬储原料库存,焦企焦煤的去库的斜率处于近年来最大。预计后期随下游库存持续消耗,叠加需求起量,下游利润修复,采购需求回升,焦煤价格韧性才能得以恢复。

综上,短期国内炼焦煤市场依然不算乐观,在下游维持低库存、控制原料到货的策略下,焦煤价格仍有下跌预期。但当前对于具体政策执行力度未知,对于煤矿减产的预期将一直存在,可能导致后续出台的其他政策或各地产生的煤矿安全相关问题对市场 情绪刺激较大,并体现在盘面价格的波动当中。

本文链接地址是https://www.qihuo88.net/qhzx/30772.html,转载请注明来源