来源:钢铁王国

目前宏观政策没有大的利好消息出台,且临近重要会议的召开,多部门以稳为主,今日尾盘,螺纹热卷主力期价下挫,两品种均继续收跌,现3连阴。进入3月份,钢市供需基本面或将逐步改善,库存拐点或出现在3月中旬。

一、行情回顾

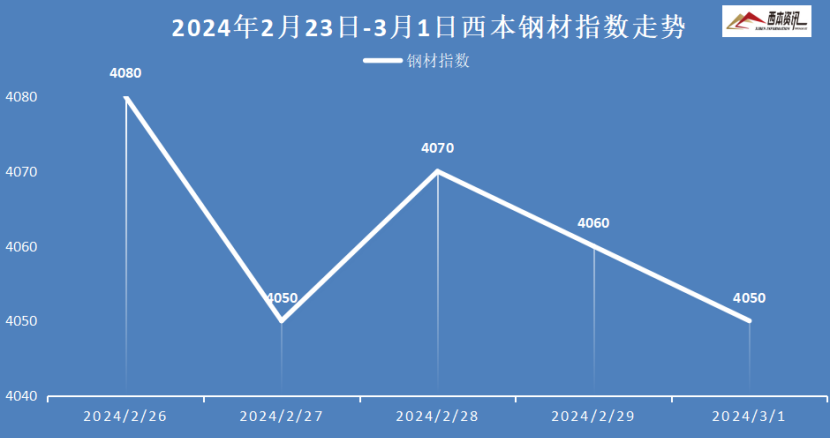

1、西本钢材指数

本周国内建筑钢价格先稳后涨,截至3月1日,指数报在4050,较上周五下跌50。

2、全国市场方面

分区域来看:

上海市场:本周上海建材行情弱势盘整,整体报价起伏不大。受阴雨天气影响,终端需求量不高,期螺盘面横盘震荡,部分商家低价出货,多数商家跟随期货节奏,小幅调整报价。截止发稿,市场螺纹主要库存56.88万吨,周环比增加8.35万吨。预计,下周上海建材行情延续震荡走势。

杭州市场:本周杭州建材行窄幅震荡,下游尚未完全复工,以及低温雨水天气,终端采购需求有限,受钢材成本支撑,以及盘面多空博弈,连日来市场涨跌空间不大。另悉,沙永中等主导钢企三月上旬政策不动,中天和永钢分别对2-3期螺纹补差292-320元/吨。基于,市场累库拐点未现,终端需求低于预期,预计,下周杭州建材市场窄幅震荡调为主。

北京市场:本周北京现货价格弱势盘整,周初,受期货下挫影响,市场情绪不佳,现货价格下跌20-30元/吨。随后,低价资源成交好转,现货低位反弹20-30元/吨。周四至周五,现货波动不大,多数商家持稳为主。考虑,终端刚需恢复中,代理商成本较高,低价销售意愿不强,以及后期到货压力不明显,预计,下周北京建材行情震荡整理运行。

二、成本分析

1、原材料

本周国内主要原料全线下跌,其中,进口矿价震荡下跌,钢坯价格震荡偏弱,国产矿小幅下跌,焦炭四轮提降落地,废钢行情偏弱运行,分品种来看:

钢坯市场:本周国内钢坯价格震荡见跌,截止发稿,唐山普方坯含税价报3530元/吨,较上周五下跌20元/吨。现调坯轧材企业采购尚可,个别钢企产量小幅减量,钢坯外卖量延续微增,主要仓储库存止增微降,但库存量达到138.94万吨,处于近年来库存峰值。基于,终端需求逐步复苏,市场存在预期,但库存压力较大,预计,下周国内钢坯行情震荡偏强运行。

焦煤市场:本周国内焦煤市场偏弱下跌,主要煤种累跌100-150元/吨。受下游焦炭市场连续二轮下跌影响,市场情绪不佳,焦企亏损加大,采购积极性下降,煤矿出货力度走弱,价格承压式下跌,主产地安泽、长治等低硫优质主焦节后累跌150元/吨。考虑,下游采购放缓,煤矿出货压力加大,预计,下周国内焦煤市场延续偏弱运行。

焦炭市场:本周国内焦炭市场第四轮提降落地,春节过后累计降幅200-220元/吨。受利润限制及刚需不足,钢厂成材累库明显,产量维持低位,同时厂内焦炭库存充足,对原料提降较为积极。焦企出货放缓,原料煤趋弱下跌,成本支撑减弱,故市场信心偏弱。焦炭第四轮提降后,焦企亏损加大,出货有所好转。考虑到刚需恢复缓慢,钢企减产抵御提降,预计,下周国内焦炭市场弱稳运行。

废钢市场:本周国内废钢市场稳中偏弱,现终端工程尚未完全复工,钢企提产积极性较低,废钢需求不足,下游成材价格偏弱,影响废钢市场信心,但废钢供应量偏低,部分钢厂存有补库需求。其中,华东地区主要钢企收废价以稳为主,中小钢企收废价下跌10-20元/吨。华北地区废钢先强后弱,整体相对平稳。考虑,钢企利润微薄,废钢供应逐步增加,预计,下周废钢市场稳中偏弱运行。

铁矿市场:本周进口矿行情偏弱震荡,截止发稿,青岛港61.5%PB粉报价915元/吨,环比下跌29元/吨;港口方面,主要港口矿石库存13895万吨,环比增加213万吨。由于前期压港船舶陆续卸港,库存周环比增幅较大。市场方面除长协钢厂订单外,中间商谨慎仅少量走货。基于,铁矿合约震荡徘徊,港口库存延续累库等,预计,下周进口矿行情震荡调整为主。

三、供给和需求分析

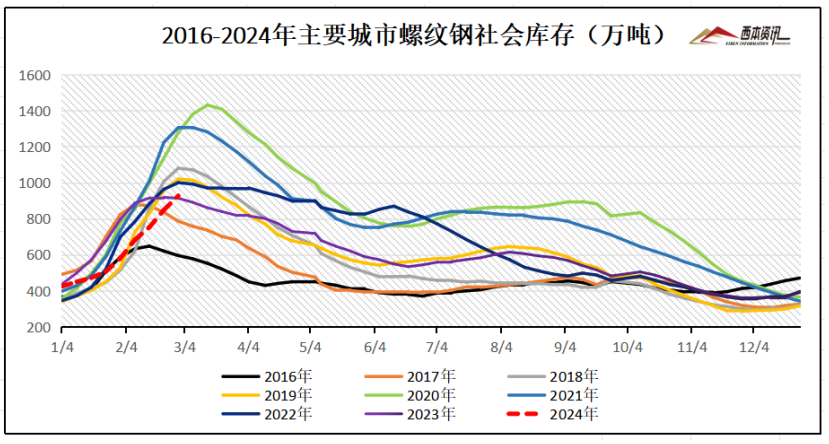

社会库存来看,全国主要样本城市螺纹钢累计库存927.09万吨,周环比增加78.85万吨;线材累计库存151.02万吨,周环比增加11.08万吨;五大钢材品种累计库存1738.53万吨,周环比增加102.67万吨。

四、宏观信息

1、住建部:科学安排土地供应

近日,住房城乡建设部下发通知,要求各地科学编制2024年、2025年住房发展年度计划。各地要科学编制规划,认真组织实施,根据人口变化确定住房需求,根据住房需求科学安排土地供应、引导配置金融资源,实现以人定房,以房定地、以房定钱,促进房地产市场供需平衡、结构合理,防止市场大起大落。

2、预计2月国内挖掘机销量10821台

CME预估2024年2月挖掘机(含出口)销量13700台左右,同比下降36%左右,降幅环比扩大。其中,国内市场预估销量5400台,同比下降53%左右。出口市场预估销量8300台,同比下降17%左右,降幅进一步扩大。按照CME观测数据,2024年1-2月,中国挖掘机械整体销量2.6万台,同比下降18%左右。其中,国内市场10821台,同比下降27.5%,出口实现15255台,同比下降10%左右。

3、前二月TOP100房企销售总额为4762.4亿元

中指院数据显示,2024年1-2月,TOP100房企销售总额为4762.4亿元,同比下降51.6%。其中TOP100房企2月单月销售额环比下降29.3%,主要为2023年春节房市出现了部分反弹,销售额基数较大。销售额超百亿房企14家,较去年同期减少12家;超五十亿房企8家,较去年同期减少18家。TOP100房企权益销售额为3195.8亿元,权益销售面积为1991.4万平方米。

4、多地公积金政策再加码,首付比已达最低标准

全国20个重点城市首套房贷最低利率发现,第一梯队仍是北京(3.95%),其次是广州、上海、深圳(3.85%),新一线城市成都、杭州、宁波、青岛、苏州、西安、长沙处于第三梯队(3.75%),最低郑州已降至(3.45%)。值得注意的是,这也使得目前商业房贷利率不断接近公积金贷款利率(3.1%),业内也有公积金贷款利率有望随之降低的预测传来。

五、综合观点

元宵节后,全国大部低温雨水天气,户外运输和施工受限,同时,终端工地尚未完全复工,市场螺纹延续大幅累库,受生产成本支撑和钢厂政策加持,钢市主流报价波动不大。下周国内钢市如何演绎?具体情况来看,供应端:钢厂盈利率27.27%,高炉开工率75.19%,环比上周下降0.44%;需求端:工地复工率51.6%,房地产复工率47.5%,挖掘机销量同比下降;政策端:五年期LPR超预期降息,多地公积金政策再加码,一些城市进一步放松限购。综合来看,下周雨水天气明显减少,工地复工率继续回升,采购需求相应增加,社库资源延续累库,但累库增速将有所放缓,市场操作表现谨慎,鉴于此,我们对下周市场行情维持中性评价——蓝色预警,具体来说,钢材指数下周将在4000-4100元区间运行。

来源:西本

本文链接地址是https://www.qihuo88.net/qhzx/30771.html,转载请注明来源