摘要:

1.全球菜籽市场2021年焦点在于加拿大减产,欧盟产量恢复不及预期,中国与欧盟保持较旺盛的进口需求,菜籽价格全年保持强势走势。2022年上半年菜籽供给端紧张的情况仍难缓解,高价有利于调降菜籽需求以平衡供需。

2.植物油工业消费增长对2021年下半年油脂行情推动较大,尤其是《可再生能源指令》的生效,但全球生柴生产面临较大政策风险,一旦政策不及预期,当前植物油高价面临较大压力。国内菜油较其他油脂的溢价较高,中长期看价差存在缩窄的需求。

3.国内菜籽压榨利润修复对菜系产品构成支撑,菜系油粕比偏高,存在向下运行的动力。菜粕震荡区间或将小幅上行,但需警惕豆菜粕价差过低对菜粕消费的挤占。

一、2021年菜系市场回顾

2021年度全球油籽经历了产量低开高走、价格先扬后抑的过程,菜籽受到加拿大减产影响而持续走强,植物油受益于生物柴油政策提振,国内菜系市场油强粕弱格局明显,我们将在该部分对2021年度菜系市场进行简要的行情回顾。

1.全球油籽先扬后抑

2020/2021年度全球七大油籽的产量首次预估是2020年5月份的6.06亿吨,但自2020年8月底以来,油籽产量预期数字经历了连续的下调,主要来自天气前景的变动。

第一阶段(1至5月中旬),美国农业部在2021年第一份供需报告中认为20/21年度油籽产量同比增长3.1%达到5.9亿吨,但产量与期初库存同比减少0.5%,同时需求增长1.5%(其中压榨增长1.2%),这使得当时对于20/21年度的油籽期末库存预估是下滑12.9%,其中大豆下滑11.6%、菜籽下滑27.8%。因此,在这个阶段,全球油籽价格延续着2020年8月以来的强势。

图1:2020/2021年度全球七大油籽供需数据调整时间线

资料来源:美国农业部,国投安信期货整理

第二阶段(5月下旬至12月份),美豆在经历了播种期天气炒作涨价后,于5月供需报告时价格达到年内高点,供需报告连续地“上调产量、上调期末库存”,同时从8月份开始消费数据被下调,对价格构成持续地压力,油籽的均价连续回落。

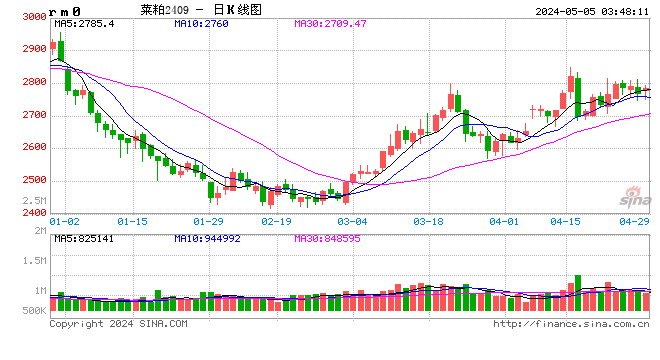

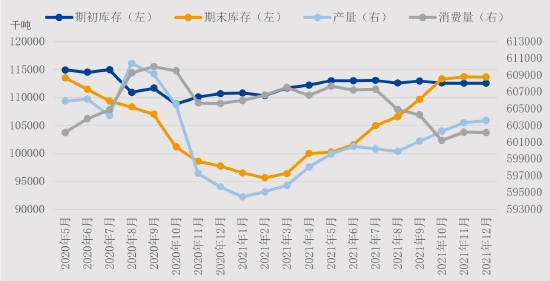

2.加拿大菜籽全年保持强势

2021年加拿大菜籽在播种季和生长季都经历了极端天气,减产话题贯穿了整年,所以期价整年保持上涨形态。

图2:加拿大菜籽11月期货合约

资料来源:Bloomberg,国投安信期货整理

图3:加拿大菜籽3月期货合约

资料来源:Bloomberg,国投安信期货整理

第一阶段(1至5月中旬),全球油籽在经历供应收紧驱动的上涨行情,在此阶段,菜籽主要体现为跟涨行情,欧盟菜籽产量恢复不及预期等题材也助推了价格上涨。

第二阶段(5至6月),加拿大大草原地区每年5月初至6月初进行菜籽播种,大约耗时6周左右。2021年播种季天气较为干燥,相邻美国大豆产区当时同样面临天气问题,但播种期的天气一般并不能坐实增产或减产,炒作力度比较平和,价格表现为宽幅震荡。

第三阶段(6月至10月),加拿大菜籽产区出现“热穹顶”现象,6月至8月极端地高温少雨,气温升高产生热空气,热空气上升使得上空形成高气压,将热空气再次压回地面,地表气温更高,形成热浪的循环,彷佛一个帽子罩住了对应地区,加拿大西南地区影响尤为明显。极端高温干旱天气逐渐坐实减产,加拿大统计局先是8月31日公布产量预估是1475万吨,随后9月14日调整至1278万吨,12月6日调整至1259万吨。加拿大菜籽每年于8月中旬开始收割,一般到10月初收割完成80%,10月中下旬完全结束收割,因此10月底后产量变动的空间较小,受助于减产题材驱动的价格也缺失了支撑。

第四阶段(11至12月),供给端的故事已经被充分消化,需求端的采购成为了市场关注焦点,一方面菜籽系列的高价格将引发消费的“替代效应”,其他油籽品种对菜籽形成部分替代,高价调配需求;另一方面,菜籽高价使得进口国压榨利润持续处于亏损状态,榨利修复使得菜籽的高价面临回调压力。

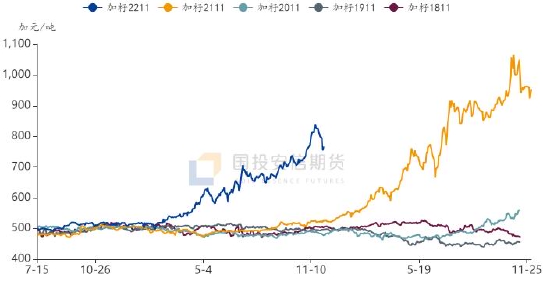

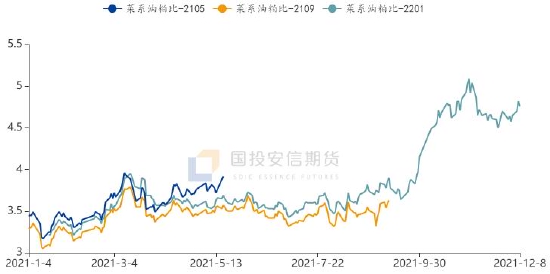

3.国内菜系油强粕弱

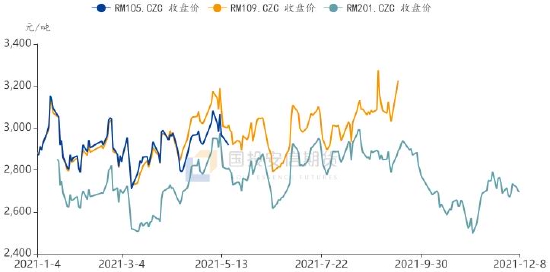

对比国内菜粕与菜油的走势看,国内菜粕整年保持在2500至3200元/吨区间内,而菜油整体保持上涨形态,自低点9000元/吨涨至13000元/吨,很显然的油强粕弱格局。

菜油的强势主要源自2021年植物油生物柴油话题,四季度行情最为明显。全球植物油工业消费增长3.4%,主要源于美国的生柴政策影响,豆油工业消费增速9.9%,菜油受到上游菜籽供给限制工业消费增速为负1.8%。

国内植物油合计库存在2021年全年保持在低位,加之国内食用需求逐渐复苏、增长,使得国内植物油持续保持在供需偏紧、价格坚挺的状态,菜籽高价更多地传导至菜油而非菜粕。

图4:2021年国内菜粕主力合约走势

资料来源:郑州商品交易所,国投安信期货整理

图5:2021年国内菜油主力合约走势

资料来源:郑州商品交易所,国投安信期货整理

图6:2021年国内菜系油粕比

资料来源:国投安信期货整理

二、菜籽供需基本面

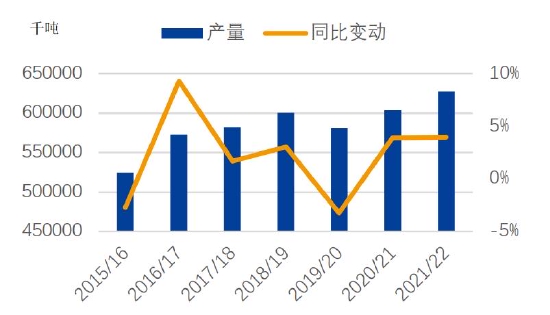

1.全球油籽产量增长、需求预期存疑

按照美国农业部12月供需报告预估,2021/22年度全球油籽增产4%至6.28亿吨,其中大豆增产4.2%,菜籽减产6.6%,葵花籽增产16.2%,棉籽增产7.5%(按照产量从高至低排序),总体增产、品种分化。

美国农业部在2020年底对2020/21年度全球油籽的消费预判是1.4%,而按照当前最新的预估是0.2%,库存消费比并未出现16%的低水平,一方面其对供给过度低估了,另一方面也高估了全球油籽的消费增速,0.2%的消费增速事实是2000年以来最低的增速(2008/09年度0.4%、2012/13年度0.6%),全球疫情对于需求端的影响显然十分明显,这个定性地判断对于展望2021/22年度油籽需求具有一定参考意义,美国农业部目前认为这个增速或能达到3.6%。

图7:全球油籽库消比

资料来源:美国农业部,国投安信期货整理

图8:全球油籽产量变动

资料来源:美国农业部,国投安信期货整理

从库存消费比指标看,18.3%的水平显然是中等偏低的。但需要关注的是以下两个数据是否如期,一是产量增长4.0%,增产对于处于中等偏上位置的油籽价格存在压力,正如2021年上半年减产题材造就了上涨行情,因此如果产量增长如期、库存消费比同比持平,价格重心有望向下运行;二是消费增长3.6%,全球疫情每周新增确诊病例数并未见到明显下滑,变异病毒奥密克戎毒株的出现使得全球疫情前景扑朔迷离,所以实际上消费是存在很大概率不及预期的,这需要相机对供需平衡表进行调整。

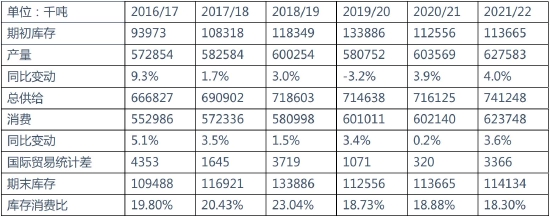

表1:全球油籽供需平衡表

资料来源:美国农业部,国投安信期货整理

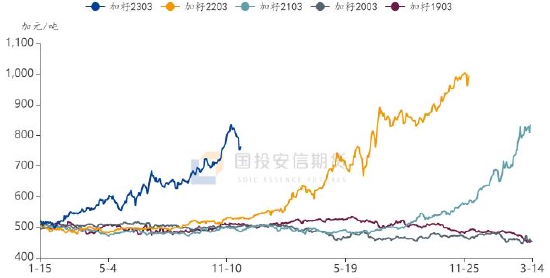

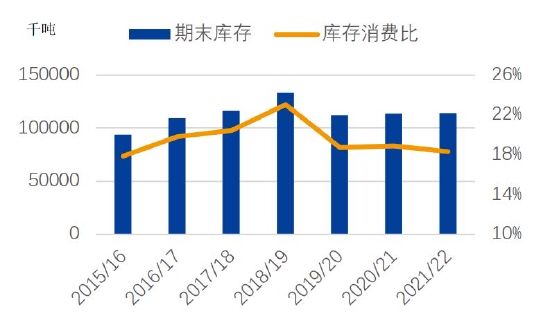

2.全球菜籽供需偏紧

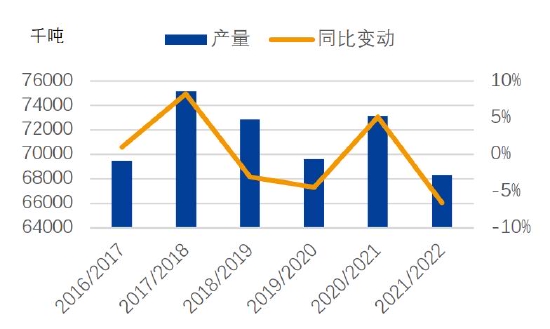

全球菜籽2021/22年度主要面临减产的连锁影响,美国农业部预估加拿大减产至1260万吨(同比减少689万吨),加拿大统计局12月预估产量为1259万吨,最大主产国的减产使得全球菜籽产量降至6835万吨(同比减少481万吨)。

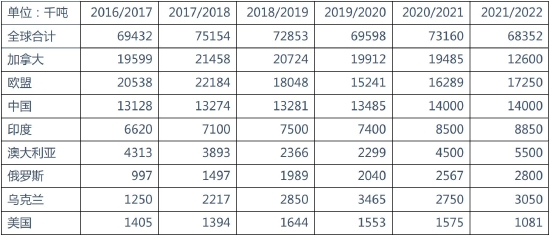

表2:全球菜籽主产国的菜籽产量

资料来源:美国农业部,国投安信期货整理

全球菜籽主产区收割和上市时间不同,处于南亚的印度、巴基斯坦4月份上市菜籽,中国长江流域的菜籽5月份上市,欧洲菜籽7月份上市,加拿大菜籽8月陆续上市,10月份澳大利亚菜籽上市。

各个主产区的净贸易方向决定了其产销量的影响力,印度菜籽几乎能满足自给自足,在菜籽国际贸易和定价上影响较小;中国是净进口国,主要采购来自加拿大、俄罗斯等国菜籽,长江流域产量较为稳定,5月份能补充国内菜系的供给;欧洲与加拿大菜籽相继在7、8月份上市,欧洲地区菜籽增产不足百万吨(低于预期)叠加加拿大大幅减产,这将使得7月份之前全球菜籽供需紧张的问题无法从供给端得到解决。

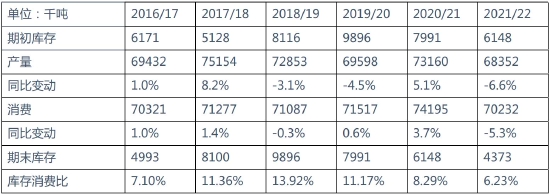

表3:全球菜籽供需平衡表

资料来源:美国农业部,国投安信期货整理

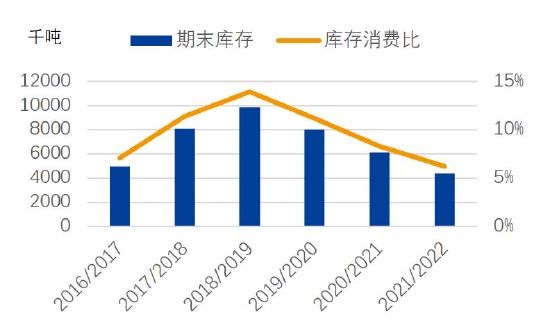

2021/22年度,产量下滑6.6%,期初库存和产量合计下滑8.2%,季产年销的农产品供给特点使得供给端的问题只能依靠下一季度的作物扩种或者良好天气来解决,高价调降需求在所难免,消费预估下滑5.3%,期末库存降至437万吨,库存消费比降至极低的6.23%。

图9:全球菜籽库消比

资料来源:USDA,国投安信期货整理

图10:全球菜籽产量变动

资料来源:USDA,国投安信期货整理

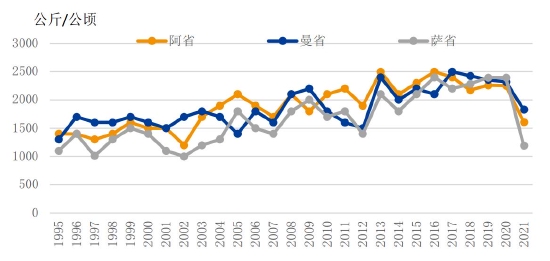

总结来看,上半年全球菜籽供需仍将保持供需偏紧的格局,菜籽价格仍将保持在高位水平,对下游的菜粕与菜油构成成本的支撑;但21/22年减产的题材已经被充分消化,创历史记录的菜籽高价也势必将驱动消费替代,因此菜籽期价难向上运行,预计高位宽幅震荡中重心将缓慢下行。考虑到22/23年度需要面临更低的期初库存,上半年主产国的播种面积与天气是22/23年度供给端更为关键的因素,高价保障了播种面积、产量理论上会小幅增长,油世界对2022年菜籽产量预计增长700至900万吨,这是基于天气基本正常的情景推测。

图11:加拿大与欧盟菜籽收获面积

资料来源:美国农业部,国投安信期货整理

图12:加拿大菜籽主产省单产表现

资料来源:加拿大统计局,国投安信期货整理

三、国内菜粕与菜油

1.菜粕价格重心小幅提升

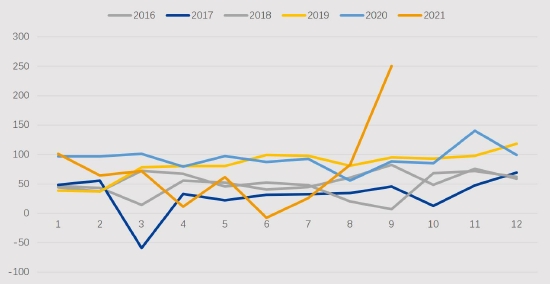

纵向对比加拿大其国内的菜籽压榨利润,我们可以看到7月份以来榨利快速提升,通过对比加拿大国内菜籽、菜粕、菜油价格可以看到,高榨利来自高价菜油。菜籽的含油量较高,使得菜籽较其他油籽更能从植物油涨价中获得上涨助力,2021年菜籽价格的强势一方面得益于菜籽减产,另一方面也得益于全球植物油的强势。

图13:加拿大当地月均菜籽榨利

资料来源:国投安信期货整理

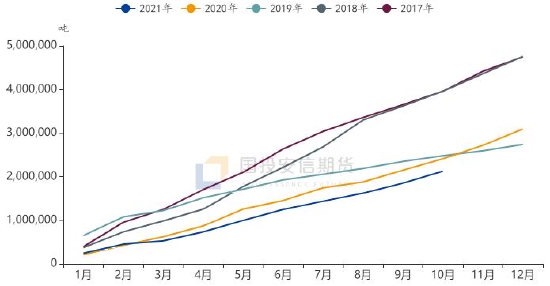

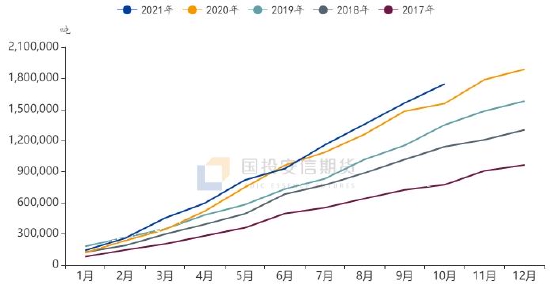

面对减产、高榨利的现状,加拿大菜籽市场发生了细微变动。21/22年度累计出口菜籽238万吨,2020年同期为424万吨,五年均值为342万吨,累计出口数据持续低于五年均值。累计压榨319万吨,2020年同期为345万吨,五年均值为315万吨,国内压榨保持正常水平附近。加拿大菜籽的压榨利润被保留在其国内,直接出口菜粕与菜油的占比提高,这种变化使得进口国(中国与欧盟)的采购更为灵活。

图14:中国累计进口量(菜籽)

资料来源:海关总署,国投安信期货整理

图15:中国累计进口量(菜粕)

资料来源:海关总署,国投安信期货整理

下半年以来,豆菜粕单位蛋白价差大多处于历史同期偏低的水平,使得豆粕对菜粕的挤占较为明显,尤其是在菜粕的传统消费旺季即5至9月份。低竞争力与灵活的进口使得菜粕很难出现显著的供需矛盾,价格走向主要受到菜籽与菜油的影响,菜油价格成为油厂考虑榨利的第一要素,而非菜粕。

图16:豆菜粕单位蛋白价差

资料来源:国投安信期货整理

图17:国内菜籽压榨利润

资料来源:国家粮油信息中心,国投安信期货整理

综合来看,菜粕处于传统的消费淡季,豆菜粕价差处于同期偏低水平,菜粕在饲料中的性价比偏低,但国内菜籽压榨处于亏损状态,菜籽的高成本仍将对菜系构成支撑,2022年上半年菜籽高价的支撑下菜粕震荡空间或上行至2800~3200元/吨。

2.菜油高价难持续

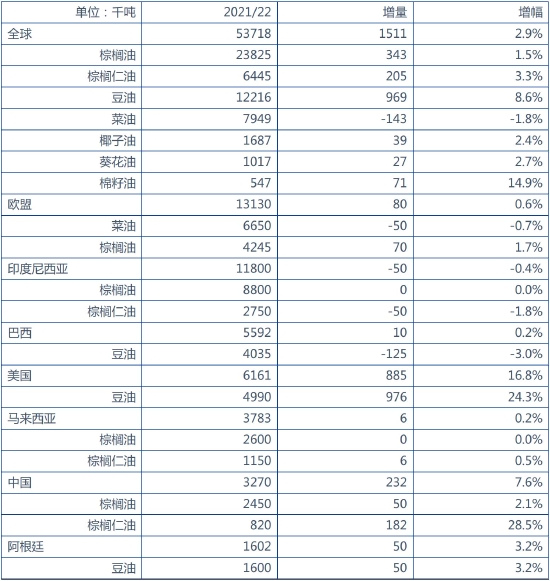

植物油板块的上涨主要受到工业消费即生物柴油生产的提振。全球范围看,植物油的工业消费年度增速预计为2.9%,主要增量集中在豆油与棕榈油,豆油的工业消费增速高达8.6%,十分亮眼,从各个国家的细项数据可以看到豆油增长主要源自美国市场。棕榈油的工业消费增速为3.3%,主要为其净进口国(或地区)欧盟与中国。而与其他植物油十分不同的是菜油的工业消费增量,下滑1.8%,这主要因全球菜籽供需偏紧的情况菜油价格高企,使得菜油生柴利润不及其他油脂。

表4:全球植物油工业消费

资料来源:美国农业部,国投安信期货整理

欧盟当前是全球最大的生物柴油生产者,以2020/21年度其工业消费的植物油计算,占到全球植物油工业消费25%的比重,2013年以来生柴生产与消费不断增长。欧盟主要采用菜油作为生物柴油原材料,第二大原材料是厨余废油。2018年发布的《可再生能源指令》(也被称为RedII)在2021年7月开始生效,有效期为2021年至2030年,主要涉及两方面,一是将可再生能源消费比例提高至32%,保证了中长期的植物油工业消费增速;另一方面是不再将棕榈油生物柴油作为可再生能源在欧盟消费,各国分别给出了具体的淘汰日期(基本为2021年至2023年),2030年之后彻底淘汰棕榈油生柴消费,菜油生柴成为其替代产品。

植物油的工业消费增速取决于两方面,一是生物柴油生产利润,二是各国政策。近期外媒有报道称美国或调整生物柴油政策,美国农业部此前对美国豆油工业消费增长24.3%的预判便需要下调。11月底,巴西也曾表示2022年豆油的掺混比例保持在10%不变。面临较高的植物油价格,政策的不确定性正在加大,若工业消费不及预期,植物油价格将面临短期的冲击。

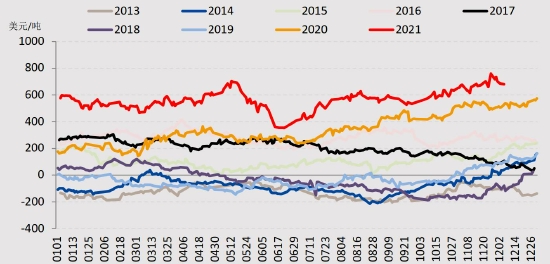

图18:POGO价差

资料来源:Wind,国投安信期货整理

21/22年度全球油脂产量增长4.1%,消费增长2.6%,其中工业消费增长2.9%,受到结转库存偏低影响,年度期末库存下滑3.3%。食用消费增速较为稳定,但工业消费背后的政策风险较大,存在增速不及预期的风险。国内菜油当前库存处于正常水平,植物油合计库存整体处于偏低水平,供给端处于偏紧状态。菜豆油、菜棕油价差偏高,豆棕油对菜油消费有所挤占,主要需要关注菜油库存积累速度。

3.策略展望

上半年菜籽供应保持偏紧,菜籽进口成本保持高位水平,压榨利润修复对菜油与菜粕形成支撑。菜粕进口保持年度增长,直接进口利于快速补充国内供给,豆菜粕价差整体偏低,菜粕价格对替代消费更为敏感,菜粕价格震荡区间向上波动,上半年预计在菜籽高价的支撑下震荡或为2800~3200元/吨,年中需评估22/23年度菜籽产量增长前景。菜油得益于欧盟更多国家对于棕榈油生柴的淘汰政策,但植物油工业消费面临政策风险,同时油粕比整体处于高位水平对菜油价格构成压力,菜油价格面临下行风险较大,菜油较其他植物油价差偏高或成为中长期潜在套利机会。风险因素主要包括中加菜籽贸易政策,加拿大与欧盟菜籽是否扩种及产区天气,欧盟与美国等新能源政策,以及其他油籽的风险因素。

国投安信期货董甜甜

本文链接地址是https://www.qihuo88.net/qhzx/7601.html,转载请注明来源