2023年,沥青供需面整体维持宽松,原料问题对沥青供给形成阶段性影响,沥青价格整体维持区间波动。分析人士认为,2024年,原油走势仍将对沥青形成成本支撑,沥青供需有望同步增长,供需面预计大部分时间保持宽裕。同时,原料问题仍将面临不确定性,继续影响炼厂沥青生产,这将令沥青估值被动提升。

预计波动区间在3350—4200元/吨

隋晓影

1.原油走势将对沥青带来成本支撑

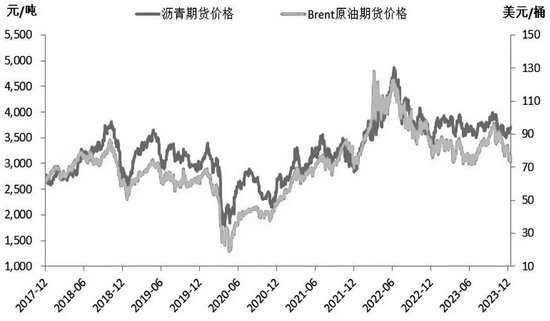

石油沥青是原油蒸馏后的残渣,是一种炼厂产品,从理论上来说,原油价格走势对沥青价格走势会有成本指引。2023年,原油与沥青之间的相关性有所弱化,上半年原油整体维持区间振荡,沥青也同样维持区间波动,但运行重心小幅下降,而三季度原油价格一路高涨,但沥青供需面偏弱,整体涨幅不及原油,沥青利润持续不佳,四季度原油高位回落,但沥青跌幅不及原油,沥青利润被动修复。

2024年,全球经济仍将面临高利率环境及地缘局势动荡的负面冲击,整体表现难言乐观。此外,各国经济增长仍将分化,本轮欧美加息基本结束,但2024年上半年降息概率较小,下半年欧美货币政策将逐步趋于宽松,全球经济有望企稳修复。

2024年,全球原油供给仍将保持增长,一季度OPEC+产油国仍将维持低产,但此后再度深化减产的可能性较小,并有望逐步恢复削减的产量,但伊朗、委内瑞拉以及美国供给仍有望进一步回升。同时,在预计全球经济表现仍然较弱的背景下,对石油消费难有乐观预期,目前机构普遍预测2024年全球石油消费增量同比将出现下降。整体来看,2024年一季度原油市场仍将出现一定的供给缺口,二季度以后在供给回升预期下,原油供需结构预计将有所弱化,但下半年需求预期增加有望对冲供给增量,并维持原油市场相对平衡。

从原油价格运行逻辑和走势来看,2024年,产油国供给水平将决定原油价格运行的底部区间,而宏观经济形势以及石油消费水平将决定原油价格运行的高度。因此,预计2024年原油价格将维持中高位区间,并将呈现前低后高走势,仍会对沥青走势带来成本支撑。

2.稀释沥青市场面临不确定因素

国内炼厂沥青生产原料以重质原油为主,沥青产能占比较大的地方炼厂以稀释沥青为主要原料,同时会与其他少量轻质原油进行掺炼。稀释沥青主要产自委内瑞拉,其作为国内沥青生产的主要原料,沥青出率较高达到60%,尤其是地方炼厂普遍使用稀释沥青来加工沥青,但受地缘局势动荡以及政策变化影响,近几年稀释沥青进口供给并不稳定。2023年年初,委内瑞拉原油发往中国的船货明显下降,此后海关29号文又令稀释沥青通关受阻。2023年1—11月,国内稀释沥青进口量为1200万吨,同比下降21%,月均进口量为109万吨,而2022年国内稀释沥青月均进口量为141万吨。由于稀释沥青供给不稳定以及地炼原油进口配额有限,2023年国内地炼增加了燃料油进口,以补充沥青原料供给紧缺。2023年1—11月,山东及天津港口的炼厂加工方向用燃料油累计到货量接近1100万吨,而2022年同期仅有113万吨左右。

2023年10月,美国方面宣布取消对委内瑞拉的油气制裁,这意味着未来稀释沥青等重油供给会有进一步提升的空间。然而,目前来看,受国内局势动荡以及管理等问题影响,委内瑞拉原油产量增量可能受限,且更多会流向美国市场,这意味着国内稀释沥青供给将面临分流,进而提升沥青原料成本。

整体来看,作为国内沥青炼厂主要的生产原料,受地缘局势影响,稀释沥青供给并不稳定,同时国内相关进口政策也会影响稀释沥青进口通关。因此,未来国内稀释沥青供给仍会面临诸多不确定性因素,沥青原料成本将受到提振,同时国内地炼仍可能进一步增加燃料油进口来补充沥青原料供给。

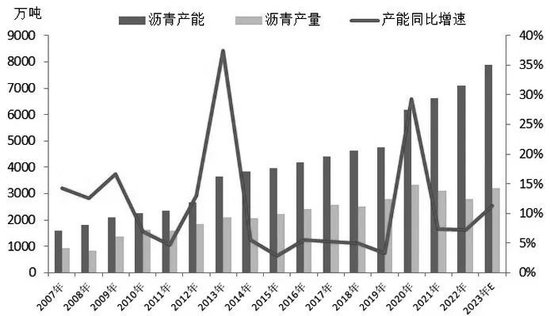

3.产能及产量有进一步增加的可能

国内沥青产能在过去十几年持续增长,据第三方资讯机构统计,截至2023年年底,国内沥青总产能将达到7900万吨,新增产能为800万吨,同比增长11.27%。其中,新增产能主要集中在山东、河北地区。而国内产能持续增长也导致国内沥青市场长期呈现产能过剩状态,沥青炼厂常年开工率水平维持在50%以下。2024年,国内沥青产能将保持增长,中海外能源、河南丰利及海科瑞林均有新产能投放计划,合计新增产能预计将达到780万吨,国内沥青产能过剩情况将进一步加剧。

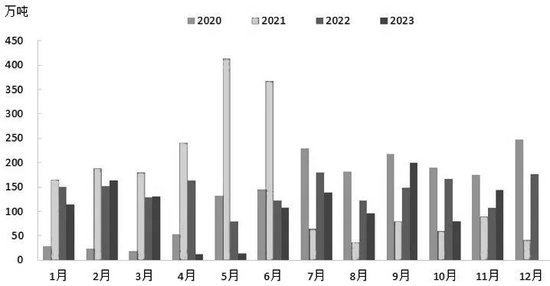

2023年,国内沥青总产量预计达到3200万吨,同比预计增长14%,且呈现一季度、三季度回升,二季度、四季度回落的态势,二季度沥青产量下降主要受原料供给紧张影响,而由于季节性因素,三季度沥青产量提升明显,8月单月产量最高达到343万吨,创历史新高,四季度因需求下滑,沥青产量逐步回落。

当前来看,虽然沥青原料供给仍不稳定,但由于炼厂仍可使用其他替代原料,如有配额的炼厂可使用原油,其他炼厂可使用燃料油等,叠加2024年沥青消费预期仍将保持适度增量,在此背景下,预计2024年国内沥青供给仍有望进一步增长。

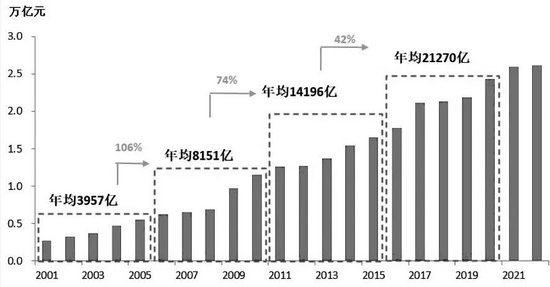

4.沥青道路需求难有大的增长空间

沥青道路需求与国家公路建设量及建设周期息息相关,从长周期来看,沥青道路需求与国家公路建设5年规划有关,而从短周期来看,与公路建设投资进度及阶段性项目开工有直接关系。“十四五”期间公路建设总里程预计将达到550万公里,预计较“十三五”期间增长30.2万公里,年均增幅为6万公里,增幅为过去20年来新低。2023年是“十四五”的第3年,公路项目进入集中施工期,但年内资金端持续偏紧,公路项目开工有限,沥青用量也明显受限。2023年1—11月,国内沥青表观消费量达到3193.8万吨,同比增长14.4%。

2023年,在国内经济复苏缓慢的背景下,基建投资仍是稳增长的主要抓手,节奏上适度靠前。2023年1—11月,国内基建投资累计同比增长7.96%,而道路运输业投资累计同比略有下降,增速环比持续回落。在2023年政府工作中,专项债额度为3.8万亿元,比2022年增加0.15万亿元,但相比2022年实际使用专项债金额少1.55万亿元左右。2023年1—10月,国内新增专项债累计达到3.68万亿元,累计同比下降7.7%。在专项债投向方面,2023年,主要集中于市政及产业园区基础设施(28%)、交通基础设施(19%)、棚改(10%)、农林水利(7%),相较于2022年,投向基建领域的比例基本持平。

2024年,国内规划的部分公路建设项目仍在施工期,支持沥青道路需求增长,但由于“十四五”时期公路建设增量将进一步下降,所以沥青道路需求也难有较大的增长空间。2024年,在预期国内经济复苏的前提下,基建力度仍然可期,但由于近几年基建投资倾向于新基建,对公路建设等传统基建倾斜仍然相对较少,因此,预计未来基建投资对沥青等基建品种消费的促进作用仍然相对有限,2024年沥青道路需求同比仍将有一定增长,但难有较高的期待。

5.后市展望

从成本端来看, 预计2024年一季度在OPEC+落实自愿减产的前提下,原油市场将出现一定的供应缺口,二季度以后在供给回升预期下,原油供需结构预计将有所弱化,但下半年需求预期增加有望对冲供给增量,并维持原油市场相对平衡。预计2024年原油价格将维持中高位区间,并将呈现前低后高的走势。

从沥青的供需面来看,国内沥青产能持续增长,而产能过剩将继续压制炼厂开工,虽然美国取消对委内瑞拉油气制裁,但稀释沥青资源更多地流向了美国市场并削弱了对中国的供给,进而提升国内沥青原料成本,不排除2024年原料问题继续扰动国内沥青供给,但燃料油作为地炼沥青替代生产原料一定程度上将对沥青原料缺口形成补充。2024年,国内规划的部分公路建设项目仍在施工期,但“十四五”时期公路建设增量进一步下降,叠加近几年基建资金倾向于新基建,对公路建设等传统基建倾斜仍然相对较少,所以2024年沥青道路需求也难有高预期。整体来看,预计2024年沥青现货供需结构仍将维持偏宽松态势,沥青需求增量有限,而供给面临原料及利润等因素扰动,或加剧沥青现货阶段性供需矛盾。

从沥青价格走势来看,沥青单边趋势预计仍受成本端驱动,预计2024年沥青价格呈现先抑后扬、前低后高的态势,上半年跟随成本延续低位波动,下半年有望企稳反弹。同时,沥青原料端扰动将令沥青估值水平被动提升,预计2024年沥青期价整体波动区间在3350—4200元/吨。(作者单位:方正中期期货)

分析人士:供需结构有望改善

记者 郑泉

2023年,沥青走过了一个不温不火的年份,期货高低点仅有500点左右,现货甚至不足500点。进入2024年,沥青行情又将如何演绎?

“回顾2023年,一方面,原油波幅较2020—2022年明显收缩,对沥青的成本传导也随之收敛;另一方面,沥青自身受限于资金短缺压制需求的逻辑,基本面处在弱现实、弱预期中无法突破,导致估值整体承压。”齐盛期货能化分析师张淄越表示,2024年,市场预期原油仍无法给出强趋势指引,而沥青自身基本面微幅向好。截至目前,市场整体表现出的投机情绪仍不乐观,预计沥青2024年行情仍将受限,空间和节奏或类似于2023年。

海证期货能化分析师郑梦琦告诉期货日报记者,宏观方面,根据点阵图得知,美联储2024年或降息75个基点,对原油价格有一定利好。同时,外围地缘风险仍在持续,受阶段性发酵影响,原油价格下方空间有限,对沥青成本有一定支撑。

“2024年宏观向好预期仍存,沥青供需结构有望改善,供应端预计有所下降。”徽商期货能化分析师黄琛表示,国内沥青产能过剩现象较为显著,但沥青产能利用率较低,2023年共计淘汰沥青产能380万吨。从线下调研来看,2024年,沥青排产量大幅下降约200万吨,年总产量大约在3000万吨。

原料方面,据黄琛介绍,美国于2022年11月起放松了对委内瑞拉制裁,允许雪佛龙与委内瑞拉国有石油公司的合资企业增加石油产量,但由于委内瑞拉长期遭受美国制裁,面临基础设施投资不足等问题,委内瑞拉原油产量较难有大幅提升。此外,美国放松对委内瑞拉制裁后,大部分委内瑞拉原油分流至美国等他国,整体流向中国的委内瑞拉原油体量减少,稀释沥青贴水走高带来部分炼厂沥青生产成本增加,2024年地炼或仍面临稀释沥青原料偏紧问题,部分无原油配额的炼厂将选择燃料油或其他重油作为替代原料进行生产。2023年12月,山东及天津仅进口稀释沥青97万吨,环比大跌44.38%,沥青原料供应问题已经显现。

“事实上,当前为沥青需求淡季,大部分地区的道路施工基本停滞,仅华南及西南部分地区存在节前项目赶工,叠加回款率偏低,沥青需求仍偏弱。”郑梦琦提示,2024年为“十四五”规划目标任务的关键一年,道路建设方面或对沥青需求产生一定利好,关注年后各地项目启动。

“从沥青消费结构情况来看,道路消费在沥青下游消费结构中占比逐年下降,但仍占据主导地位,2023年沥青道路消费占比达76.16%,较2022年下降4.92个百分点。然后是防水市场,在沥青下游消费结构中占比逐年递增,2023年沥青防水市场消费占比达21.09%。”黄琛分析称,2024年,在国外局势动荡出口不畅的大环境下,为完成5年规划目标,我国地方政府有望出台更多的财政政策,从而提振道路、桥梁等基础建设的开工率,沥青的改性防水材料需求有望提高。

展望后市,黄琛认为,整体来看,在地方政府存在扩大基建需求、炼厂原料短缺以及排产下降的背景下,2024年沥青有望振荡偏强运行。

郑梦琦表示,若沥青成本企稳,供应端原材料断供风险和需求大年的预期在一定程度上利好沥青价格,目前的冬储价格以及修复的裂解上也已有所体现,关注年后复工复产以及委内瑞拉原油的流向。

在张淄越看来,需求与供应的配合仍是偏积极的预期,在2023年遗留的低库存基调上,供需差预期或继续向着偏紧格局发展,对沥青自身估值影响持中性略偏多思路。从近期市场的题材来看,应该关注到的是当前厂库低位,年前冬储放量不多,实体贸易商投机情绪也受限。因此,社会库存同样处在低位,资源基本掌握在期现商手里,货权较为集中,且在长期负基差结构支撑下套保比率较大,在原油没有较大下行风险的情况下,市场大概率会在一季度、二季度出现原料偏紧和低库存逻辑,等真正的旺季到来时,再重回基本面现实逻辑。

本文链接地址是https://www.qihuo88.net/qhzx/30527.html,转载请注明来源