本文链接地址是https://www.qihuo88.net/qhzx/15369.html,转载请注明来源

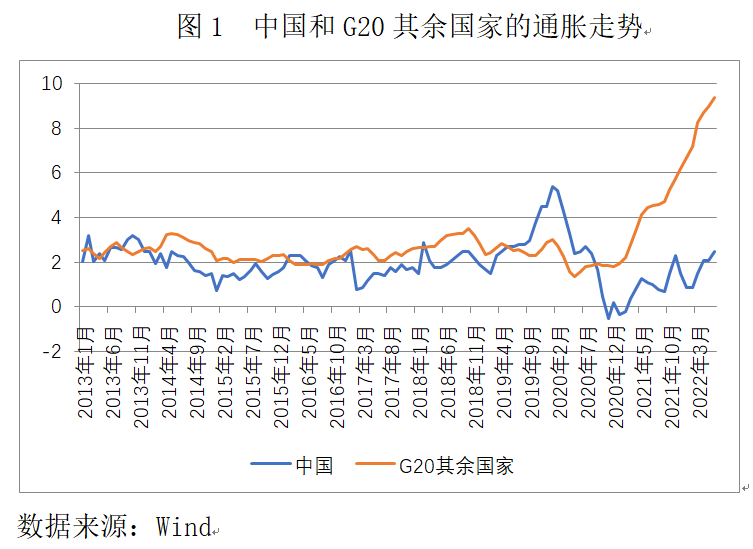

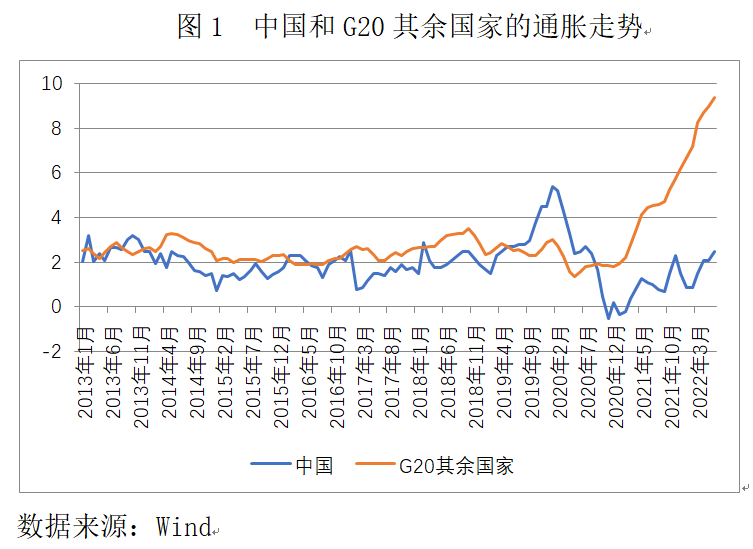

【导读】在全球主要经济体都在收紧货币政策的情况下,全球经济将会继续下行态势,并且有相当概率出现硬着陆。 2022年上半年,俄乌冲突引爆全球通胀,全球CPI同比增速从2021年的4.3%跃升至7%以上,仅次于20世纪70年代。尤其是5月,美、欧、英、加、澳都处于通胀失控的边缘。在各方压力下,各国央行转向鹰派。笔者认为,在货币紧缩、周期性因素的作用下,经济下行明显,最终走向衰…

本文链接地址是https://www.qihuo88.net/qhzx/15369.html,转载请注明来源