【导读】来源:期货日报 5月16日,深交所向天齐锂业发出2021年年报问询函。整个问询函共计17个问题,深交所要求其在5月27日前将有关说明材料报送并对外披露,同时抄送派出机构。 记者注意到在衍生品投资方面,深交所称,天齐锂业衍生品投资情况中报告期实际损益金额为-4969.83 万元。深交所要求天齐锂业说明近三年套期保值业务亏损的原因及合理性,是否能够有效控制投资风险,是…

来源:期货日报

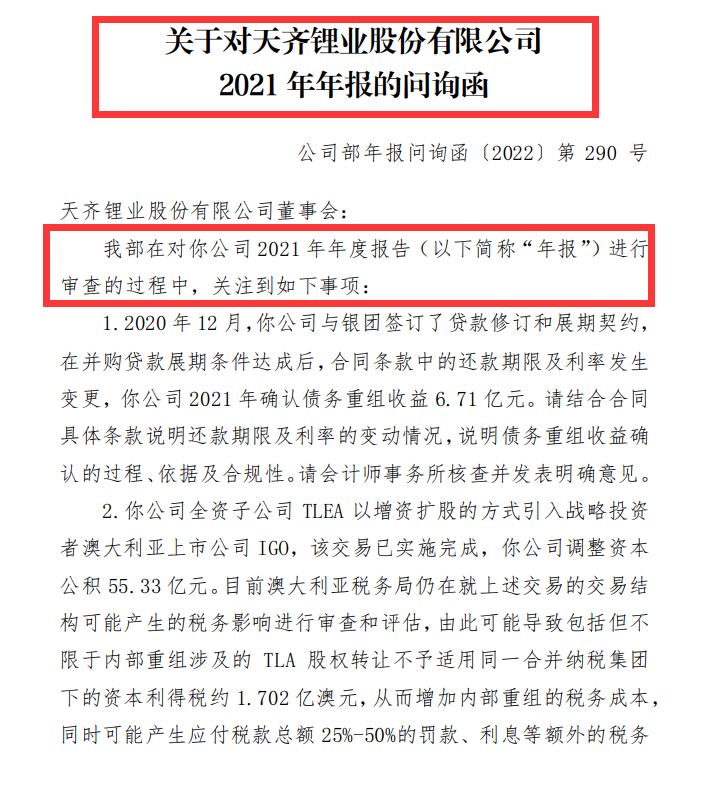

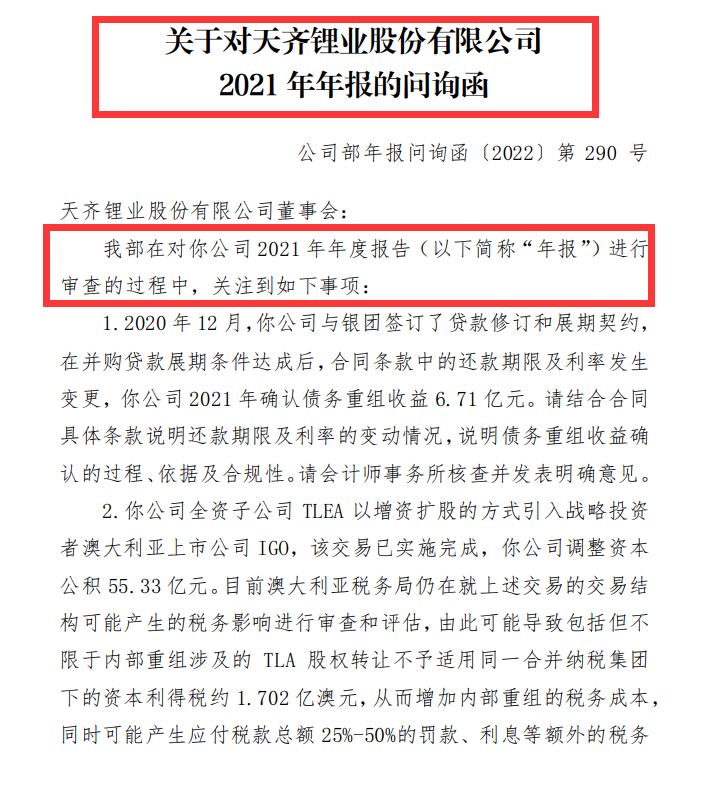

5月16日,深交所向天齐锂业发出2021年年报问询函。整个问询函共计17个问题,深交所要求其在5月27日前将有关说明材料报送并对外披露,同时抄送派出机构。

记者注意到在衍生品投资方面,深交所称,天齐锂业衍生品投资情况中报告期实际损益金额为-4969.83万元。深交所要求天齐锂业说明近三年套期保值业务亏损的原因及合理性,是否能够有效控制投资风险,是否存在超过授权限额进行高风险期货投资的情形。具体要求如下:

记者注意到在衍生品投资方面,深交所称,天齐锂业衍生品投资情况中报告期实际损益金额为-4969.83万元。深交所要求天齐锂业说明近三年套期保值业务亏损的原因及合理性,是否能够有效控制投资风险,是否存在超过授权限额进行高风险期货投资的情形。具体要求如下:

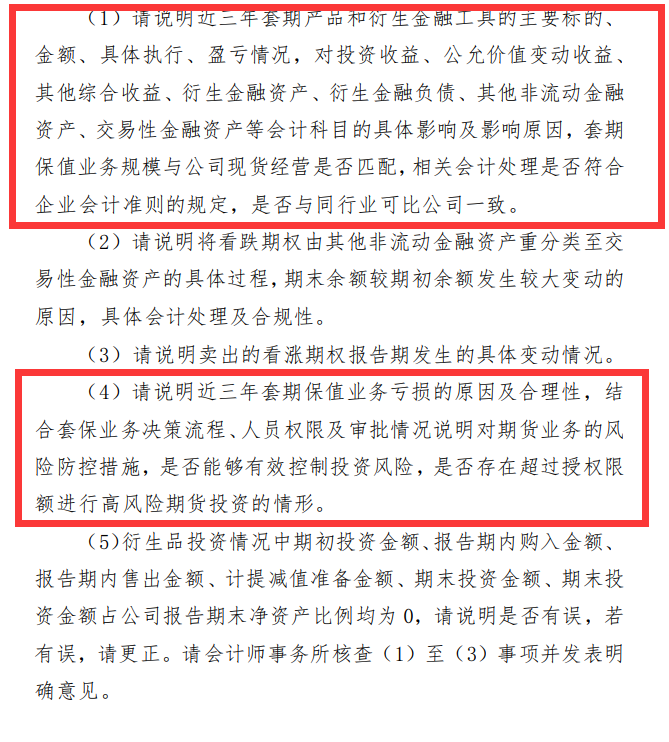

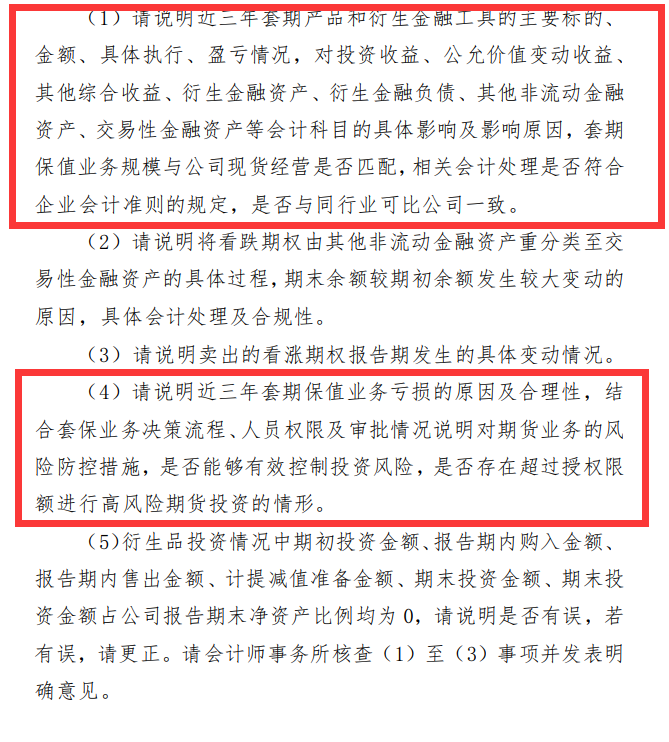

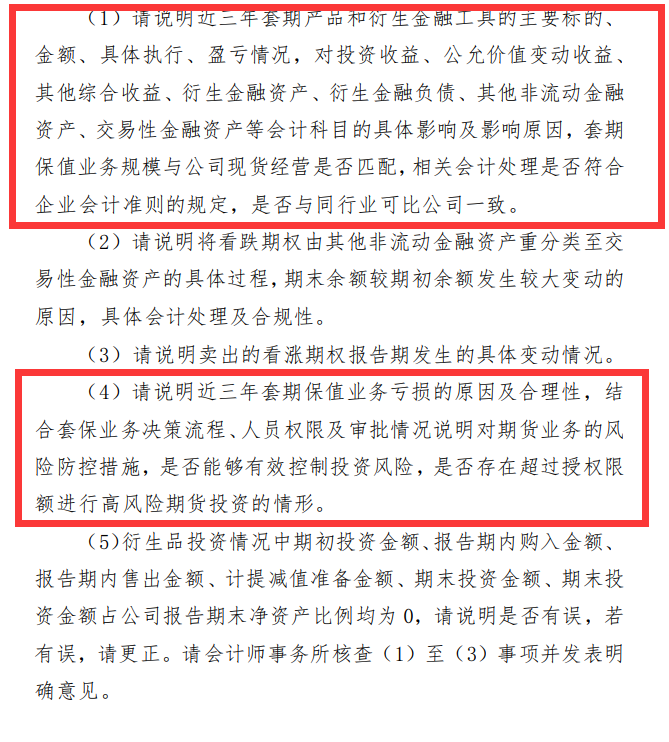

1.近三年套期产品和衍生金融工具的主要标的、金额、具体执行、盈亏情况,对投资收益、公允价值变动收益、其他综合收益、衍生金融资产、衍生金融负债、其他非流动金融资产、交易性金融资产等会计科目的具体影响及影响原因,套期保值业务规模与公司现货经营是否匹配,相关会计处理是否符合企业会计准则的规定,是否与同行业可比公司一致。

2.将看跌期权由其他非流动金融资产重分类至交易性金融资产的具体过程,期末余额较期初余额发生较大变动的原因,具体会计处理及合规性。

3.卖出的看涨期权报告期发生的具体变动情况。

4.近三年套期保值业务亏损的原因及合理性,结合套保业务决策流程、人员权限及审批情况说明对期货业务的风险防控措施,是否能够有效控制投资风险,是否存在超过授权限额进行高风险期货投资的情形。

5.衍生品投资情况中期初投资金额、报告期内购入金额、报告期内售出金额、计提减值准备金额、期末投资金额、期末投资金额占公司报告期末净资产比例均为0,请说明是否有误,若有误,请更正。

此外,深交所称,在3月已完结的跨国诉讼中,天齐锂业控股子公司TLK被判决向合作项目总承包商MSP之间支付工程欠款3888.15万澳元,由双方根据《和解协议》进行金额分配。深交所要求其说明具体会计处理及合规性。

2020年12月天齐锂业与银团签订了贷款修订和展期契约,在并购贷款展期条件达成后,2021年确认债务重组收益6.71亿元。要求说明债务重组收益确认的过程、依据及合规性。

对于管理费用中中介咨询费发生额1.04亿元,深交所要求其说明具体产生原因,发生的必要性与定价的公允性。

公开资料显示,天齐锂业是国内最大的锂电新能源核心材料供应商,国内锂行业中技术领先、综合竞争力较强的龙头企业,全球最大的矿石提锂生产商,天齐锂业是一个新能源新材料的科技公司。

4月30日,天齐锂业公布2021年年报。年报显示,2021年,天齐锂业实现营业收入76.63亿元,同比增长136.56%;实现归属于上市公司股东的净利润20.79亿元,上年同期为亏损18.34亿元。2022年一季度,天齐锂业实现营业收入52.57亿元,同比增长481.41%;实现归属于上市公司股东的净利润33.28亿元,上年同期为亏损2.48亿元,一季度净利超去年全年。

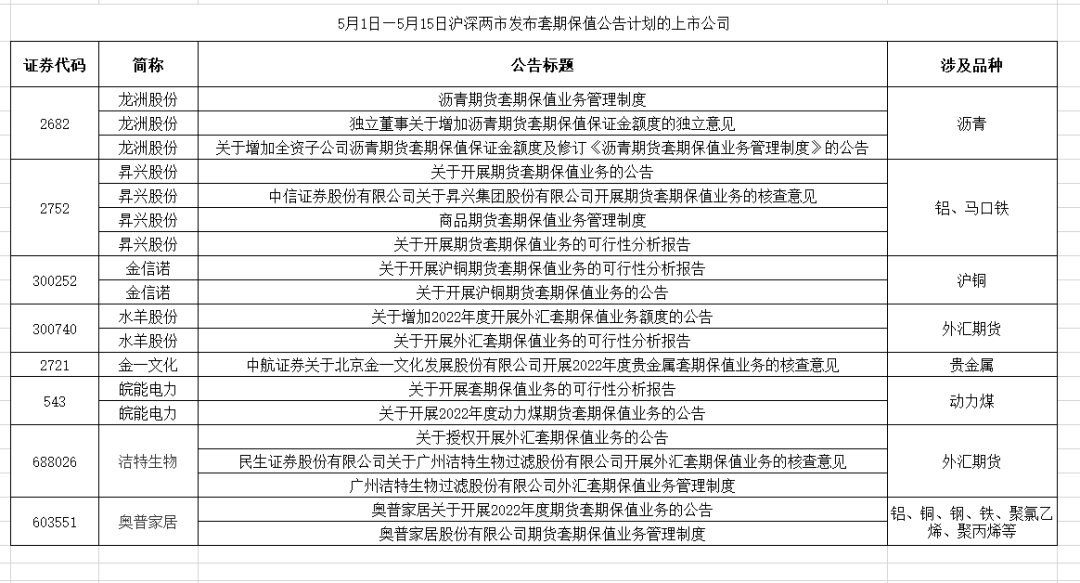

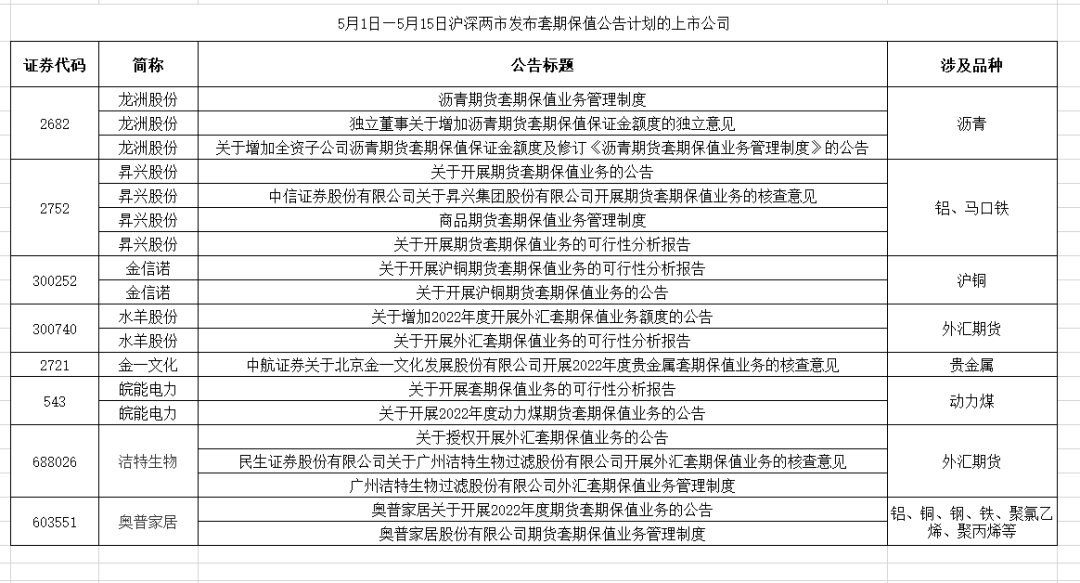

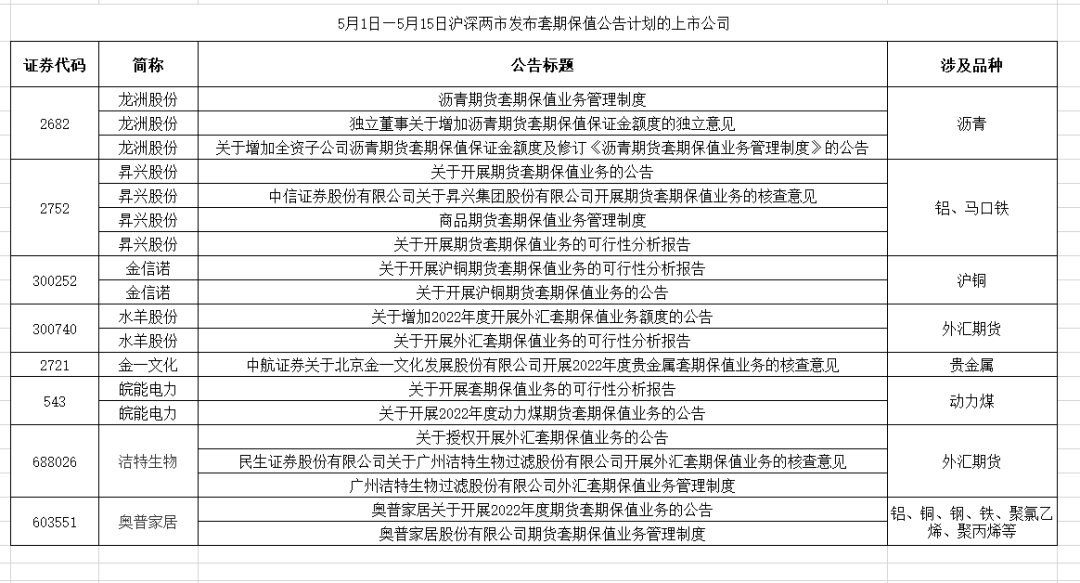

近年来,随着全球大宗商品价格波动的明显加大,参与套期保值的上市企业逐年增多。5月以来,两市新增8家上市公司发布套期保值的公告。涉及沥青、铝、铜、外汇、贵金属、铁矿石、钢材、动力煤、聚丙烯、聚录乙烯等品种。

1.近三年套期产品和衍生金融工具的主要标的、金额、具体执行、盈亏情况,对投资收益、公允价值变动收益、其他综合收益、衍生金融资产、衍生金融负债、其他非流动金融资产、交易性金融资产等会计科目的具体影响及影响原因,套期保值业务规模与公司现货经营是否匹配,相关会计处理是否符合企业会计准则的规定,是否与同行业可比公司一致。

2.将看跌期权由其他非流动金融资产重分类至交易性金融资产的具体过程,期末余额较期初余额发生较大变动的原因,具体会计处理及合规性。

3.卖出的看涨期权报告期发生的具体变动情况。

4.近三年套期保值业务亏损的原因及合理性,结合套保业务决策流程、人员权限及审批情况说明对期货业务的风险防控措施,是否能够有效控制投资风险,是否存在超过授权限额进行高风险期货投资的情形。

5.衍生品投资情况中期初投资金额、报告期内购入金额、报告期内售出金额、计提减值准备金额、期末投资金额、期末投资金额占公司报告期末净资产比例均为0,请说明是否有误,若有误,请更正。

此外,深交所称,在3月已完结的跨国诉讼中,天齐锂业控股子公司TLK被判决向合作项目总承包商MSP之间支付工程欠款3888.15万澳元,由双方根据《和解协议》进行金额分配。深交所要求其说明具体会计处理及合规性。

2020年12月天齐锂业与银团签订了贷款修订和展期契约,在并购贷款展期条件达成后,2021年确认债务重组收益6.71亿元。要求说明债务重组收益确认的过程、依据及合规性。

对于管理费用中中介咨询费发生额1.04亿元,深交所要求其说明具体产生原因,发生的必要性与定价的公允性。

公开资料显示,天齐锂业是国内最大的锂电新能源核心材料供应商,国内锂行业中技术领先、综合竞争力较强的龙头企业,全球最大的矿石提锂生产商,天齐锂业是一个新能源新材料的科技公司。

4月30日,天齐锂业公布2021年年报。年报显示,2021年,天齐锂业实现营业收入76.63亿元,同比增长136.56%;实现归属于上市公司股东的净利润20.79亿元,上年同期为亏损18.34亿元。2022年一季度,天齐锂业实现营业收入52.57亿元,同比增长481.41%;实现归属于上市公司股东的净利润33.28亿元,上年同期为亏损2.48亿元,一季度净利超去年全年。

近年来,随着全球大宗商品价格波动的明显加大,参与套期保值的上市企业逐年增多。5月以来,两市新增8家上市公司发布套期保值的公告。涉及沥青、铝、铜、外汇、贵金属、铁矿石、钢材、动力煤、聚丙烯、聚录乙烯等品种。

业内专家提醒,很多企业错误地从投机交易的角度认定金融衍生品业务属于简单的交易事项,因此在制度上都趋向于建立一套管理交易的制度。例如,企业认为期货部门建立了交易管理制度就意味着已经拥有了套保的管理制度,但这是一个较为严重的认知误区。

事实上,套保管理制度是一整套系统化的管理制度,管理职能包括企业管理职能的配属和指向、管理部室之间的职能协调与平衡、管理的节点和管理原则、岗位设置与管理工具。交易上包括套期资产识别,套期资产确认,套期资产敞口风险的计量和确认,套期工具的匹配,套期关系的确立,套期会计的处理,套期保值业务评价、考核。而这一套体系绝非通过期货部门建立交易风控制度就可以简单替代或覆盖。

专家提醒企业一定要谨防“套保变投机”。套保和投机,其实并不难区分,只要企业应用套期会计,多数是可以识别的。企业在进行套期保值之前应从制度层、执行层、策略层等着手,建立一套适合自己的完善的制度和严格的流程,最终达到规避风险,为企业生产经营保驾护航的目的。

业内专家提醒,很多企业错误地从投机交易的角度认定金融衍生品业务属于简单的交易事项,因此在制度上都趋向于建立一套管理交易的制度。例如,企业认为期货部门建立了交易管理制度就意味着已经拥有了套保的管理制度,但这是一个较为严重的认知误区。

事实上,套保管理制度是一整套系统化的管理制度,管理职能包括企业管理职能的配属和指向、管理部室之间的职能协调与平衡、管理的节点和管理原则、岗位设置与管理工具。交易上包括套期资产识别,套期资产确认,套期资产敞口风险的计量和确认,套期工具的匹配,套期关系的确立,套期会计的处理,套期保值业务评价、考核。而这一套体系绝非通过期货部门建立交易风控制度就可以简单替代或覆盖。

专家提醒企业一定要谨防“套保变投机”。套保和投机,其实并不难区分,只要企业应用套期会计,多数是可以识别的。企业在进行套期保值之前应从制度层、执行层、策略层等着手,建立一套适合自己的完善的制度和严格的流程,最终达到规避风险,为企业生产经营保驾护航的目的。

本文链接地址是https://www.qihuo88.net/qhzx/12566.html,转载请注明来源