期货日报

作者:庞春艳关迪

开工率降至低位

目前来看,短纤市场驱动较弱,加工差下降空间有限。不过,在开工率降至低位的前提下,如果下游消费好转,投机性备货增加可能会给行业利润带来低位修复空间。

3月中旬以来,国际油价在97—120美元/桶维持宽幅振荡,短纤价格被动跟随上游原料在7300—8000元/吨区间波动。由于国内疫情防控压力较大,终端服装纺织需求持续疲软,不断攀升的成本向产业链中下游传导阻力加大,短纤价格难与原料涨势同步,加工差持续走低,企业生产陷入全面亏损状态,短纤工厂纷纷减产,开工率持续下降。总体来看,短期市场驱动较弱,以被动跟随原料波动为主,后续可重点关注国内疫情有效控制后的企业加工差修复行情。

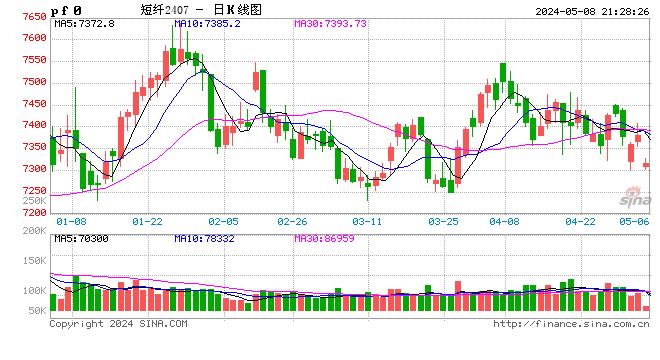

短纤价格跟随成本运行

近期,在IEA确认释放石油储备、美国巨量抛储的影响下,国际油价一度出现快速回落。不过,清明节期间,欧盟考虑加强对俄罗斯的制裁以及伊核谈判推迟的消息令国际油价再度走高。目前,原油基本面的影响因素多空不一,国际油价高位剧烈振荡将继续主导化工品市场走势。

短纤的两大原料PTA和MEG处于化工产业链的中间环节,在国际油价强势推涨过程中,两大原料企业一度陷入严重亏损状态。一方面,PTA3月初的加工差变为负值,工厂检修力度加大,开工率最低降至71.9%附近,供应大幅削减,PTA3月去库约为35万吨,加工差修复至400—500元/吨附近。4月初,福化工贸开工负荷从八成下调至五成,恒力1#装置计划检修,虹港、中泰等装置处于检修状态,PTA供应目前依旧维持偏紧状态。不过,随着检修装置陆续重启以及聚酯负荷逐步回落,去库幅度将有所收窄,PTA价格被动跟随上游原料波动。

另一方面,3月上旬,石脑油一体化MEG亏损达到300美元/吨,国内外部分装置落实减产,但是煤制装置除了部分因更换催化剂需要停车检修外,大部分在产装置可以维持正常运行。3月下旬,疫情导致EO出货困难,国内多套装置回切MEG,MEG3月供需格局维持平衡。由于疫情影响码头出货,港口库存继续回升,本周已经突破100万吨大关。4月,考虑到企业深度亏损,油制装置降负计划增加,煤制装置季节性更换催化剂,预期MEG开工率继续下行。因此,MEG低估值可能会适度修复。

整体来看,短纤的两大原料PTA及MEG4月的供需面略有分化,PTA加工差修复驱动减弱,MEG或有适度修复估值的机会。而两大原料的绝对价格走势依旧与原油紧密联系,所以短纤将跟随成本运行,波动主要来自国际油价。

终端需求疲软拖累原料

一般来说,随着春节结束,下游生产和消费逐渐恢复,国内外订单陆续下达,3月是短纤行业的需求旺季,但是今年终端订单的表现却令人失望。国外纺织服装成品库存经历了去年的集中补库后,目前已处于高位,企业补货积极性不高。随着东南亚、中东等地区的疫情好转,部分欧美订单也重新回到当地。国内则因为疫情多点散发,居民无论是线上还是线下的春季服装购买需求均出现下滑。同时,受疫情影响,多地物流运输受限,出现了工厂发货受阻、交货日期不断延迟、坯布工厂库存持续走高等现象。

图为涤纶短纤库存季节性走势

受此影响,在清明节放假的游织造企业增多,开工率下滑明显。据统计,截至4月6日,江浙织机、加弹、印染开工率分别为47%、72%、60%,分别较3月高点下降33%、19%、24%,走势与2020年类似。下游需求疲软也逐步传导至聚酯环节,涤丝企业普遍面临高库存、低利润的压力,聚酯负荷逆势走低。直纺涤短负荷降至68%,较3月初的高点下降19个百分点,长丝开工也有所下滑,自90%以上降至85.9%附近。4月初,短纤、POY、FDY、DTY库存分别为12.8天、26.8天、26.2天和32天,均处于较高水平。

从历史走势来看,第二季度终端需求多呈现先扬后抑走势,5月后转弱为主。然而,今年受疫情及国际油价剧烈波动的影响,3月旺季表现较差。不过,后市随着疫情好转,第二季度终端需求预期将比3月表现转好,但是需求节奏依旧受疫情控制局面的影响,整体可能呈现先抑后扬的局面。一旦终端需求好转,短纤等纺织原料需求也会同步走好,所以对消费端保持谨慎乐观的预期。

企业陷入高库存的困境

在强成本、弱需求的双重挤压下,短纤加工费自1067元/吨最低降至700元/吨附近,按照1100元/吨的加工成本来算,行业生产亏损严重。三房巷、逸达、华西、华宏等大厂纷纷检修,短纤开工率自月初高点87.2%降至70%。开工率大幅下滑的同时,短纤工厂的库存却并未同步走低,数据显示,4月初,国内短纤库存达到12.6天的水平,较3月初上升3天左右。因此,减产并未带来行业生产利润的修复,可见消费疲弱对短纤的影响更大。

目前最主要的是疫情影响,江浙地区是短纤的主要产销地,也是此轮疫情的辐射区域,受到的直接影响较大。预期疫情控制局面好转后,随着居民出行增加,纺织服装消费也将有所回升。目前,纯涤纱加工费较好,企业以交付前期订单为主,纯涤纱开机率保持在78%的高位,原料库存也降至偏低水平,企业有补库意愿。而短纤市场陷入亏损,加工差下降空间有限,在开工率降至低位的前提下,如果下游消费好转,投机性备货增加可能会带来短纤加工差修复的机会。

综上所述,国际油价维持高位宽幅振荡,对聚酯产业链有成本支撑的同时,也成为主要的价格波动来源。国际油价剧烈波动、国内疫情防控压力上升、海外订单流向东南亚等国家,多因素作用下,3月国内纺织服装市场表现较差,清明节前后纺织印染行业装置开工率下滑,短纤市场受到消费下滑的拖累,陷入低利润、高库存的困境,行业开工持续下降。因此,后市短纤绝对价格依旧看国际油价波动,但是行业利润存在低位修复空间,驱动可能来自低产出叠加疫情好转后消费的复苏。(作者单位:国投安信期货)

本文链接地址是https://www.qihuo88.net/qhzx/10900.html,转载请注明来源