来源:永安研究

摘要:

春节期间,受矿主拒绝中信尾矿坝扩建项目事件影响,中信股份将全年铁精粉产量下调至1400万吨,叠加月中澳洲货车司机计划罢工事件,助推了铁矿石春节期间的强势表现,节后铁矿石高开低走,在黑色悲观预期主导的背景下,铁矿石价格跟随黑色板块走弱,而随着钢材利润的持续收缩,钢厂主动复产的能动性削弱,节后铁水不增反降,复产不及预期,铁矿石的高估值压力使得其在黑色弱势下跌中处于补跌状态,市场对开春后下游需求悲观预期进行定价后,铁矿石相对估值偏高状态有所修复,截至2月28日,日照港PB粉912元/湿吨,期货2405合约收于889元/吨。

当前铁矿石绝对估值中性,相对估值中性,基差偏大。驱动端当前港口以工厂采购为主,冬储接近尾声后需求端短期将进入真空期,而随着市场提前交易悲观预期,钢厂利润持续收缩,致使节前钢厂较难进入趋势性复产,预计铁水短期维持窄幅波动,供应端进入发运季节性淡季,但矿石到货量依然不低,铁矿石短期累库,后续关注3月铁水复产情况判断库存的变化,本轮矿石大跌后相对估值有所修复,铁矿石波动以跟随为主,静候下游旺季需求表现,在贴水格局下将表现为随钢材走势但波动更大。

正文:

一、绝对估值中性,相对估值中性

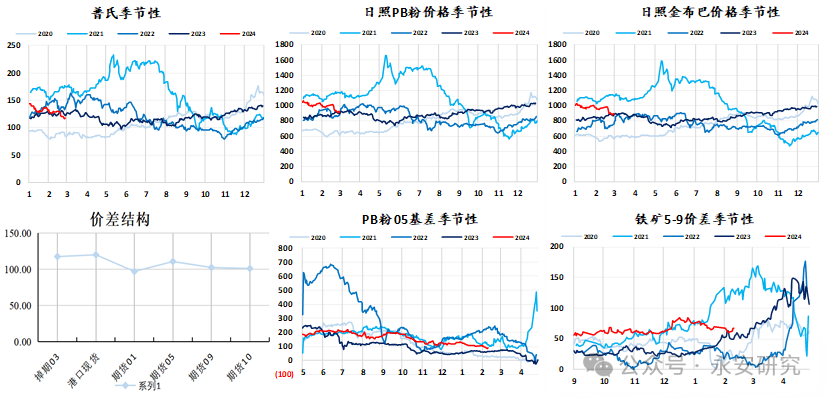

春节期间,受矿主拒绝中信尾矿坝扩建项目事件影响,中信股份将全年铁精粉产量下调至1400万吨,叠加2月12日必和必拓货车司机计划罢工事件,助推了铁矿石春节期间的强势表现,节后铁矿石高开低走,在黑色悲观预期主导的背景下,铁矿石价格跟随黑色板块集体走弱,而随着钢材利润的持续收缩,钢厂主动复产的能动性削弱,节后铁水不增反降,复产不及预期,铁矿石的高估值压力使得其在黑色弱势下跌中处于补跌状态,市场对开春后下游需求的悲观预期进行定价后,铁矿石相对估值偏高状态有所修复,截至2月28日,日照港PB粉912元/湿吨,期货2405合约收于889元/吨。

图1:铁矿石延续大贴水结构

数据来源:钢联云终端,永安期货北京研究院

数据来源:钢联云终端,永安期货北京研究院考虑到当前钢厂库存成本依然偏高,在黑色提前交易需求预期偏弱的背景下,铁矿石跟随黑色大幅下跌,跌幅在黑色系中居前,在现货库存利润大幅下行的情况下,期货利润与即期利润有一定扩张,铁矿石相对高估值状态有所修复。

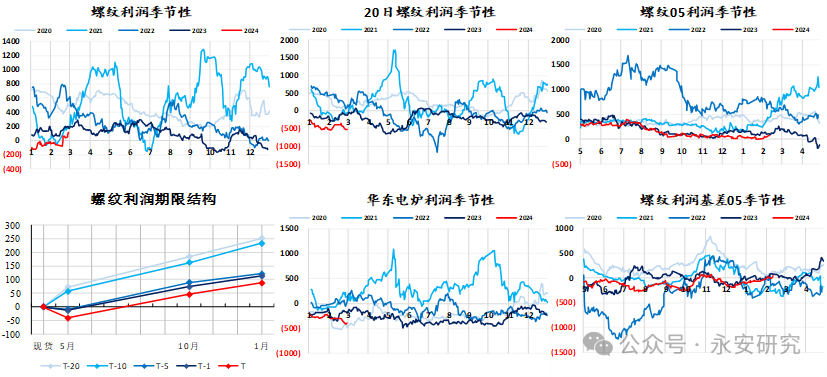

图2:钢厂利润偏低

数据来源:钢联云终端,永安期货北京研究院

数据来源:钢联云终端,永安期货北京研究院二、驱动现实偏弱,关注复产节奏

2.1 铁矿石供给端分析

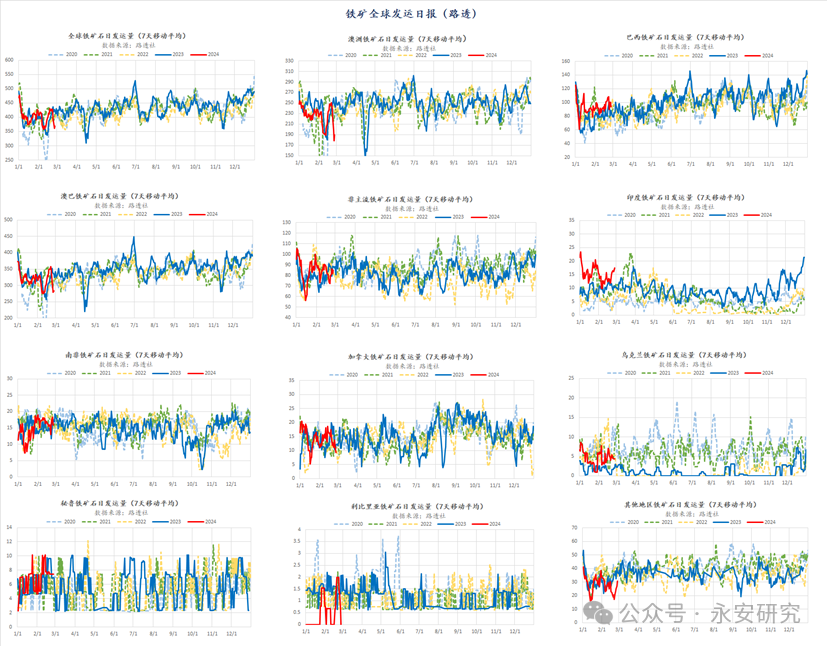

供应上看,澳巴除四大矿山以外的非主流矿山供应今年表现依然不错,铁矿石美金价持续在110美金以上的情况下,矿山盈利情况表现依然可观,非主流矿在新周期供应缓慢释放,虽然环比增幅缓慢,但供给弹性小幅抬升,国内45港年前年后周均到港在2400万吨上下波动,维持不变,尽管澳洲矿山受到飓风影响阶段性清港,导致发运有所回落,但整体发运依然延续淡季季节性上沿。考虑到季末发运冲量已经结束,铁矿石进入发运淡季,矿山大幅度抬升发运总量静态看有难度,铁矿石周均到港或沿着季节性上沿震荡。

图3:主流矿山发运符合季节性,非主流发运亮眼

数据来源:钢联云终端,永安资管,永安期货北京研究院

数据来源:钢联云终端,永安资管,永安期货北京研究院2.2 铁矿石需求端分析

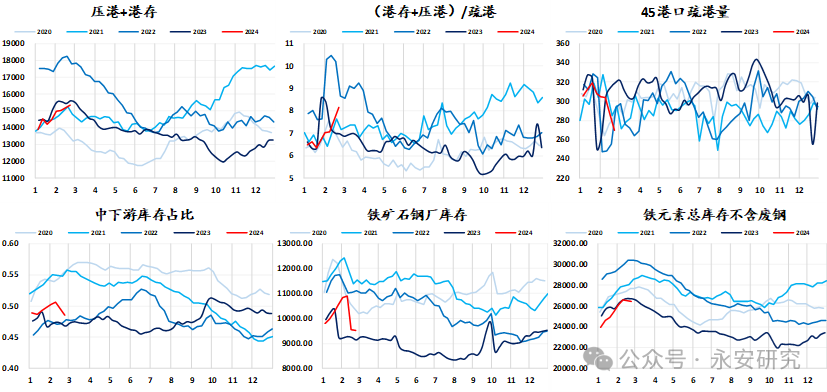

(1)钢厂补库:按需采购为主

过去两年,出于对未来下游需求的不确定性,钢厂为了应对高产量可能引发的销售压力,在利润没有明显扩张且需求无显著增量的情况下控制炉料端到货,直接导致下游形成了明显的主动去库存效应。而随着春节结束,国内钢厂冬储已完成,钢厂对于铁矿石的补库行为转为刚需补库,一季度需求并不明朗的情况下,较难看到钢厂继续主动做库存的可能,铁矿石的补库需求中期看进入真空期。

图4:库存缓慢积累,工厂按需补库为主

数据来源:钢联云终端,永安期货北京研究院

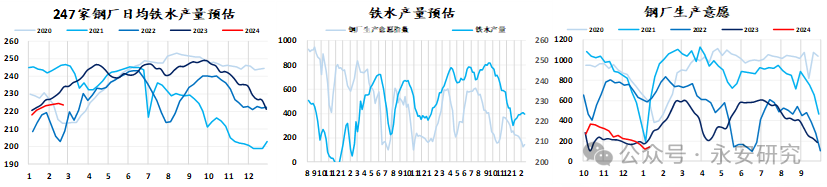

数据来源:钢联云终端,永安期货北京研究院(2)铁水短期弱势震荡

根据钢厂节后的检修与复产计划,目前看节后的铁水复产可能性依然存在,在下游需求前景并不明朗的情况下,叠加利润不佳影响,暂时未看到趋势性复产的迹象,2月复产不及预期,但单从季节性角度上看,未来铁水依然有较大的上行空间,当然这需要下游需求有较好的表现做背书,目前看预计3月中旬钢厂日均铁水回升到230万吨/日有难度。此外,在国内钢材出口表现依然良好的情况下,海外高炉生产与国内出口订单形成竞争关系,在没有看到海外需求有实质性抬升的情况下,国内出口的火爆依然对海外高炉复产形成抑制效应,当前海外高炉复产进度依然缓慢。整体上看,铁矿石的需求表现震荡持稳,关注未来铁水的环比走势。

图5:铁水弱势震荡

数据来源:钢联云终端,永安期货北京研究院

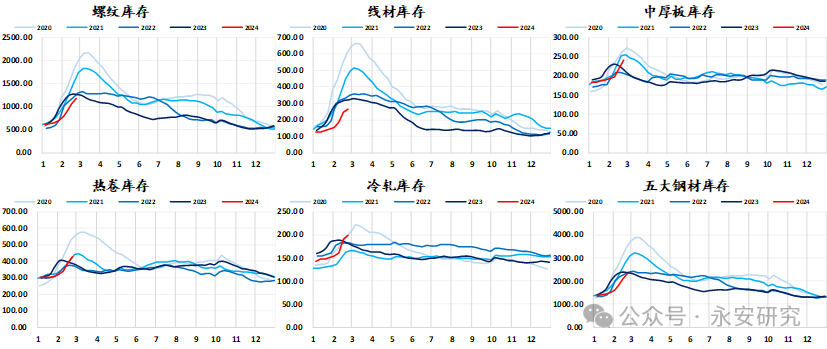

数据来源:钢联云终端,永安期货北京研究院春节期间五大材品种产量下滑,其中建材产量下滑更为突出,而需求则符合季节性走势,这使得五大材春节期间库存积累幅度并不高,且铁水更多流向了小品种,静态看上半年以当前产量,库存去化速度对旺季需求的要求并不高,钢材供需基本面相对健康,库存压力并不大,关注后续钢材需求的表现对铁水的指引。

图6:库存累计幅度不高,静待需求

数据来源:钢联云终端,永安期货北京研究院

数据来源:钢联云终端,永安期货北京研究院三、总结

当前铁矿石绝对估值中性,相对估值中性,基差偏大。驱动端当前港口以工厂采购为主,冬储接近尾声后需求端短期将进入真空期,而随着市场提前交易悲观预期,钢厂利润持续收缩,致使节前钢厂较难进入趋势性复产,预计铁水短期维持窄幅波动,供应端进入发运季节性淡季,但矿石到货量依然不低,铁矿石短期累库,后续关注3月铁水复产情况判断库存的变化,本轮矿石大跌后相对估值有所修复,铁矿石波动以跟随为主,静候下游旺季需求表现,在贴水格局下将表现为随钢材走势但波动更大。

免责声明:

以上内容所依据的信息均来源于交易所、媒体及资讯公司等发布的公开资料或通过合法授权渠道向发布人取得的资讯,我们力求分析及建议内容的客观、公正,研究方法专业审慎,分析结论合理,但我司对信息来源的准确性和完整性不作任何保证,也不保证所依据的信息和建议不会发生任何变化。我们提供的全部分析及建议内容仅供参考,不构成对您的任何投资建议及入市依据,您应当自主做出期货交易决策,独立承担期货交易后果,凡据此入市者,我司不承担任何责任。我司在为您提供服务时已最大程度避免与您产生利益冲突。未经我司授权,不得随意转载、复制、传播本网站中所有研究分析报告、行情分析视频等全部或部分材料、内容。对可能因互联网软硬件设备故障或失灵、或因不可抗力造成的全部或部分信息中断、延迟、遗漏、误导或造成资料传输或储存上的错误、或遭第三人侵入系统篡改或伪造变造资料等,我司均不承担任何责任。

本文链接地址是https://www.qihuo88.net/qhzx/30757.html,转载请注明来源