观点总结:

1、2023-2024产季红枣供应端的大幅减产已成事实,我们保守预估同比去年减产幅度在4-5成,并且今年的减产幅度超过枣农自己预期的偏多,主要原因还是在平均的单颗粒重比往年要低,也就是干物质积累的不够;商品率总体还可以,结构上大枣少,小枣占比偏多,B级仓单成本较去年有所提高;收购价格低开高走,区域价差较往年收窄。

2、2021-2022产季红枣大幅减产后价格的回落让很多人对需求端极度悲观,但从销区调研的情况来看,2021-2022产季价格回落最根本的原因还是现货市场并不紧缺,我们认为造成这种不紧缺一方面是前期各环节的隐性库存较大,另一方面就是封控的影响,消费场景的缺失导致消费下滑。根据钢联数据,去年产量约60万吨,结转库存约8万吨,即便目前按最大的库存预估15万吨来看,2022-2023产季红枣消费量也在53万吨,这还要考虑到去年春节前受到疫情封控影响了一个月左右的消费旺季,并且红枣的替代品跟其他水果类相比较少,所以红枣的消费我们维持谨慎乐观的看法。

3、我们主观上认为红枣现货端的牛市格局初现,对于一个体量不大的可选消费品,在有可能出现供需缺口年份的价格演绎,历史的经验可能不具备太多参考意义,能做的只能是跟踪和预期的修正。目前收购季统货价格低开高走,验证了减产幅度大,而春节旺季消费端的表现决定了未来行情的高度,2023-2024产季紧平衡甚至可能有缺口的供需基本面,有机会向上寻找对红枣消费显著抑制的价格临界值,预计未来是一个逐步寻顶的过程,从盈亏比上来说,逢低买入更具有投资价值。

策略建议:震荡上涨,逢低做多

风险提示:旺季需求明显低于预期

一、 行情回顾

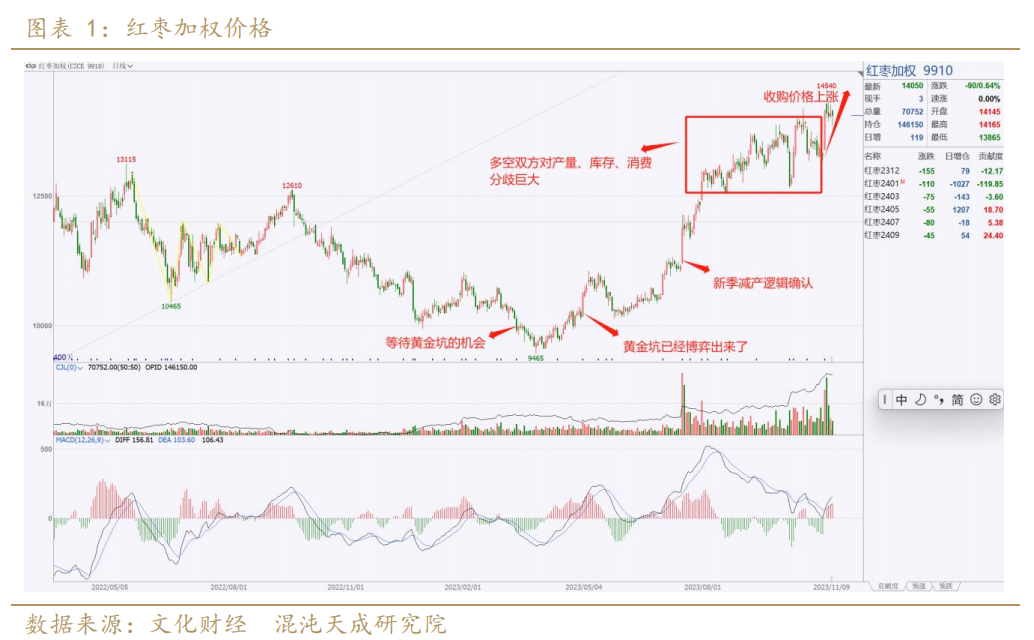

2023年3季度整个红枣行情维持偏强震荡,总体可以分为三个阶段:

1、6月初-7月中:现货入库结束,此时沧州库存和新疆交割库的库存较大,市场对于新季开秤价的普遍预期在6-7块钱,供应端死树、发芽晚等情况依然存在,盘面小幅上涨,给予了现货一定升水。

2、7月中-8月初:随着产区调研的深入,新季减产逻辑主要集中在开花坐果推迟导致关键生长期遭遇高温、头茬花和二茬花坐果普遍不好、枣吊短生长周期短干物质积累少等,市场预估减产幅度在3成左右,盘面大幅上涨。

3、8月初至10月底:不同团队调研得出的结论分歧巨大,供应端减产幅度在2-3成和4-5成之间摇摆,消费和库存同样存在分歧,盘面维持震荡走势。

随着霜降后产区逐步下树,我们于11月4号-11月12号在产区展开调研,总体上我们认为前期减产逻辑得到确认,减产幅度基本确定,保守的预估同比去年减产4-5成,收购期间,收购价格低开高走,重点关注15-20号大量收购期间的统货价格变动。

二、供应端

1、减产逻辑确认

今年7月份我们在新疆产区调研,在《新疆红枣调研总结》中给出,今年减产的主要逻辑是头茬花、二茬花坐果不好,生长周期的缩短会影响大级别枣的出成率,枣吊短导致能进行光合作用的叶片少,制造干物质的总量少。

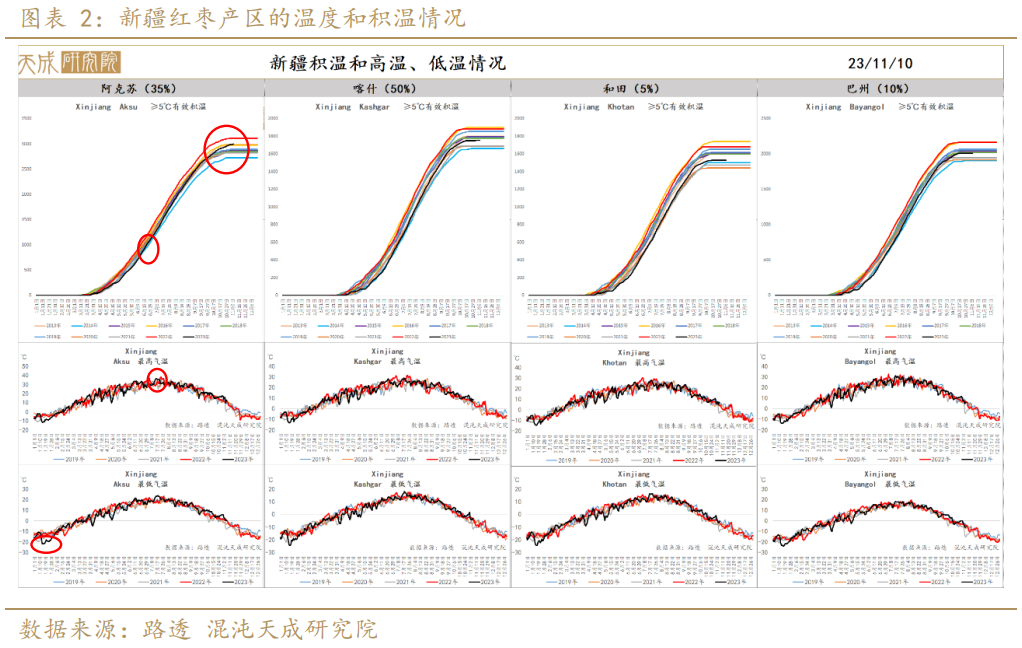

从数据上看,年初的极端低温导致一部分死树情况发生,6月中旬以前,产区积温仍处于10年内最低,枣树开花坐果推迟,7月中旬,产区又遭遇连续高温,头茬花和二茬花坐果普遍不理想,到霜降前,我们可以看到靠近北疆的阿克苏地区积温基本恢复至正常年份,预计和今年阿克苏地区红枣质量好于预期有关,喀什以及和田地区积温仍是正常偏低的水平,预计对于产量(干物质积累)的弥补有限。

2、实际调研概况

我们于11月4号-11月12号在产区展开随机调研,调研路线阿克苏-阿拉尔-图木舒克-麦盖提,在调研过程中总结的共性如下:

A.减产幅度超枣农预期的偏多。本次调研我们主要针对下树实际产量情况,从枣园到晒场到装车,实际装车过磅的产量数据最准确,通过我们随机调研的样本来看,产量普遍比枣农自己下树前的预估低,以阿克苏为例下树的实测重量比枣农预估要低10%以上,主要原因还是在平均的单颗粒重比往年要低,也就是干物质积累的不够。今年各区域普遍产量都不高,超过500公斤/亩算是不错的产量,占比还不大,总体上我们保守预估同比去年减产幅度在4-5成。

B.商品率还可以,结构上大枣少,小枣的占比偏多,B级仓单成本较去年有所提高。今年头茬花和二茬花坐果普遍不好,三茬花部分地区弥补了一定产量,从下树情况来看,主要还是二三级的占比较多,整体上优生产区商品率还可以,裂口、皮皮的占比要比去年明显低,特别是麦盖提地区,去年枣子长得大,糖分高,降雨导致皮皮枣多,但今年部分区域存在光头枣,水分大枣发白,预计含糖量低于去年。

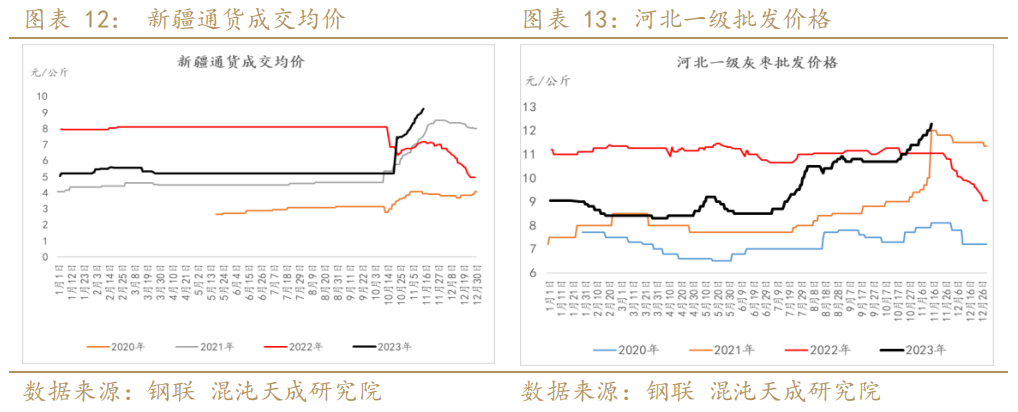

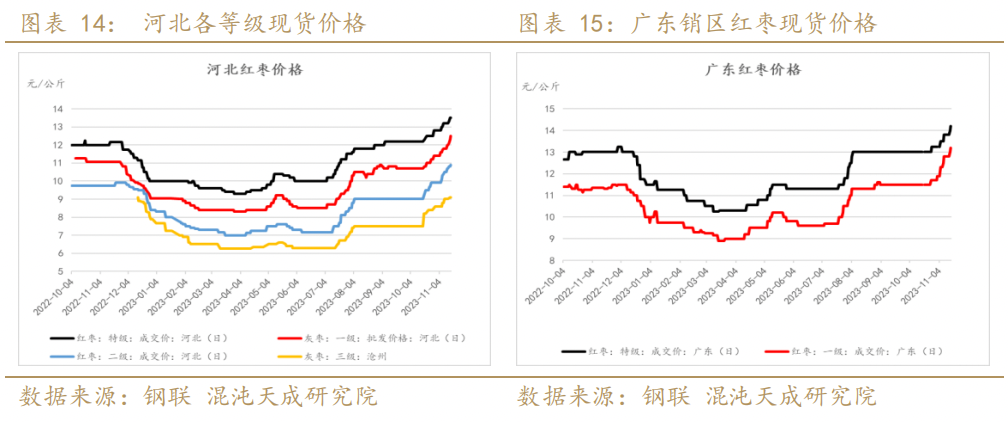

C.收购价格低开高走,区域价差较往年收窄。前期枣农预期并不高,7-8元/公斤的价格就愿意签合同,主要一方面受到去年价格越卖越低的影响,另一方面自己前期预估的产量并不是很低。同时,过去2年红枣现货市场以及期现套利均有不错的利润,收购主体以及企业收购计划量有所增加,且资金比较充裕,收购价格低开高走。截至到调研结束,图木舒克、麦盖提10元/公斤保底,阿拉尔在9-9.5元/公斤,阿克苏基本上也要到9元/公斤左右,品质价差和区域价差较往年收窄。

三、需求端

红枣的消费端由于区域分布广、产品种类繁多、销售渠道分散等特点,并没有很好的数据统计,只有通过库存来反推,这里面又涉及到隐性库存的问题,只能做一个模糊的判断。根据钢联数据,去年产量按照60万吨来算,结转库存约8万吨,到目前为止按最大的库存预估15万吨来看,2022-2023产季红枣消费量也在53万吨,这还要考虑到去年春节前受到疫情封控影响了一个月左右的消费旺季,而今年没有了这些因素影响,所以我们对新产季红枣的消费端并不悲观。

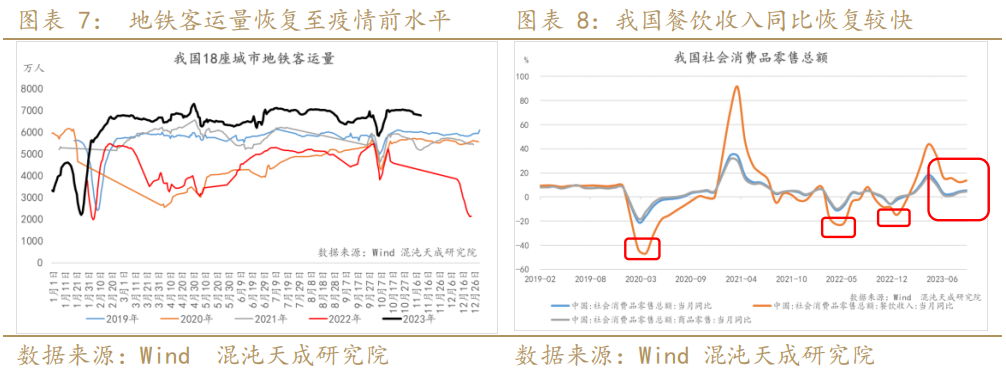

从数据上来看,管控措施放开后,恢复最明显的就是出行和餐饮,均恢复至疫情前的水平,目前红枣的消费中,用来做粗深加工的零食占比越来越大,比如枣仁派、枣夹核桃、奶枣等产品,随着出行的增加,这部分中低端消费品预计是有所恢复的;同样作为餐饮中的食材,如火锅以及煲汤用的原枣、枣糕、枣茶、枣饮料等产品,没有消费场景的限制,同样是恢复的;另外,疫情期间,结婚登记以及举办婚庆的人数也受到影响,这一部分消费有所后置,今年前三个季度婚姻登记人数同比增加4.5%,对红枣的消费量也有所提振;上市企业好想你的前三个季度销售收入同比增长11.8%,也直观反应了红枣消费端表现并不差。

2021年大减产后,红枣期现货价格跌回起点,现在回顾来看,现货的涨幅远低于期货,最根本的原因还是现货市场并不紧缺,我们认为造成这种不紧缺的原因一方面是前期各环节的隐性库存较大,涨价更多的是压缩了中间贸易商的利润和库存,另一方面就是封控的影响,消费场景的缺失导致消费下滑,这两方面的原因影响可能要大于涨价对需求端的抑制,因为终端价格上涨的幅度并不大,且替代品较少,我们认为2021年红枣现货价格的上涨并没有很好的红枣的消费弹性,而2023-2024产季紧平衡的供需基本面,则有机会向上寻找对红枣消费显著抑制的价格临界值。

四、四季度行情展望

关于行情展望,我们主要谈3个方面:

1、盘面是否对供应端的减产交易完了?

农产品的收购季伴随着产量的落地,往往对于减产的交易告一段落,因为前期预期交易的比较充分,收购结束供应端短期宽松,需求端变动不大的话,现货价格可能会短期走弱,像2018年大减产的苹果,下树收购完成后,现货也季节性走弱了一段时间。

从时间节点上来说,目前对供应端减产已经交易了很长时间,但盘面的定价有时并不一定能真实反馈了所有信息。拿今年的苹果来举例子,4月底整个西部产区气温大幅下降,甘肃大范围降雪,对处于幼果期的苹果造成冻害影响,特别是甘肃静宁、庄浪优生产区影响严重,5月4日盘面高开后直接走低,随后2周跌回前期震荡区间,仿佛减产影响消失了,随后一直横盘,等到8月中旬,市场陆续再去西部调研的时候,发现果个以及果面质量不及预期,还是受到了冻害影响,行情启动突破了前期高点。所以,基本面的因素有时候即便时间节点到了,也并不一定能充分的在盘面反应出来,特别是像红枣,产业信息还不够充分透明,市场对于产量、库存、消费均有较大分歧,盘面的反应可能是滞后的。

红枣产业过去2年做期现套利的利润较好,过去两年的“减产”预期后,价格都下跌,导致今年盘面一直很理性,盘面价格对2023-2024产季红枣减产预期表达得十分保守,基本上很少给出无风险的套保利润,我们认为这里面有2方面原因,一方面是投机力量不足,预期的成分少,现实的权重较大,现货推着期货涨;另一方面今年期现参与主体增加了,更充分的竞争让期现价差一直在一个相对小的范围内波动。这决定了今年的行情节奏是慢的,即便是供应端大幅减产,收购价格持续走高,市场仍在等待四季度以及春节现货需求的进一步验证。

2、现货牛市行情中,产销区倒挂是正常的

在大多数农产品的牛市行情中,需求端大幅增加拉动价格上涨的少,供应端减产导致的紧缺推动价格上涨的多,主要还是有一个产区向销区传导的一个过程,因为消费端老百姓买红枣吃不会考虑今年减产多少,而是看自己的消费欲望和能力。产地对于供应端减产的情况更敏感,枣农下树后看到真实产量,希望从贸易商那里获取种植利润,产量高的可能价格合适点就卖了,产量低的可能想要一个起码保本的价格,总体上今年减产幅度较大,收购主体又有所增加,共同推动着产地收购价格低开高走,再逐步向销区传导。以2018年苹果为例,现货从4元/斤涨到接近8元/斤,大多数时候也都是产销倒挂的。

对4季度的红枣现货端的预测,目前结转库存的陈枣,成本相对较低,有一定利润后,会对新季收购的红枣价格产生一定压制,我们认为产销倒挂的局面同样会延续,中间商的利润被压缩也同样会延续,但并不影响大概率会出现的红枣现货牛市行情。

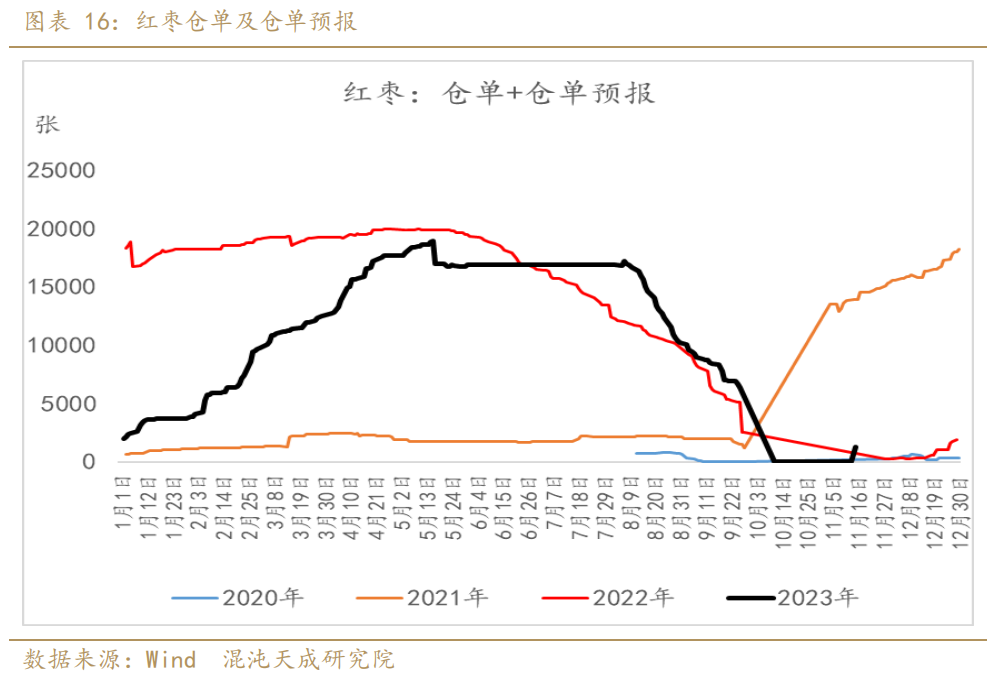

3、仓单数量及交割并不能决定行情的方向,只是影响节奏

红枣盘面交割量约占整体产量的20%,预计今年这个比例可能会更大一些,我们认为仓单数量以及交割并不能决定未来行情的大方向,但在短期节奏上确实有影响,比如某些企业大量预报仓单,这可能预示着短期盘面给出了一定套保利润,但当这个利润消失后,盘面仍会沿着供需大的趋势走。考虑到今年参与套保主体增加,盘面很少给出无风险套保利润,仓单数量多,意味着锁定到未来的货源多,所以今年走现货的利润并不一定比盘面低。我们认为现货端牛市格局初现,未来是一个逐步寻顶的过程,从盈亏比上来说,逢低买入更具有投资价值。

五、总结

1、2023-2024产季红枣供应端的大幅减产已成事实,我们保守预估同比去年减产幅度在4-5成,并且今年的减产幅度超过枣农自己预期的偏多,主要原因还是在平均的单颗粒重比往年要低,也就是干物质积累的不够;商品率总体还可以,结构上大枣少,小枣占比偏多,B级仓单成本较去年有所提高;收购价格低开高走,区域价差较往年收窄。

2、2021-2022产季红枣大幅减产后价格的回落让很多人对需求端极度悲观,但从销区调研的情况来看,2021-2022产季价格回落最根本的原因还是现货市场并不紧缺,我们认为造成这种不紧缺一方面是前期各环节的隐性库存较大,另一方面就是封控的影响,消费场景的缺失导致消费下滑。根据钢联数据,去年产量约60万吨,结转库存约8万吨,即便目前按最大的库存预估15万吨来看,2022-2023产季红枣消费量也在53万吨,这还要考虑到去年春节前受到疫情封控影响了一个月左右的消费旺季,并且红枣的替代品跟其他水果类相比较少,所以红枣的消费我们维持谨慎乐观的看法。

3、我们主观上认为红枣现货端的牛市格局初现,对于一个体量不大的可选消费品,在有可能出现供需缺口年份的价格演绎,历史的经验可能不具备太多参考意义,能做的只能是跟踪和预期的修正。目前收购季统货价格低开高走,验证了减产幅度大,而春节旺季消费端的表现决定了未来行情的高度,2023-2024产季紧平衡甚至可能有缺口的供需基本面,有机会向上寻找对红枣消费显著抑制的价格临界值,预计未来是一个逐步寻顶的过程,从盈亏比上来说,逢低买入更具有投资价值。

策略建议:震荡上涨,逢低做多

风险提示:旺季需求明显低于预期

本文链接地址是https://www.qihuo88.net/qhzx/29735.html,转载请注明来源