摘要

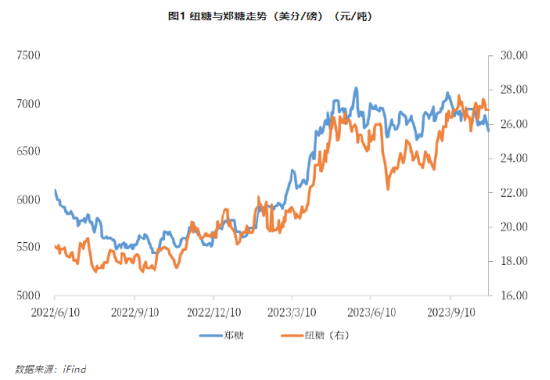

自食糖定价重心逐渐由南半球向北半球转移之时,纽糖就开始有非常亮眼的冲高表现。而与之相反的是郑糖在此时却表现平平,经历了9月最缺糖的时期后,内外盘走势就开始有了劈叉的走势,外强内弱的走势究竟是为何呢?

一、巴西面临物流与天气风险

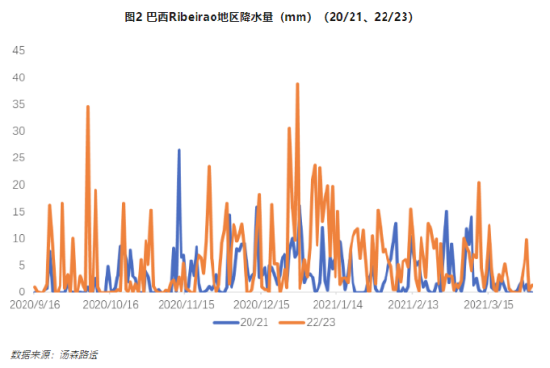

在北半球开榨的前夕,巴西方面经历了干燥的压榨高峰期后,产能开始逐步的下降。在其发运任务最繁重的时刻,产区和港口却面临着多雨的情况。十月初以来,巴西中南部沿海地区就有强降雨。过去一周雨量有所减少,但仍比正常水平潮湿。

受此影响港口作业中断,原糖排船大幅增加,来到过去几年的最高水平。Willams数据显示,截至10月18日港口有680万吨原糖排队装运;除去一些重复计数的船期,普氏预计总量为485万吨,环比此前一周多70万吨左右。而巴西中南部糖厂的食糖库存面临一定的胀库风险。有传言称,部分糖厂可能会自发选择降低糖醇比以缓解有限的食糖储存空间。

则未来巴西的降水情况将十分关键,如果和上个榨季末多雨的情况相似,则会不仅影响其产量也将影响巴西港口未来3个月的发运量。未来两周天气预报显示巴西中南部依然有较大规模的降水,恐对出口造成风险、导致贸易流紧缺。

而北半球情况亦较为复杂,围绕印度产量和出口量的争论一直没有停息,印度虽然出口量历年以来都不算高,但其已经显然成了压倒骆驼的最后一根稻草的角色。近期在印度宣布无限期延长食糖出口禁令的同时,印度食品部长则宣布印度国内食糖供应充足的消息。一切的一切都指向印度最终食糖产量的不确定性,目前纽糖在此多空交织的市场中波动放大。但无论结果如何,短期内北半球减产的预期是无法证伪的,而如果巴西维持多雨的情况,则纽糖仍会继续保持偏强的态势,并且不排除热点事件导致其突破区间。

二、国内市场采取时间换空间策略

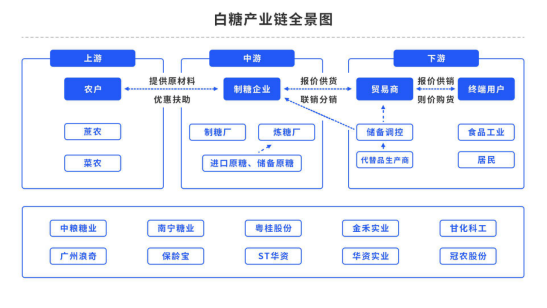

2023年对于国内市场来说是非凡的一年,国产糖厂与炼糖厂的角色悄然发生的互换。节节攀高的国际糖价使中国这一曾经的食糖价格高地悄然变成了洼地,国产糖吨糖利润超过1000元/吨,丰厚的利润改善了国产糖厂之前的窘境。但炼糖厂则非常难受,配额外进口利润的长期维持负值,想要盈利只能利用衍生品工具凭本事了。

而经历了最紧缺的9月后,国内市场的心态就发生了变化。一边是涨势凌厉的纽糖再次接近12年高位区间,另一边是萎靡的郑糖跌破7000元/吨,外强内弱的态势一直在持续。究其原因,国产新糖即将上市,未来国内食糖供应抬升是不争的事实;其次原糖大批量到港也缓解了对于缺口的担忧。时间换空间的策略已然形成,国内期许巴西下榨季能够成功扩出产能,并平抑糖价,进而给出进口的利润空间。

但是更大的影响则是来自本次放储的具体操作上,由于传言采取了增加配额的方式进行放储,这直接给予了市场两大预期:1、国内稳糖价的政策工具包非常丰富,国内政策压力位明确而强力;2、如果国内再次面临缺糖的情况不排除继续以新增配额进行糖源补充。这也就导致今后配额外进口成本对于糖价的主导地位被严重削弱,而配额内进口成本成为新的价格风向标,其对于糖价的牵拉作用提升。

总结而言,当前阶段国内处于阶段性的消费淡季和新旧糖的衔接期。从周期性来看,老糖价格进一步下跌向新糖靠拢、基差走弱是近期的主要趋势。郑糖盘面由于短期缺少利多题材则维持高位偏弱盘整的态势,但是随着外盘的走高,配额内的进口成本对于盘面的牵拉作用正在提升。在外盘03合约前将维持高位的前提下,郑糖在本轮探底后,中长期依旧有一定的修复空间,但其上方的空间受到政策压力位的箍定,高度有限。则对于短期投资者来说宜采取逢低布局05合约等待修复的策略;而对于长期套保客户来说糖价接近上沿政策压力位布局空单亦较为合理。未来依旧需要关注汇率方面波动所造成的风险。

(周航 中粮期货研究院软商品研究员 期货交易咨询资格证号:Z0018830)

本文链接地址是https://www.qihuo88.net/qhzx/28821.html,转载请注明来源