【导读】股指中长线趋势向上 低估值形成底部支撑,动态市盈率偏低 国内经济复苏的方向明确,只是市场对复苏空间产生分歧,以至于浮盈………

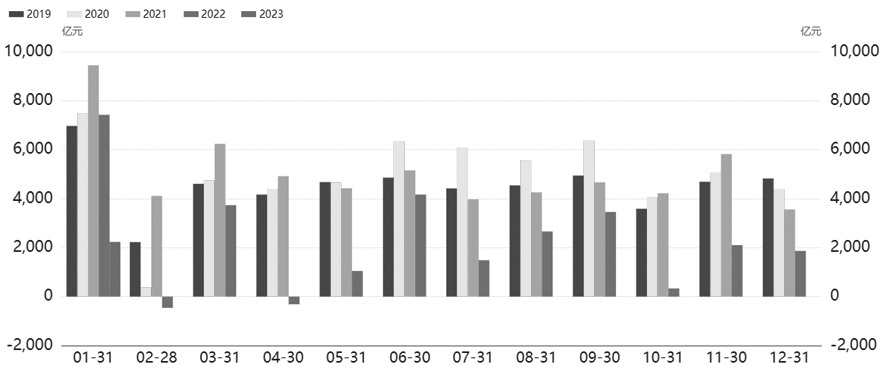

来源:期货日报动态市盈率偏低国内经济复苏的方向明确,只是市场对复苏空间产生分歧,以至于浮盈资金兑现利润的意愿增强,短期股指将延续振荡行情。不过,政策面加码发力稳经济,且目前估值水平偏低,股指中长期仍有上行驱动。![图为居民部门新增中长期贷款数据]() 图为居民部门新增中长期贷款数据国内经济复苏迹象显现,但现实与预期仍存一定差距,叠加海外货币预期调整以及中美关系不确定性升温,浮盈资金兑现利润的意愿升温,股指整体处于振荡行情。春节后,股指间也出现明显分化,其中以大盘权重股为主的IH与IF展开回调,而以中小成长股为主的IC与IM则高位徘徊。经济复苏空间有分歧1月制造业PMI、非制造业PMI以及企业部门新增信贷等数据表明国内经济正在复苏。1月制造业PMI与非制造业PMI双双回升至临界值上方,疫情达峰之后对经济的制约效应逐渐消散,供需双升;随着消费场景限制的解除以及假期消费旺季的带动,服务业景气度明显提升。在稳增长政策的推动下,1月企业中长期贷款新增3.5万亿元,同比多增1.4万亿元,且短贷与票据融资未出现冲量现象,反映出企业部门信心回暖。总体来看,国内经济持续复苏,但现实与此前的强预期仍存一定差距,故市场产生分歧,浮盈资金兑现利润的意愿较强。居民部门中长期贷款依然表现疲软,1月新增2231亿元,同比少增5193亿元,延续2022年的下行趋势,这和商品房的销售相对低迷有关。1月一线城市房地产市场回暖,但其他城市仍表现低迷。疫情对居民的收入预期造成创伤,居民对大额消费以及投资的倾向大幅减弱。加之居民的超额储蓄要释放为消费需求还面临消费潜力分布不均的结构性问题,即超额储蓄的主要贡献来自于高收入人群,其释放的消费总需求有限。因此,国内经济复苏迹象显现,但房地产与消费面临一定不确定性,市场对经济复苏的空间存在分歧,股指也存在技术性整固的需求。

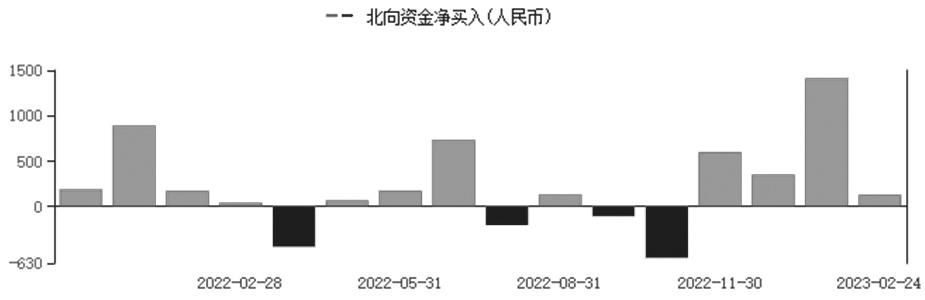

图为居民部门新增中长期贷款数据国内经济复苏迹象显现,但现实与预期仍存一定差距,叠加海外货币预期调整以及中美关系不确定性升温,浮盈资金兑现利润的意愿升温,股指整体处于振荡行情。春节后,股指间也出现明显分化,其中以大盘权重股为主的IH与IF展开回调,而以中小成长股为主的IC与IM则高位徘徊。经济复苏空间有分歧1月制造业PMI、非制造业PMI以及企业部门新增信贷等数据表明国内经济正在复苏。1月制造业PMI与非制造业PMI双双回升至临界值上方,疫情达峰之后对经济的制约效应逐渐消散,供需双升;随着消费场景限制的解除以及假期消费旺季的带动,服务业景气度明显提升。在稳增长政策的推动下,1月企业中长期贷款新增3.5万亿元,同比多增1.4万亿元,且短贷与票据融资未出现冲量现象,反映出企业部门信心回暖。总体来看,国内经济持续复苏,但现实与此前的强预期仍存一定差距,故市场产生分歧,浮盈资金兑现利润的意愿较强。居民部门中长期贷款依然表现疲软,1月新增2231亿元,同比少增5193亿元,延续2022年的下行趋势,这和商品房的销售相对低迷有关。1月一线城市房地产市场回暖,但其他城市仍表现低迷。疫情对居民的收入预期造成创伤,居民对大额消费以及投资的倾向大幅减弱。加之居民的超额储蓄要释放为消费需求还面临消费潜力分布不均的结构性问题,即超额储蓄的主要贡献来自于高收入人群,其释放的消费总需求有限。因此,国内经济复苏迹象显现,但房地产与消费面临一定不确定性,市场对经济复苏的空间存在分歧,股指也存在技术性整固的需求。![图为北向资金单月净买入数据]() 图为北向资金单月净买入数据股指市场结构性分化股票价格是由市场交易形成的,资金的风格偏好会形成股票市场的风格偏好。外资与国内杠杆资金有着完全不同的风格,从角度我们可以一窥股市风格转换的实质。1月,北向资金呈现快速大幅净买入状态,单月累计净买入1412.90亿元,超过2022年全年的净买入量,创沪股通与深股通开通以来的单月净买入纪录。从北向资金的净买入与持仓市值分布看,受到北向资金青睐的金融、消费等权重股在年初表现亮眼,当月IF与IH强势上涨。不过,2月3日美国公布的新增非农就业数据为51.7万人,大幅超出市场预期,叠加之后公布的美国消费数据保持强劲,市场对美联储加息路径产生担忧。2月24日公布的1月美国扣除食品和能源的核心个人消费支出价格指数环比上涨0.6%、同比上涨4.7%,通胀回落速度不及预期,加深了市场对美联储将在长时间内坚持其鹰派强硬加息立场的担忧。美国经济的韧性以及通胀的顽固令市场自发调整对美联储货币政策的预期,美元指数与美元兑人民币汇率均企稳回升。北向资金的风险偏好受此影响,2月3日之后的3周,分别净买入29.33亿元、净买入82.51亿元以及净卖出41.24亿元,与1月相比显著放缓。国内融资资金自1月20日以来持续净买入,沪深两市融资余额累计增长700亿元,买入的股票集中在电力设备、计算机应用及元件等板块,中小盘成长股居多。因此,IC与IM在春节后表现相对偏强。近期市场风险因素增多,融资资金净买入脚步放缓,IC与IM转为高位振荡。低估值形成底部支撑市场认为,稳增长政策利好预期明确。国内经济面临的最大问题是总需求不足,受海外需求下行影响,出口难有突出表现,消费与投资将是政策的主要推动方向。目前,上证50、沪深300、中证500、中证1000指数的动态市盈率分别为9.61、11.88、24.70、31.24,位于近5年33.50%、31.44%、53.42%、27.57%的分位数水平,在经济复苏、股票盈利修复的背景下,低估值将对股指形成较强的底部支撑。综上所述,国内经济基本面现实与预期存在一定差距,令市场产生分歧,叠加近期海外货币政策预期调整以及中美关系不确定性风险上升,股指短期将振荡运行。而后市,消费与投资预计成为政策的主要推动方向,加之目前估值水平偏低,股指中长期走势获得较强的底部支撑。(作者期货投资咨询从业证书编号Z0014648)

图为北向资金单月净买入数据股指市场结构性分化股票价格是由市场交易形成的,资金的风格偏好会形成股票市场的风格偏好。外资与国内杠杆资金有着完全不同的风格,从角度我们可以一窥股市风格转换的实质。1月,北向资金呈现快速大幅净买入状态,单月累计净买入1412.90亿元,超过2022年全年的净买入量,创沪股通与深股通开通以来的单月净买入纪录。从北向资金的净买入与持仓市值分布看,受到北向资金青睐的金融、消费等权重股在年初表现亮眼,当月IF与IH强势上涨。不过,2月3日美国公布的新增非农就业数据为51.7万人,大幅超出市场预期,叠加之后公布的美国消费数据保持强劲,市场对美联储加息路径产生担忧。2月24日公布的1月美国扣除食品和能源的核心个人消费支出价格指数环比上涨0.6%、同比上涨4.7%,通胀回落速度不及预期,加深了市场对美联储将在长时间内坚持其鹰派强硬加息立场的担忧。美国经济的韧性以及通胀的顽固令市场自发调整对美联储货币政策的预期,美元指数与美元兑人民币汇率均企稳回升。北向资金的风险偏好受此影响,2月3日之后的3周,分别净买入29.33亿元、净买入82.51亿元以及净卖出41.24亿元,与1月相比显著放缓。国内融资资金自1月20日以来持续净买入,沪深两市融资余额累计增长700亿元,买入的股票集中在电力设备、计算机应用及元件等板块,中小盘成长股居多。因此,IC与IM在春节后表现相对偏强。近期市场风险因素增多,融资资金净买入脚步放缓,IC与IM转为高位振荡。低估值形成底部支撑市场认为,稳增长政策利好预期明确。国内经济面临的最大问题是总需求不足,受海外需求下行影响,出口难有突出表现,消费与投资将是政策的主要推动方向。目前,上证50、沪深300、中证500、中证1000指数的动态市盈率分别为9.61、11.88、24.70、31.24,位于近5年33.50%、31.44%、53.42%、27.57%的分位数水平,在经济复苏、股票盈利修复的背景下,低估值将对股指形成较强的底部支撑。综上所述,国内经济基本面现实与预期存在一定差距,令市场产生分歧,叠加近期海外货币政策预期调整以及中美关系不确定性风险上升,股指短期将振荡运行。而后市,消费与投资预计成为政策的主要推动方向,加之目前估值水平偏低,股指中长期走势获得较强的底部支撑。(作者期货投资咨询从业证书编号Z0014648)

本文链接地址是https://www.qihuo88.net/qhzx/23415.html,转载请注明来源

图为居民部门新增中长期贷款数据

图为居民部门新增中长期贷款数据 图为北向资金单月净买入数据

图为北向资金单月净买入数据