文:罗平

核心观点:

在铅市场维持低库存背景之下,对于2023年,我们认为在能源成本无明显坍塌之前,一方面需要审视有限利润角度下供应增量的可行性,另一方面重点评判区域性供需失衡能否扭转。

预计2023年铅精矿市场持续偏紧,通过进口流入国内的铅精矿也随之减少,全球精矿市场去库1万吨。在2023年矿端不会转宽松预期下,给到冶炼的加工利润也将有限。

2023年精铅供应将恢复增长,一方面受能源成本影响的部分产能面临重启,冶炼端干扰下降,另一方面是德国Stolberg项目复产,预期海外增长8万吨至731万吨,供应增速1.1%。国内利润制约下新增产能未必能悉数释放,原生铅提产较难,再生铅持稳,精铅产量增0.6%至527万吨。

消费边际增量需新能源汽车提振,海外传统燃油汽车受“缺芯”问题困扰或深陷泥泞,市场边际增量需要依靠新能源汽车启动电池,海外消费2023年微增0.3%。国内两轮电动车锂电替代加深,铅酸电池出口预期将回落,我们将中国铅消费增速从2022年增长1.1%下调至2023年增长0.5%。

在运行节奏上,一季度或二季度早期,区域失衡矛盾仍将存在,海外短缺仍需通过中国出口弥补,价格高位波动加剧,中国疫情优化后将迎来新冠第一阶段压力,疫情对供应链冲击抬升成本重心,二季度如冶炼复产符合预期,铅市场将开始步入累库节奏,价格面临调整压力,下半年市场考验消费兑现程度,将维持去库节奏,全年来看,低库存状态将持续。

总体上,2023年铅市场或维持供需平衡,即,国内去库2万吨而海外累库2万吨,在经历近两年深度去库后,铅不再是过剩预期的品种,预计现货贴水也将收窄,如果海外冶炼复产延迟兑现,铅市场或向小幅短缺转变,铅价高位波动性也将加大,总体看来,铅价波动重心抬升,预计沪铅主要波动区间【14600,16300】元,海外伦铅波动区间【1900,2300】美元。

策略方面,随着海外冶炼复产及中国出口行为,海外库存触底回升,预计铅内外比价有回升空间,尝试跨市反套,市场或向着更有利于进口矿方向,比价波动区间或在【7.2,8.0】。

风险点:经济衰退预期及海外复产进度的变数。

一、行情回顾:内外走势分化加剧

1.1铅市场行情演绎的三个阶段

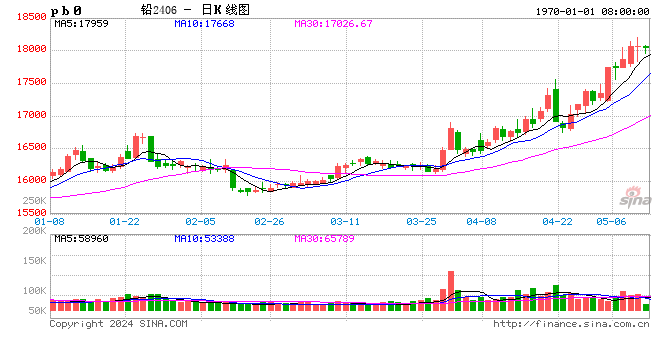

2022年铅价走势内外市场分化,伦铅年内价格表现为先扬后抑,震荡下行,年度跌幅3.3%,而沪铅价格表现为大的区间震荡,年度均价在15300元,较之2021年大致持平,我们将铅价全年走势大致分为三个阶段:

第一阶段为年初至4月中旬,俄乌冲击加剧铅价高位波动。伦铅围绕2200-2500美元高位波动。市场矛盾点集中在俄乌冲突加深供应端扰动,能源成本抬升铅价,尤其是伦镍逼仓风险事件推动下,伦铅脱离基本面急剧拉升至2700美元。对于沪铅而言,价格主要在14800-15800元区间波动,财税40号文《关于完善资源综合利用增值税政策的公告》自3月开始正式实施,对废铅蓄电池回收环节采用简易计税3%,产业链整体税负成本上升,国内再生铅供应不及预期,也令沪铅偏高位波动。

第二阶段为4月下旬至9月下旬,海外流动性收紧及疫情扰动,铅价震荡下行。这个阶段市场更多是交易美联储激进加息节奏及疫情对消费冲击的担忧,美联储自3月开始启动三年以来的首次加息,随后在激进加息节奏推升下,美元指数节节攀升至114.78的高点,与此同时伦铅承压下行,海外基金多头持仓数量快速下降,伦铅最低触及每年低点1746美元。而国内上半年疫情严格管控,上海封城,贸易活动多有停滞,今年国内人民币贬值幅度一度超过14%,所以沪铅价格维持相对坚挺,此阶段铅的内外比价得以大幅向上修复,三季度国内高温限电对供需均有冲击,与此同时迎来传统季节性消费旺季,沪铅价格维持在14600-15500元区间波动。

第三阶段为9月下旬至12月,海外减产引发铅价向上修复。虽然次轮反弹始于彭博公司宣告伦铅自2023年开始纳入彭博商品指数消息刺激,但四季度铅市偏强更多源自海外减产刺激,加拿大Trail冶炼厂自9月开始长达2个多月检修,为节省成本改善运营绩效澳大利亚PortPirie炼厂自10月开始关停55天,Ecobat因能源成本高企问题10月开始无期限关停意大利2家再生铅厂,海外偏紧导致库存降至2.3万吨历史性低位,中国铅锭加大出口导致社会去库。宏观层面亦有改善,自11月开始中国逐步优化疫情管控,央行降准,政策面回暖,资金情绪推升下国内沪铅价格重心抬升,伦铅价格重新回至2200美元。

1.2区域供需失衡加剧

最近2年铅精矿市场市场维持紧平衡,受能源成本抬升及疫情因素干扰,海外冶炼端供应受到限制,国内再生铅因原料废电瓶不足限制产能扩张,铅市场整体维持了国内相对宽松而海外偏紧的格局。全球范围来看,显性库存从2020年底近20万吨降至当前整体不足8万吨水平,现货升水持续走高,尤其是欧美地区溢价高企,海外短缺令中国铅锭出口呈现明显增长。在铅市场维持低库存背景之下,对于2023年,我们认为在能源成本无明显坍塌之前,一方面需要审视有限利润角度下供应增量的可行性,另一方面重点评判区域性供需失衡能否扭转。

二、铅精矿小幅短缺,持续偏紧

2.1海外2023增产预期不强

2022年全球铅精矿市场产量总体下降,且减产主要发生在海外。根据海外主要上市公司财报数据显示,因为矿山品位下降、疫情影响人力等因素,前三季度海外主要矿山产量较之2021年度下降约6万吨,其中Glencore、Teck、MMG、Fresnillo公司的产量下降较为明显,Lundin、HZL因为有新项目扩产,产量有小幅的增加。回顾近两年年初,市场预期年度新增产能大致在12-15万吨,可实际最终产量都低于预期,海外市场近两年维持持续去库。

对于2023年,基于当前矿山较好效益及已公布的项目进度,我们预计矿端增量在4万吨,具体来看,Nexa公司在Q3财报中提及,2023年产量预期指引提高1.8万吨,HZL在印度的RampuraAgucha等矿山技改提产或有1万吨增量,Lundin矿业的NevesCorvo矿山扩建增量预期约为0.6万吨,另有部分新增产量源自银矿山的提产,比如Fresnillo在墨西哥的Juanicipio矿山在2023年产量或增加0.6万吨。

2.2中国铅精矿进口面临结构性替代

国内铅精矿市场近几年新增项目不多,厂坝铅锌矿提高采选能力预期增量0.4万吨,诚诚矿业年内增0.7万吨,我们预估2022年国内铅精矿产量预期比2021年小幅增长0.5%至199万吨,值得注意的是,中国进口矿端面临结构性变化,今年较长时间内外比价对矿进口不利,加上海外矿山减产,铅精矿进口量下降7万吨,但与此同时,海外冶炼端减产累积的库存转移国内,中国通过大量的银精矿含铅进口方式补充原料,预估这部分有近6.5万吨增量,我们预估,进口矿数量与去年相比持平。今年冶炼利润整体偏低,铅锭生产对矿的需求小增1万吨。

2.32023年铅精矿市场维持偏紧

2022年矿端矛盾无特别突出,加工费窄幅波动,国产矿保持稳定维持在1100-1200元区间波动,而进口矿加工费下调,从年初85美元降至65美元。2022年因炼厂减产导致对矿需求端有近5万吨损失,而供应端缩减4万吨,市场总体累库幅度上升,这从港口库存上升大致可验证,2021年中国铅精矿港口库存2.8万吨,而2022年12月国内港口铅精矿库存4.6万吨,库存增长近2万吨。

考虑到疫情对供应端冲击放缓及矿山利润维持较好水平,我们预期2023年铅精矿市场供应将恢复,但目前来看增扩建项目不多,根据财报的指引,位于巴西、墨西哥、印度等矿山新扩建产能在2023年将持续释放增量,乐观预期下,预计全球矿端供应有望增长6万吨达到449万吨。基于2023年冶炼端,尤其是欧洲炼厂大概率复产预期,矿端需求上升,预计海外铅精矿市场维持偏紧,那么通过进口流入国内的铅精矿也随之减少,我们预计2023年全球铅精矿市场或维持去库1万吨,由于矿端不会特别宽松,铅精矿加工费也将维持偏低水平,这意味着给到冶炼的加工利润也将非常有限。

三、供应恢复性增长,海外需求维持低增速

3.1海外2022年精铅市场维持短缺

2022年下半年,海外市场的短缺尤为严重,在中国出口铅锭近11万吨的情况下,LME年内约去库3万吨,背后原因较大程度上来自海外原生精铅生产的明显下降,供应端减量主要来自三个层面,一是俄乌冲突影响导致部分铅厂生产中断,如俄罗斯基辅西南部Vinnytsia因战争波及能源供应一度中断,Ryazstvetet融资问题关闭。二是能源问题导致运营成本提高,尤其欧洲地区炼厂对成本尤为敏感,此外,EcobatStolberg自去年停产后迟迟未能恢复,令德国今年产量下降5万吨。三是在四季度冶炼干扰加大和大型炼厂新增检修共同加剧了海外偏紧,如加拿大Trail炼厂自9月开始检修近2个月,澳大利亚PortPirie炼厂自10月关停55天,四季度海外精铅产量大幅下调,全年来看,我们预计原生铅减量6万吨。

对于海外再生铅生产,我们认为今年大致有2%的增长,折合近11万吨增量,这主要是考虑到近2年中国铅酸蓄电池大幅出口到国外,折合含铅量新增近10万吨,这部分无法回流至国内的铅酸电池,要么转化为海外的废电瓶原料库存,要么转化为海外的再生铅产出。今年海外现货总体维持偏紧,现货溢价如美国地区维持在490美元之上,欧洲地区仓单溢价200美元,理论上海外废电瓶原料去库较为彻底,废电瓶转为再生铅产出的可能性较大。

3.2海外精铅恢复性增长可期

对于2023年,海外通胀有逐渐回落的可能,能源价格重心下移,我们认为2023年海外供应将恢复增长,一方面能源成本造成减产的部分产能将面临重启,冶炼端干扰下降,另一方面我们尤为关注2021年因洪水停产的德国EcobatStolberg项目的复产进度,该炼厂产能15万吨,今年复产一波三折,被托克收购后由Nyrstar负责运营和管理,暂无复产具体消息,如明年Q1兑现复产预期,海外原生铅迎来恢复性增长。对于再生铅,今年产量高基数,2023年通胀回落或带来替换电池减少,预估增量有限,总体上,我们认为2023年海外市场或增长1.1%达到731万吨,绝对量或增8万吨。

3.3国内原生铅新增产能未必能悉数释放

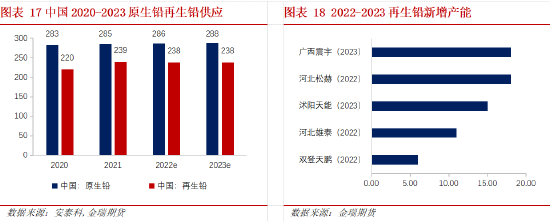

2022年国内原生铅产量无明显增加,尽管有广西华锡(产能6万吨)、中金岭南(产能10万吨)等新增产能的投放,但正式达产晚(Q4后期),现有产能还面临低利润制约。原生铅冶炼收益大致由加工费、副产品硫酸、白银等构成,今年4月份冶炼收益达到全年最高点,预估冶炼利润率超过5%,彼时,硫酸价格接近1000元,白银价格超过5200元,但我们看到2022年下半年原生铅利润快速走低,冶炼副产品收益快速下滑。今年整体处于美联储激进加息的紧缩周期,受下游需求减弱、磷肥出口减少、磷肥产量下降的影响,硫酸需求量大降,造成硫酸价格的大起大落。白银宏观属性更强,美元强势周期中白银走弱,副产品收益下降进一步限制原生铅产出。整体上看,2022年原生铅略增1万吨至286万吨。

对于2023年,冶炼产能方面是充裕的,先有2022年已新投产能,后有金利集团铅基多金属项目(产能10万吨)的新增,该项目已于2022年10月点火,我们预计精铅产量未必能悉数释放。铅精矿偏紧的矛盾仍贯穿全年,加工费提升较为困难,上半年宏观上仍处紧缩周期,硫酸收益难以回到高位,冶炼利润预期也大幅低于2022年高基数同期,我们预计原生铅大幅提产较难,保守预估,2023年国内仅维持小增2万吨至288万吨。

3.3国内再生铅总体维稳

再生铅在国内供应比重已经超过45%,尽管近几年新产能投放较多,但再生铅产量受制于原料废铅酸蓄电池供应,增量并无特别突出。废铅酸电池供应取决于终端市场保有量的替换水平,数量上面临“一减一增”,减量体现在电动自行车领域,随着两轮电动车领域锂电替代加剧,使用铅酸电池的两轮电动车保有量已在2019年达到顶峰后开始回落,2022年两轮电动车保有量下降3.6%,另外,电动自行车新国标自2019年开始施行,为满足新国标限重的要求,电池生产轻量化,这些都意味着存量车替换的废铅酸电池量在缩减。增量主要体现在汽车领域,新能源汽车托底汽车消费,新车配套电池需求维持小增。

从产业利润的角度,2022年再生铅企业自二季度开始维持持续小幅亏损,直到9月之后才有所改善,今年再生铅产业受到政策面冲击,2022年3月《关于完善资源综合利用增值税政策的公告》(简称财税40号文)正式实施,根据我们试算,新政实施后直接提高再生产业成本约0.3%,并间接提高前端废旧铅酸蓄电池回收行业完税成本,政策运行后,再生行业废铅酸电池开始含税交易,并扩大带票交易范围,总体来看,2022年再生铅产量缩减1万吨至238万吨。

对于2023年,再生铅投产重点项目包括广西震宇再生利用项目一期(年产18万吨)、江苏天能沭阳再生项目(年产15万吨),中国疫情优化后将迎来新冠第一阶段压力,能源成本及疫情扰动下的供应链成本提升,如废铅酸蓄电池回收及运输周期更长,行业将持续维持低利润水平,高成本产能将通过逐步淘汰或者改造置换的方式完成升级,基于当前再生冶炼无利润,我们对2023年再生铅给予持平的增速。全年来看,国内原生铅及再生铅合计增0.6%至527万吨。

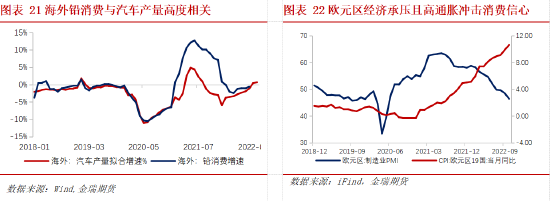

3.4海外消费维持低增速

海外精铅消费直接挂钩汽车产业铅蓄电池,2021年以来,受到疫情、地缘政治、缺芯等系列问题的影响,海外汽车供应链遭受冲击较为明显。此外,能源危机推高成本,欧元区因为高通胀,车市复苏不仅面临供应链挑战,同时还面临通胀对消费者信心的冲击,2022年上半年海外需求负增长。

2022下半年,汽车零部件制造、海上运输等开始转好,供应链问题得到边际缓解,海外铅消费从负增长转为小增。对于2023年,宏观角度来看,海外尤其是美国通胀已经呈现见顶回落的态势,市场开始从通胀的担忧转为经济衰退的担忧,海外传统燃油汽车受“缺芯”问题困扰或深陷泥泞,市场边际增量需要依靠新能源汽车启动电池消费,我们预估海外铅消费增速将从2022年的增长0.4%转为2023年微增0.3%,全年消费量达到739万吨。

3.5中国新能源汽车及出口对消费贡献

国内今年去库不到4万吨,表观消费增速大致为1.1%。今年铅终端消费领域的消费发生了结构性变化,传统消费领域增速下滑,新能源汽车电池及出口对消费贡献度较好。

具体来看,动力电池领域,锂电替代削减铅消费,数据显示,两轮电动车锂电池渗透率从2020年的10.5%快速提高到2022年的23.1%,而且使用铅酸电池的两轮电动车保有量首次下降,我们测算两轮电动车的电池替换需求下降1.3%,两轮电动车的新车配套需求是维持增长的。对于汽车领域,我们看到扣除新能源汽车之后传统燃油车同比增速预期下降近10%,新能源汽车电池应用在启动功能而非动力,用于启动车内变电装置、开启车门、启动动力电池等,合并计算新能源汽车产量后我们预计汽车2022年产量预期增长4.2%,给铅消费正向反馈,结构上新能源车拉动了汽车电池领域消费。出口方面,国内连续2年铅酸蓄电池出口维持两位数增长,预估今年出口增速有望达到10%。

通过我们对终端板块两轮电动车、汽车、摩托车、出口等进行核验,终端拟合增速为1.1%,表观消费和终端消费匹配度较好,产业库存平稳。对于2023年,汽车产业面临补贴退坡、经济弱周期等问题,传统车替换需求仍是递减的,但新能源汽车渗透率有望提高至32%,是铅消费增量来源。此外,随着海外经济复苏承压,铅酸电池出口预期将回落,我们将中国铅消费增速从2022年增长1.1%下调至2023年增长0.5%。

四、2023年铅市场价格展望

4.1总体供需平衡,阶段性区域失衡仍在

对于2023年,宏观上美国加息放缓后或开始陷入衰退的预期,中国防疫举措优化,政策维稳为主,供应层面,海外因能源成本造成减产的部分产能将恢复,欧洲炼厂大概率重启,而需求端维持弱势增长。从运行节奏上看,在一季度或二季度早期,区域的不平衡矛盾仍将存在,海外短缺仍需通过中国出口来弥补。中国疫情优化后将迎来新冠第一阶段压力,疫情对供应链冲击抬升成本重心,市场或在极低库存水平之下围绕结构的博弈将更加剧烈。对于二季度,如果冶炼端复产符合预期,铅市场将开始步入累库节奏,价格面临较大调整压力。对于2023下半年,产业低利润水平约束供给端,市场将聚焦消费兑现程度,宏观节奏上是先紧后松,尤其是美联储下半年暂停加息后消费端或有恢复,我们预计下半年市场将维持去库节奏,全年来看,2023年全球铅市场较难累库,市场将持续维持低库存水平。

4.2过剩预期扭转,铅价波动重心上移

2023年伦铅首次纳为彭博商品指数,指数权重为0.93%,伦铅金融属性增强。对于国内,业内对铅锭国标将在2023年有望修正的呼声较高,预期是铅元素含量下修、铋元素含量上修,小幅放宽现有标准以扩大终端所需,预期对现货升贴水影响更大。根据供需分析结果显示,2023年铅市场或维持供需平衡,即,国内去库2万吨而海外累库2万吨,经历近两年的深度去库后,铅不再是过剩预期的品种,预期现货贴水也将收窄,如果海外冶炼复产延迟兑现,铅市场或向小幅短缺转变,铅价高位波动性也将加大,总体看来,铅价波动重心在抬升,预计沪铅主要波动区间【14600,16300】元,海外伦铅波动区间【1900,2300】美元。两市比价方面,随着海外复产及中国出口行为,海外库存触底回升,预计铅内外比价有回升空间,尝试跨市反套,市场或向着更有利于进口矿方向,比价波动区间或在【7.2,8.0】。

风险点:经济衰退预期及海外复产进度的变数。

分析师声明

负责撰写本研究报告的研究分析师,在此申明,报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰、准确地反映了作者的研究观点,力求独立、客观和公正。作者薪酬的任何部分不会与本报告中的具体建议或观点直接或间接相联系。

免责声明

本报告仅供金瑞期货股份有限公司(以下统称“金瑞期货”)的客户使用。本公司不会因为接收人受到本报告而视其为本公司的当然客户。

本报告由金瑞期货制作。本报告中的信息均来源于我们认为可靠的已公开的资料,但金瑞期货对这些信息的准确性及完整性不作任何保证。金瑞期货可随时更改报告中的内容、意见和预测,且并不承诺提供任何有关变更的通知。

本报告中的信息、意见等均仅供投资者参考之用,并非作为或被视为实际投资标的交易的邀请。投资者应该根据个人投资目标、财务状况和需求来判断是否使用报告之内容,独立做出投资决策并自行承担相应风险。本公司及其雇员不对使用本报告而引致的任何直接或者间接损失负任何责任。

本文链接地址是https://www.qihuo88.net/qhzx/20307.html,转载请注明来源